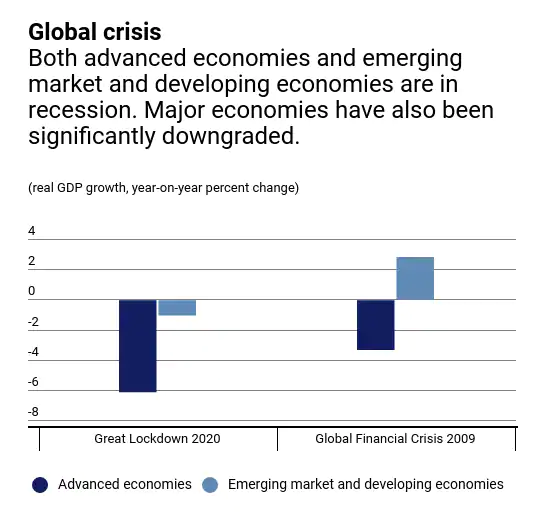

Podczas gdy giełda amerykańska, zdominowana przez technologie, opiekę zdrowotną i media, nadal wysyła sygnały, że wszystko jest w porządku, wystarczy jeden rzut oka pod powierzchnię, żeby przekonać się, że nie jest to bynajmniej prawda. Na rynki akcji dostarczono liczne bodźce, jednak nie dotarły one do zwykłych ludzi w sytuacji, gdy bezrobocie rośnie, a zaufanie konsumentów pikuje. Wydarzenia te spowodowały, że wiele rządów i instytucji odpowiedzialnych za opiekę zdrowotną znalazło się pod istotną presją, aby zakończyć izolację.

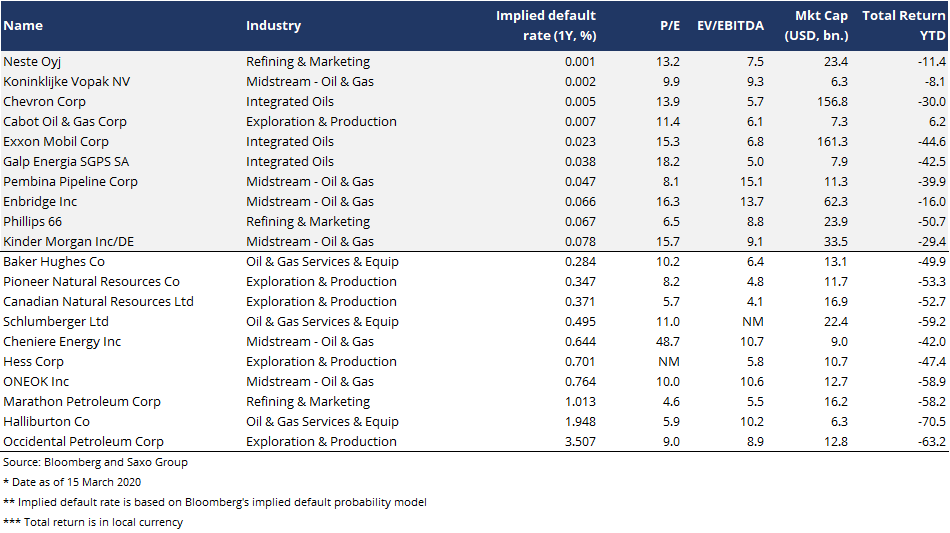

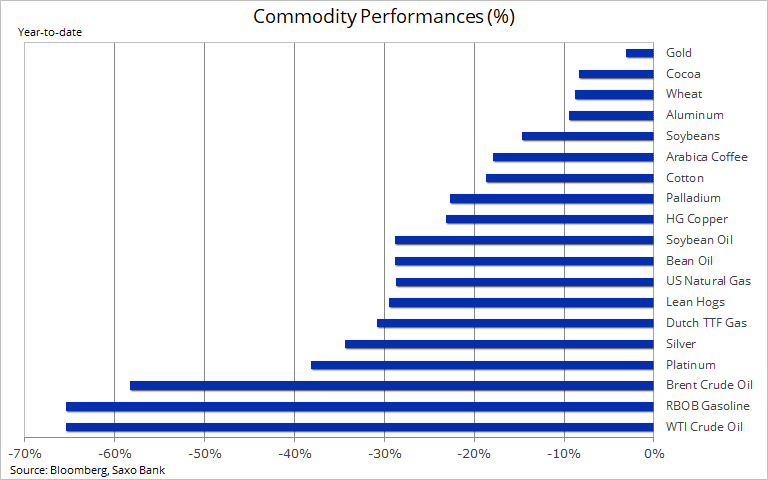

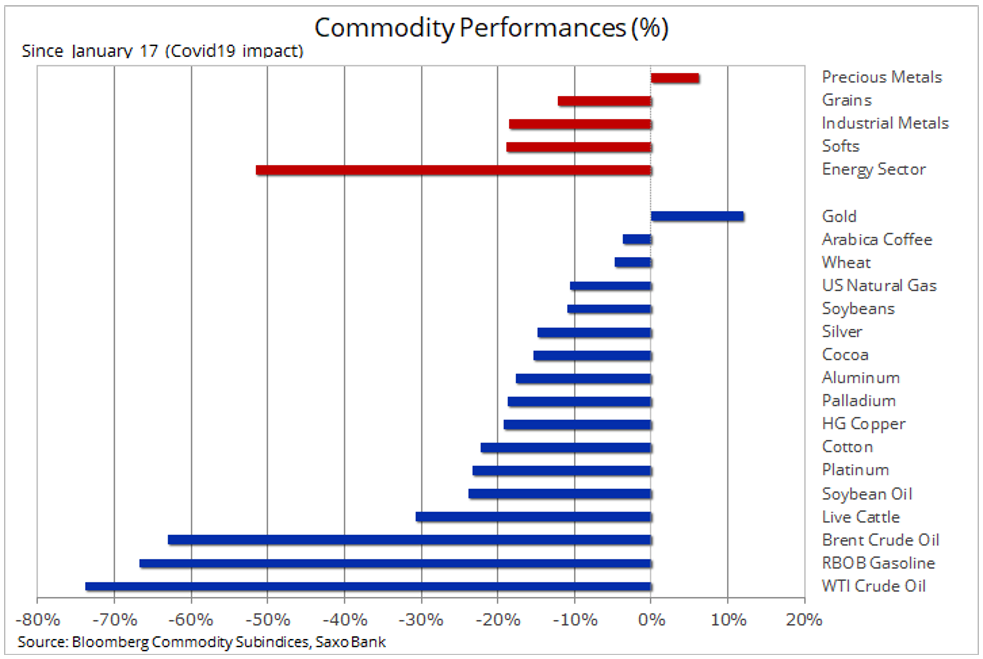

Mimo iż niektórzy odnotowują już sukcesy w tym zakresie, wielu nie jest jeszcze na ten krok gotowych, a konsekwencje dla wzrostu gospodarczego i popytu będą coraz poważniejsze. Najbardziej widoczne jest to na rynku kluczowych surowców, ponieważ w większym stopniu niż inne sektory reagują one na popyt. Tabela poniżej prezentuje konsekwencje dla kluczowych surowców od czasu, gdy pandemia Covid-19 rozprzestrzeniła się poza terytorium Chin. Surowce zależne od wzrostu i popytu poszły mocno w dół, do nielicznych wygranych należą natomiast wybrane kluczowe rynki rolne, a przede wszystkim złoto.

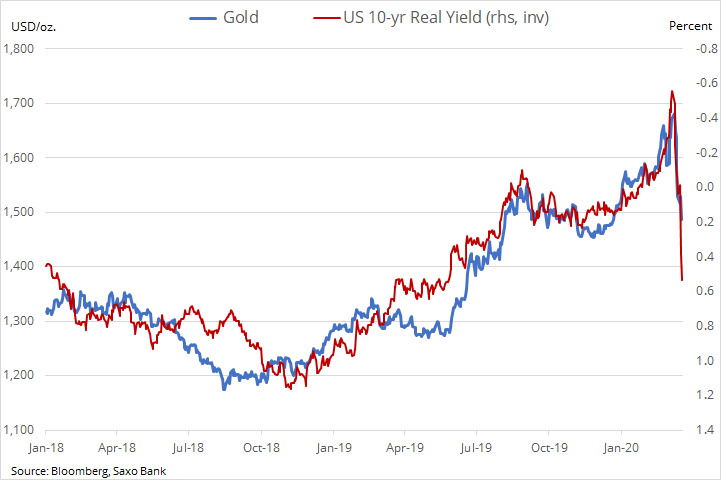

Ropa naftowa ostatnio odnotowała historyczną zmianę, spadając w dotychczas nieosiągalne rejony, natomiast gaz ziemny zyskał w oczekiwaniu na spadek podaży związanej z ropą w efekcie zamykania odwiertów. Złoto osiągnęło niemal siedmioletnie maksimum w miarę, jak inwestorzy w dalszym ciągu dywersyfikowali inwestycje kosztem akcji i gotówki. Zakupy produktów żywnościowych przez Chiny zyskały na intensywności, podczas gdy metale przemysłowe utrzymały się na niezmienionym poziomie, ponieważ zakłócenia podaży spowodowane wirusem w pewnym stopniu zrównoważyły ryzyko spowolnienia popytu wraz z nadchodzącą recesją.

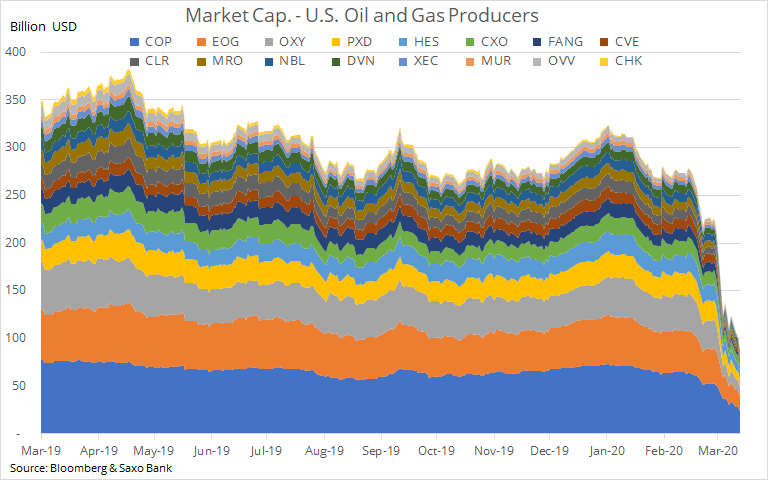

W ubiegłych dniach jedna wiadomość przyćmiła wszystkie inne doniesienia z rynków towarowych. Poniedziałkowy historyczny spadek wygasającego w maju kontraktu na ropę WTI poniżej zera uwydatnił napięcie panujące obecnie na globalnym rynku ropy. Spadek światowego popytu w związku z Covid-19, szacowanego przez Międzynarodową Agencję Energetyczną na 29 mln baryłek dziennie w bieżącym miesiącu, spowodował, że miliony baryłek ropy trafiły do magazynów.

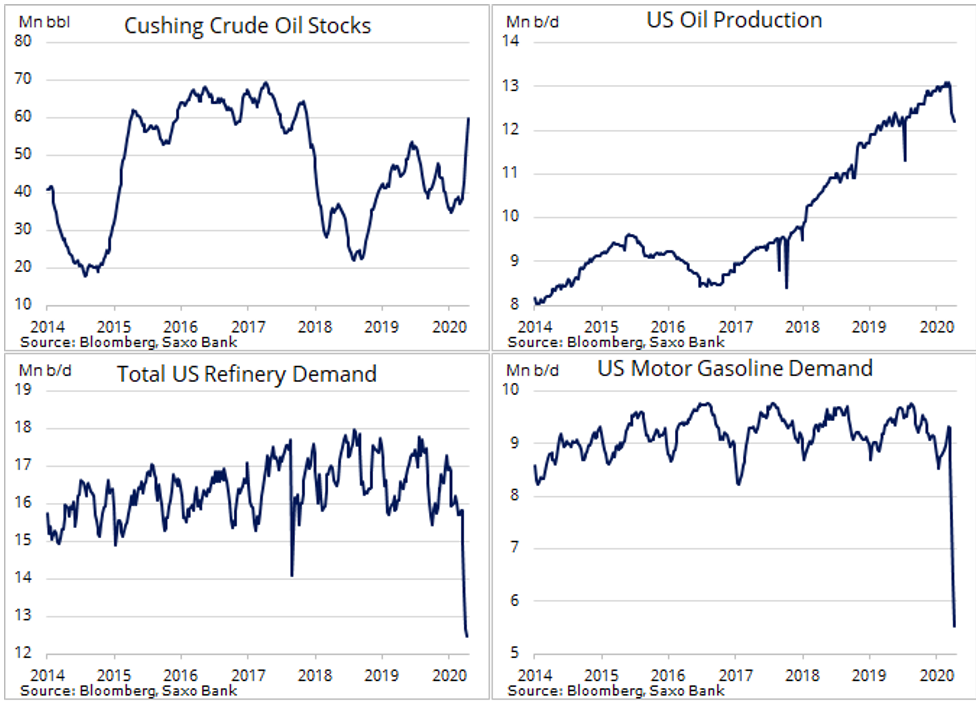

Po wydobyciu ropa naftowa musi zostać zużytkowana przez rafinerie lub magazynowana w cysternach, rurociągach lub na morzu w dużych zbiornikowcach typu VLCC (Very Large Crude Carriers). W przypadku, gdy zbiorniki zostaną zapełnione, producenci ropy mogą jedynie wydobywać tyle, ile będą w stanie sprzedać. Ryzyko takiego obrotu sytuacji to obecnie największe wyzwanie w tej branży. Tego rodzaju wydarzenie mogłoby skutkować spadkiem wydobycia o miliony baryłek dziennie i ostatecznie doprowadzić do bankructw i kryzysu długu rządowego. Producenci ropy zostali zaskoczeni i próbują w odpowiedzi ograniczać produkcję. Podjęta w najgorszym możliwym momencie decyzja Arabii Saudyjskiej o zwiększeniu wydobycia w ciągu zaledwie kilku tygodni musiała zostać odwołana po tym, jak grupa OPEC+ w okolicach świąt wielkanocnych uzgodniła ograniczanie produkcji o 9,7 mln baryłek dziennie, począwszy od maja. Kolejne kraje powoli znoszą ograniczenia związane z izolacją, jednak powrót do wcześniejszych poziomów popytu może potrwać wiele miesięcy. Z kolei czas do zapełnienia cystern na świecie liczony jest obecnie w tygodniach, nie w miesiącach. Jednym z obszarów, w którym zbiorniki zostały już zapełnione, są magazyny w Cushing w stanie Oklahoma. Ze względu na pojemność wynoszącą 76 mln baryłek jest to kluczowy ośrodek handlu ropą naftową oraz rozliczania/realizacji kontraktów terminowych na ropę WTI, będących przedmiotem obrotu na giełdzie nowojorskiej.

Mimo iż obecny poziom magazynowanej ropy to 60 mln baryłek, akcja cenowa w zakresie wygasającego w maju kontraktu wyraźnie wskazywała, że pozostałe 16 mln nie było już dostępne, ponieważ zostało już wynajęte na potrzeby dostaw majowych. Bez miejsca do magazynowania ropy, niezbędnego w przypadku utrzymania długich pozycji majowych do wygaśnięcia, traderzy zaczęli masowo dążyć do likwidowania pozycji na coraz bardziej niepłynnym rynku.

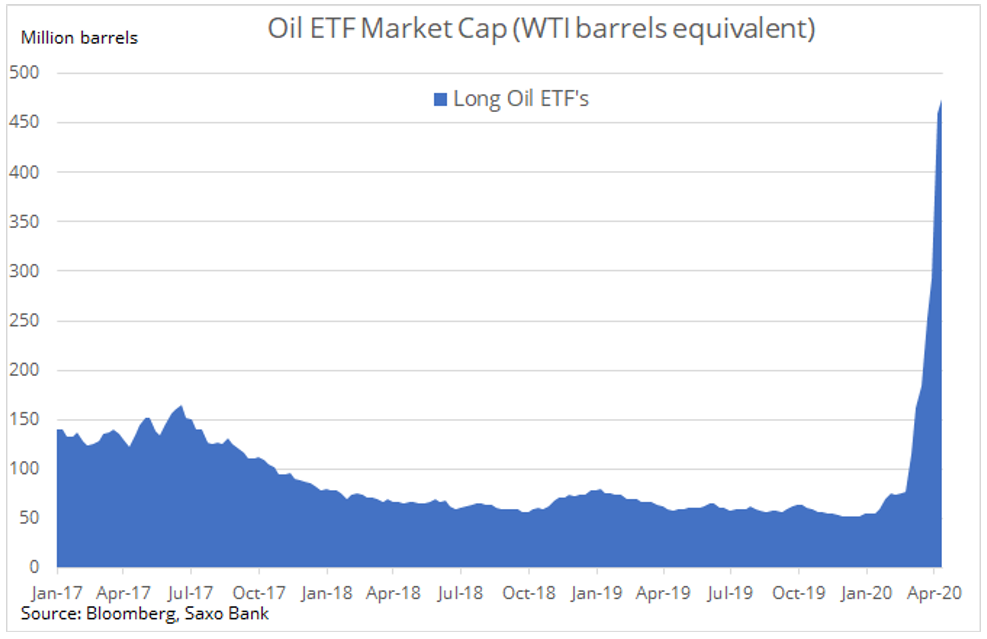

Presję na ropę wzmacniał napływ pieniądza detalicznego do funduszy opartych na ropie. Całkowicie rozumiem, dlaczego inwestor mógłby uznać obecną tanią ropę za doskonałą okazję inwestycyjną. Wymagałoby to jednak założenia, że skutki pandemii na popyt będą tymczasowe, a ostateczne ożywienie będzie wspierane przez cięcia produkcji OPEC+ i mocną redukcję inwestycji w przyszłe wydobycie ropy.

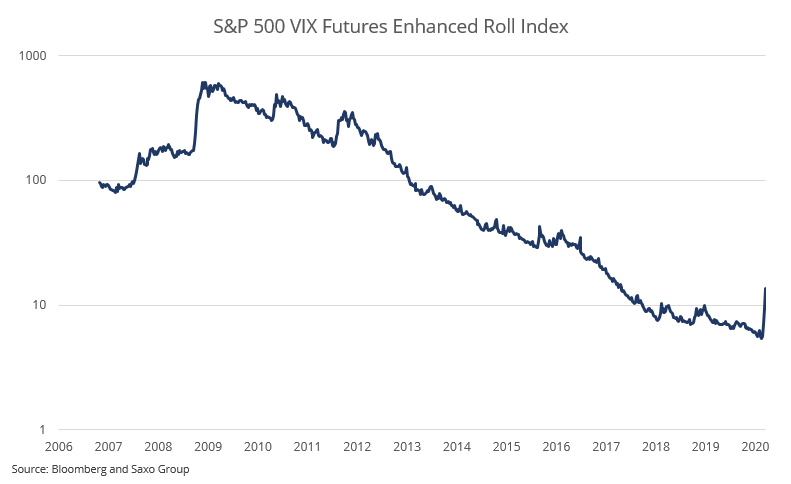

Podczas gdy sam ten pomysł nie jest pozbawiony sensu, jego wykonanie pozostawia wiele do życzenia. Fundusze bazujące na ropie zwykle inwestują na początku, obecnie w najtańszą część krzywej ropy. Dostawca funduszu utrzymuje długą pozycję w takim kontrakcie terminowym i o ile na rynku pozostanie nadmierna podaż, co miesiąc będzie odnotowywał stratę przy sprzedaży wygasającego kontraktu, aby zakupić kolejny po wyższej cenie. Zjawisko to określa się mianem „contango” i stanowi ono istotny problem dla inwestorów. W momencie, gdy piszę ten artykuł, spread pomiędzy kontraktem czerwcowym i wrześniowym (trzymiesięczny) wynosi 60% – o tyle ropa musi się umocnić w ciągu zaledwie trzech miesięcy, aby fundusz wyszedł na swoje. Fundusz oparty na ropie amerykańskiej (USO:arcx) nieoczekiwanie stał się słoniem w składzie porcelany, kiedy okazało się, że ma nieproporcjonalnie duży udział w rynku. Wraz z zapaścią na rynku wzrosło ryzyko upadłości. Dlatego czerwcowy kontrakt terminowy, który wygasa dopiero 19 maja, we wtorek nieoczekiwanie spadł poniżej 10 USD/b, a wraz z nim ropa Brent do minimum na poziomie 16 USD/b.

Od tego czasu jednak rynek do pewnego stopnia odzyskuje straty. Tylko jedna z następujących czterech przyczyn mogła pozytywnie wpłynąć na cenę w perspektywie długoterminowej:

– Giełda CME, obsługująca kontrakt terminowy na ropę WTI, podwyższyła marżę za utrzymanie kontraktu (1 000 baryłek) do 10 000 USD.

– Kilka banków i brokerów wprowadziło ograniczenia handlu w odniesieniu do czerwcowego kontraktu: dotychczasowe pozycje mogły zostać zamknięte, jednak nie było możliwe otwieranie nowych pozycji.

– Fundusz USO stanął w obliczu ryzyka potencjalnego załamania, przez co jego ekspozycja na czerwcowy kontrakt zmniejszyła się z 80% do zaledwie 20% po rolowaniu kontraktów na lipiec, sierpień, a nawet wrzesień.

– Prezydent Trump zagroził zniszczeniem irańskich okrętów, gdyby w dalszym ciągu atakowały amerykańską flotę wojenną w Zatoce Perskiej.

Podczas gdy ostatnie z tych wydarzeń oznacza ryzyko dla bezpieczeństwa dostaw przez cieśninę Ormuz, pozostałe przyczyny mają charakter raczej techniczny. Na tej podstawie w dalszym ciągu uważamy, że potencjał umocnienia ropy będzie ograniczony do czasu złagodzenia restrykcji, co doprowadzi do wzrostu światowego popytu lub – co niestety bardziej prawdopodobne – do ograniczenia wydobycia przez wielu wysokokosztowych producentów, zarówno dobrowolnego, jak i wymuszonego.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank