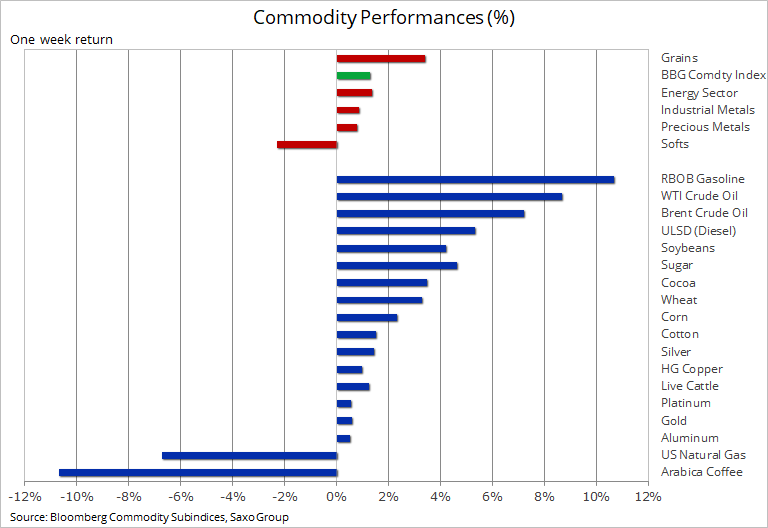

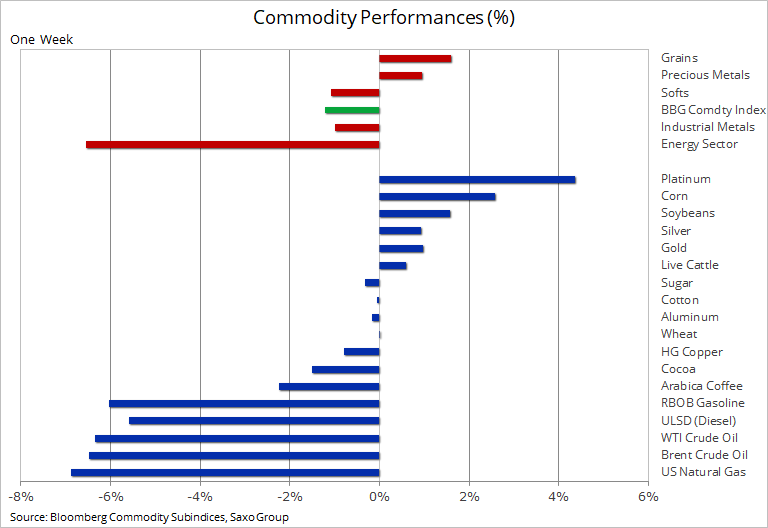

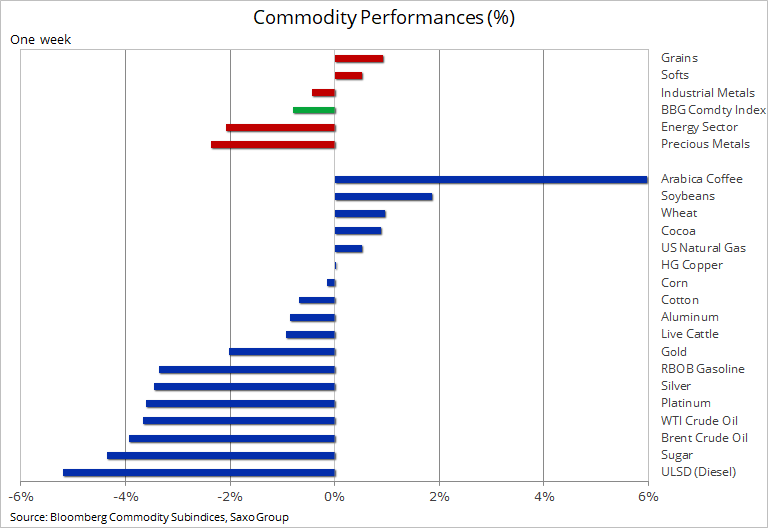

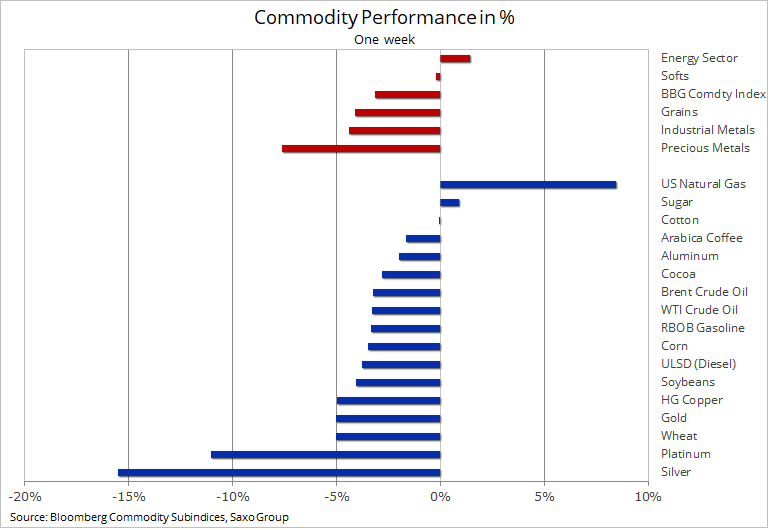

Surowce odnotowały spadek w ujęciu tygodniowym po tym, jak mocniejszy dolar zadał cios wielu rynkom. Indeks towarowy Bloomberg, monitorujący koszyk najważniejszych surowców w proporcjonalnym podziale na energię, metale i produkty rolne, poszedł w dół o 3,2%, przy czym energia, ze względu na mocne wyniki gazu ziemnego, okazała się jedynym sektorem zdolnym do walki z negatywnym oddziaływaniem mocniejszego dolara.

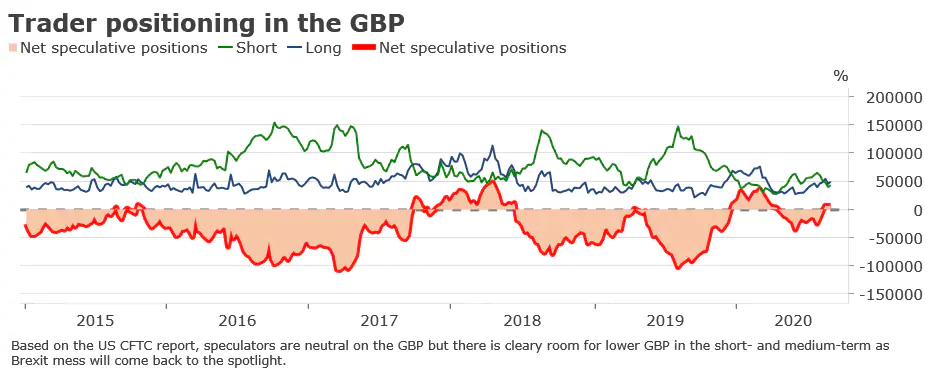

Dolar umocnił się do najwyższego poziomu od dwóch miesięcy względem euro w miarę powrotu awersji do ryzyka. Była to reakcja na dalszy wzrost liczby przypadków koronawirusa na świecie oraz na wewnętrzny konflikt w Waszyngtonie budzący obawy co do zdolności Kongresu do przyjęcia kolejnego pakietu bodźców fiskalnych. Nasilające się w ostatnich miesiącach negatywne podejście do dolara było szczególnie widoczne, biorąc pod uwagę pozycje spekulacyjne na rynku kontraktów terminowych, w postaci niemal rekordowej długiej pozycji w euro.

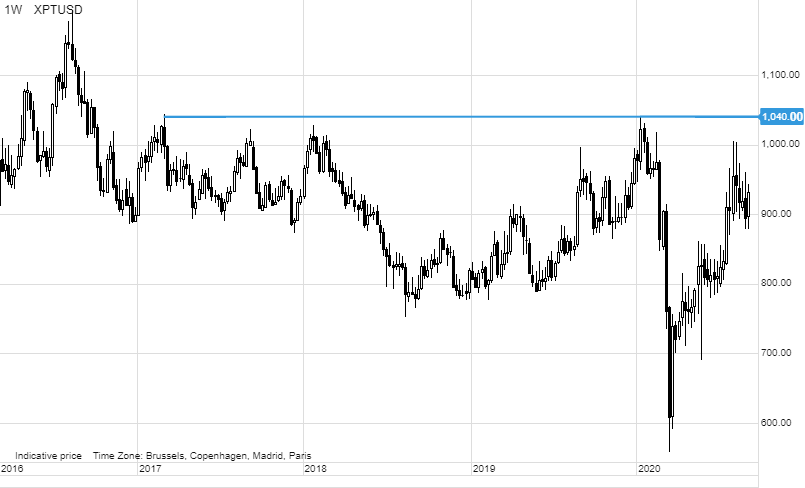

Spadek poniżej 1,1700 EUR wywołał zatem pewne obawy przed głębszą korektą, które negatywnie wpłynęły w szczególności na rynki o wyraźnym pozycjonowaniu zwyżkowym, takie jak rynki metali szlachetnych i przemysłowych. Srebro mocno poszło w dół i odnotowało już dwie korekty o +20% od czasu, gdy zaledwie sześć tygodni temu sięgnęło niemal poziomu 30 USD/oz. Tak silne wahania zadały cios inwestorom, rodząc pewne wątpliwości co do zdolności tego metalu do dalszego wzrostu.

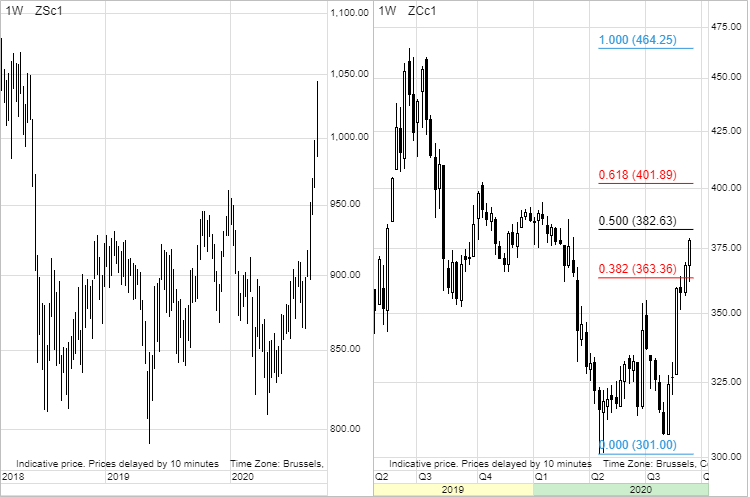

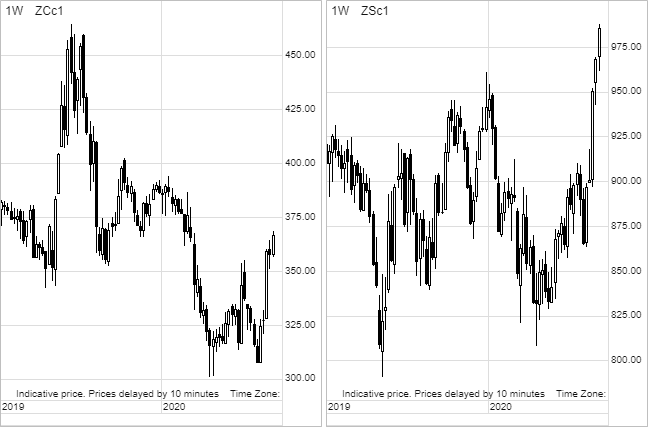

Miesięczna hossa na rynku zbóż wyhamowała w miarę, jak mocniejszy dolar i oznaki spowolnienia popytu w Chinach poddały w wątpliwość potencjał dalszego wzrostu cen soi i kukurydzy. Inwestorzy spekulacyjni dysponują największą łączną długą pozycją w pszenicy, kukurydzy i soi od 2013 r. w porównaniu do analogicznych okresów. W kontekście zbliżających się żniw i braku szczególnych związanych z tym problemów, mogą oni zostać zmuszeni do zredukowania swojej ekspozycji. Soja, która najwięcej zyskała na mocnym popycie ze strony Chin, odnotowała największy spadek w ujęciu tygodniowym od sześciu miesięcy po przekroczeniu ceny 10 USD/bu, w efekcie czego zagraniczni inwestorzy zaczęli wybierać produkty rolne z Brazylii.

Mimo iż nie widać jeszcze sygnałów, że dolar osiągnął wartość szczytową, przed weekendem nastroje na rynku uległy lekkiej poprawie. Pomimo impasu związanego z planowaną przez Trumpa nominacją sędziego uzupełniającego skład Sądu Najwyższego w ostatnich tygodniach poprzedzających potencjalnie brutalne wybory, Demokraci, zaskoczeni poprawą wyników sondażowych urzędującego prezydenta, opracowują nowy, choć relatywnie skromny pakiet bodźców o wartości 2,4 bln USD, a sekretarz skarbu w administracji Trumpa, Steven Mnuchin, pozytywnie wypowiedział się na temat perspektyw negocjacji.

Złoto spadło poniżej 1 900 USD/oz, jednak zdołało znaleźć wsparcie przed kluczowym poziomem 1 837 USD/oz, stanowiącym zniesienie o 38,2% z linii hossy w okresie od marca do sierpnia. Srebro, które – jak już wspomnieliśmy – odnotowało drugą bessę (spadek o 20% z poziomu ostatniego wierzchołka) wykazało spadek wartości względnej wobec złota niemal do poziomu dwumiesięcznego minimum.

W perspektywie krótkoterminowej oba metale będą zmagać się z problemami związanymi z ostatnim obniżeniem oczekiwań inflacyjnych, które doprowadziło do wzrostu realnych rentowności, a także z mocnym dolarem i ostatnią wysoką korelacją z cenami akcji, w efekcie czego do czasu listopadowych wyborów w Stanach Zjednoczonych obroty mogą być dość nerwowe.

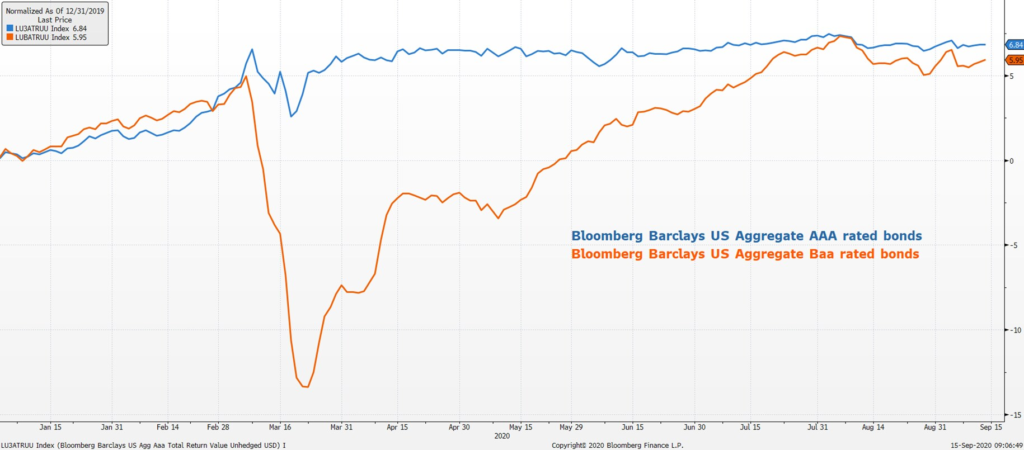

Udowadnia to, że rynki różnych klas aktywów w dalszym ciągu wykazują wysoki stopień korelacji. W kontekście ostatnich zmian cen wyraźnie widać, jak olbrzymi wpływ na rynek wywiera dolar w odniesieniu do ogólnego poziomu apetytu na ryzyko. Nie jest zatem zaskakujące, że szereg różnych rynków, od S&P 500 i AUD/USD po złoto, ropę naftową i kawę, zdołał znaleźć wsparcie i podjąć próbę odbicia z poziomu studniowej średniej ruchomej.

Innym przegranym umocnienia dolara i związanego z tym spadku apetytu na ryzyko była miedź. Imponujący wzrost ceny białego metalu z poziomu minimum z marca zaczyna już hamować: cena miedzi HG ma trudności z przekroczeniem poziomu 3,1 USD/lb. Hossa na rynku metali przemysłowych, przede wszystkim miedzi, w ostatnich miesiącach napędzana była ożywieniem chińskiego popytu po pandemii, wspieranym przez kredyty i zakłócenia podaży.

Mimo iż prognoza fundamentalna pozostaje pozytywna, brak nowych impulsów do wzrostu oraz wysoka długa pozycja netto inwestorów spekulacyjnych, takich jak fundusze hedgingowe czy fundusze podążające za trendem (CTA), doprowadziły do korekty do poziomu 2,91 USD/lb. W zależności od odporności spekulantów i wydarzeń na innych rynkach korekta ceny może rozciągnąć się w kierunku minimum z początku sierpnia na poziomie 2,77 USD/lb.

Pomimo pewnych trudności, w przeciwieństwie do wielu innych surowców ropa naftowa zdołała uniknąć fali sprzedaży. Pomimo spadku w ujęciu tygodniowym ropa zdołała utrzymać poziom wbrew obawom dotyczącym popytu spowodowanym nakładaniem kolejnych obostrzeń w ramach walki z koronawirusem, ryzykiem wzrostu podaży oraz umocnieniem dolara. Wszystko to może wskazywać, że rynek poważnie potraktował zdecydowaną ustną interwencję saudyjskiego ministra ds. energii, księcia Abdulaziza bin Salmana. Na ostatnim posiedzeniu OPEC+ skrytykował on członków organizacji, którzy nie zastosowali się do uzgodnionego rygoru wydobycia, a także prowadzących krótką sprzedaż na rynku kontraktów terminowych, którzy w tygodniu kończącym się 11 września utrzymywali łączną krótką pozycję w ropie WTI i Brent w wysokości 250 mln baryłek.

Dodatkowe wsparcie miało formę ogólnego spadku w ujęciu tygodniowym zapasów ropy amerykańskiej i jej produktów, a także wyników miesięcznego badania opublikowanego przez oddział Fed w Dallas, w którym 160 członków kadry zarządzającej firm naftowych i gazowych odpowiadało na pytania dotyczące obecnej sytuacji na rynku. Według około 66% respondentów produkcja w Stanach Zjednoczonych osiągnęła już wartość szczytową, a zdecydowana większość stwierdziła, że do istotnego zwiększenia liczby odwiertów cena ropy WTI musi przekroczyć 50 USD/b. W związku z powyższym, biorąc pod uwagę brak przesłanek wskazujących na wzrost cen, w nadchodzących miesiącach produkcja ropy w Stanach Zjednoczonych może jeszcze bardziej spaść.

Spadek wydobycia w Stanach Zjednoczonych oraz wzrost poziomu zapasów na całym świecie przyczyniły się do obniżenia dyskonta ropy WTI względem Brent poniżej dwóch dolarów za baryłkę. Jednak w ujęciu ogólnym pozostajemy sceptyczni co do zdolności ropy naftowej do wzrostu w perspektywie krótkoterminowej, a jak widać na wykresie poniżej, ropa Brent utrzymuje się obecnie w przedziale pomiędzy 39,50 USD/b a oporem na poziomie 43,60 USD/b, stanowiącym punkt zbieżny dla pięćdziesięcio- i dwustudniowej średniej ruchomej.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank