Ceny energii gwałtownie rosną i zbliżają się do punktu, w którym może to mieć realny wpływ na gospodarkę europejską i brytyjską, a także na codzienne życie zwykłych ludzi. Jaki będzie jednak wpływ tego wzrostu i jakie wyzwania się z nim wiążą? Ole Hansen, dyrektor ds. strategii rynków towarowych w Saxo Banku, odpowiada na najważniejsze pytania w tym zakresie.

Dlaczego ceny energii w Europie i Wielkiej Brytanii tak bardzo idą w górę?

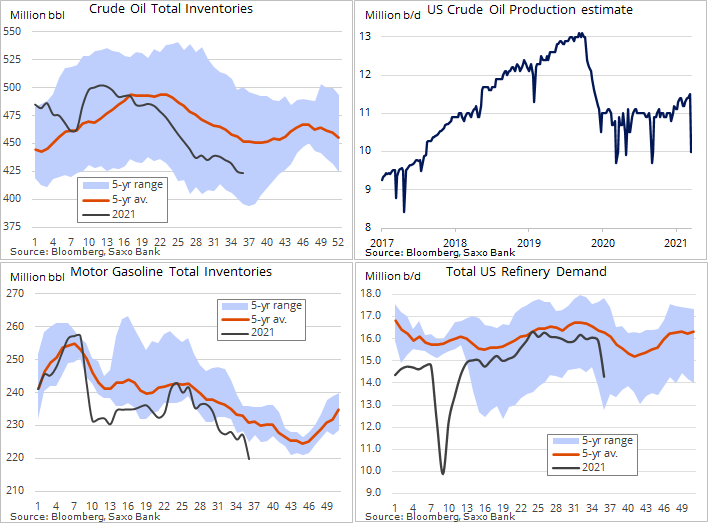

Ostatnie sześć miesięcy to sztorm doskonały ze względu na ograniczone dostawy gazu, niskie poziomy magazynowania gazu w wyniku bardzo mroźnej zimy w Europie w ubiegłym roku oraz na okres letni, podczas którego pogoda nie sprzyjała produkcji zielonej energii.

Ogólnie rzecz biorąc, roczny cykl energetyczny polega na tym, że latem pracujemy nad zapełnieniem podziemnych magazynów gazu, aby móc z nich korzystać zimą. Ostatnia zima była bardzo mroźna, co oznacza, że wykorzystaliśmy więcej zmagazynowanej energii niż zwykle. Po niej nastąpiło lato, podczas którego produkcja energii wiatrowej, słonecznej i pochodzącej z innych ekologicznych źródeł była niższa niż zwykle, co utrudniło producentom gazu wytworzenie wystarczającej ilości energii zarówno do zasilania systemów, jak i do zapełnienia magazynów.

Przykładowo, w północnej Europie siła wiatru była mniejsza niż zwykle. Duńska spółka Ørsted, działająca w obszarze morskiej energetyki wiatrowej, odnotowała właśnie jeden z najniższych poziomów produkcji energii w ujęciu kwartalnym w ciągu ostatnich 22 lat. Ponadto europejskie lato było bardzo ciepłe, co zwiększyło zużycie energii na potrzeby chłodzenia. Równocześnie Rosja, nasz główny zawór bezpieczeństwa, gdy produkcja zielonej energii nie jest wystarczająca, wydaje się niezdolna lub mało skłonna do zwiększenia wydobycia gazu.

Czy zatem obecny wzrost cen energii wynika z tego, że brakuje nam energii?

Tak, chodzi tu zasadniczo o brak równowagi pomiędzy podażą a popytem. Z jednej strony mamy globalną aktywność i wzrost gospodarczy, które zwiększają popyt, ale równocześnie mamy niską podaż w połączeniu z mniejszą niż zwykle produkcją energii.

Dlaczego w mediach obecną sytuację określa się mianem kryzysu?

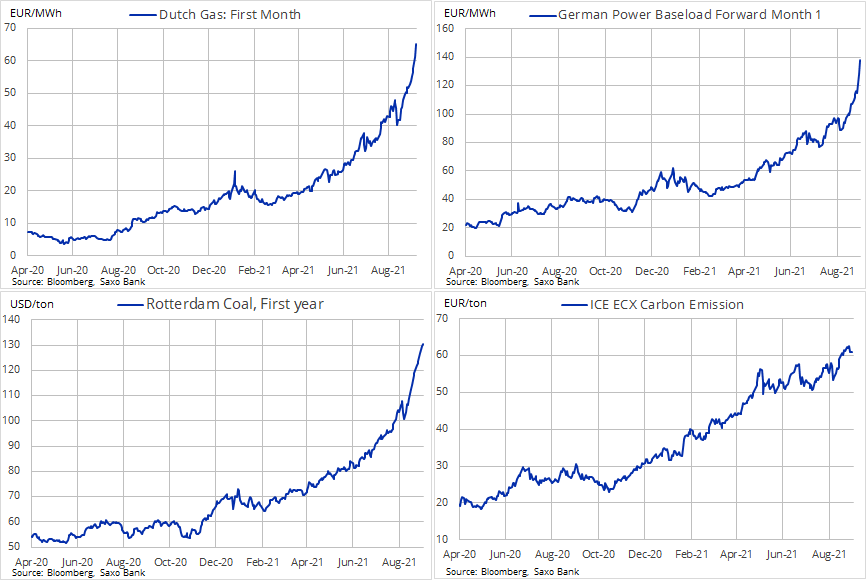

Przede wszystkim ceny energii są mniej więcej sześciokrotnie wyższe niż rok temu i co najmniej dwu- lub trzykrotnie wyższe niż średnia historyczna dla analogicznego okresu roku, moim zdaniem zatem „kryzys” to trafne określenie obecnej sytuacji.

Co więcej, wkrótce zobaczymy efekty wtórne w branżach zużywających najwięcej energii, takich jak np. producenci cementu, nawozów czy środków chemicznych, którzy są w zasadzie zmuszeni do ograniczenia produkcji. Jest to również wyzwanie dla rolnictwa, co widać np. w Wielkiej Brytanii, gdzie rolnicy mają problem z wysyłaniem zwierząt do rzeźni, ponieważ stało się to zbyt kosztowne. To z kolei prowadzi do wzrostu cen żywności, co następnie powoduje wzrost inflacji i tak dalej. W Wielkiej Brytanii sytuacja ta zmusiła rząd do podjęcia działań i subsydiowania tego procesu.

Czy jakieś obszary w Europie poniosły szczególne konsekwencje tej sytuacji?

Ogólnie rzecz biorąc, najbardziej ucierpiały obszary o najmniejszej presji podatkowej. Wynika to z faktu, iż im wyższy procent rachunku za energię elektryczną stanowią dziś podatki, tym mniejsza część ceny, którą przywykliśmy płacić, zostanie objęta wzrostem cen.

Mówiąc bardziej konkretnie, istotne jest to, w jaki sposób ogrzewane są nasze domy. Niestety oznacza to, że zazwyczaj największe skutki odczują gospodarstwa domowe o niskich dochodach oraz osoby starsze, ponieważ mieszkają zwykle w najstarszych domach z najgorszą izolacją oraz najstarszymi systemami grzewczymi lub mają największe potrzeby w zakresie ogrzewania, na których zaspokojenie ich nie stać. Określa się to mianem ubóstwa energetycznego.

Ze względu na położenie geograficzne skutki tego zjawiska szczególnie mocno odczuwa Wielka Brytania, ponieważ nie ma tam lokalnych sieci ciepłowniczych, a wiele domów ogrzewanych jest gazem, którego ceny wzrosły najbardziej. Teraz ponoszą dość surowe konsekwencje tej sytuacji. W tym momencie, jak donosi Financial Times, przeciętny brytyjski rachunek za gaz przy obecnych cenach rynkowych może wzrosnąć o około 550 GBP w skali roku. To wzrost o niemal jedną trzecią.

W jaki sposób europejski kryzys energetyczny wpływa na resztę świata?

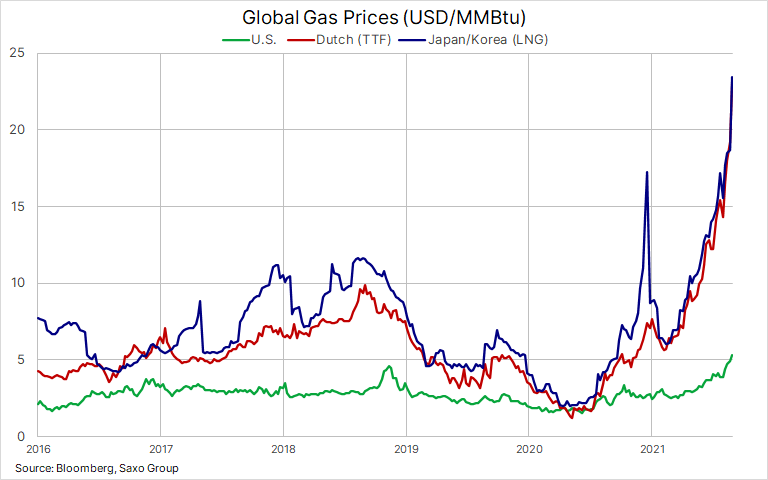

Kryzys powoduje wzrost globalnej konkurencji w zakresie skroplonego gazu ziemnego (LNG). Lato było naprawdę gorące, w szczególności w Azji i Stanach Zjednoczonych, co oznacza, że kraje te zużyły więcej energii na chłodzenie niż zwykle, a tym samym – podobnie jak w Europie – poziom ich zapasów jest niższy niż zwykle. Przykładowo, Chiny oświadczyły, że nie są pewne, czy mają wystarczająco duże zapasy gazu, aby przetrwać zimę, co oznacza, że chętnie kupują energię po wyższych cenach, zamiast korzystać z już zmagazynowanych zapasów. Dlatego mimo iż kryzys dostaw dotyczy głównie Europy, globalny popyt na energię najprawdopodobniej utrzyma presję na wzrost cen przynajmniej przez najbliższą zimę, co może doprowadzić do długotrwałej inflacji.

Co to oznacza dla naszych rachunków za energię?

Opłacenie rachunków będzie trudniejsze. Indywidualna siła nabywcza spadnie, ponieważ ludzie będą musieli wydać większą część swoich z trudem zarobionych pieniędzy na zapłacenie rachunku za prąd, ogrzanie domu i zatankowanie samochodu. Nawet w takim kraju jak moja ojczyzna – Dania, w którym podatki są wyjątkowo wysokie, podwyżka rachunków za prąd będzie bardzo odczuwalna. Pozostanie zatem mniej pieniędzy na przyjemności.

Czy kryzys energetyczny wpłynie na gospodarkę jeszcze w inny sposób?

Tak, siła nabywcza również spadnie i wszystkie przyjemności staną się droższe. Przynajmniej te, które w jakikolwiek sposób wiążą się z zużyciem energii.

Czy wzrost cen energii jest zjawiskiem trwałym, czy krótkoterminowym?

Mam nadzieję, że nie będziemy musieli się do niego przyzwyczaić. Rzecz jednak w tym, że w procesie zielonej transformacji energetycznej zarówno Wielka Brytania, jak i Europa stają się narażone na skutki takich zdarzeń, ponieważ nie mamy tak zwanego obciążenia podstawowego w postaci stałego i niezawodnego źródła energii, przez co musimy ją importować.

Czy można zatem powiedzieć, że przyczyną kryzysu energetycznego jest zielona transformacja energetyczna?

Nie jest to jedyny powód, ale nie oszukujmy się i nie udawajmy, że nie odgrywa on żadnej roli. Ponieważ odgrywa. W gospodarce energetycznej funkcjonuje termin „obciążenie podstawowe”, które jest stałym minimalnym obciążeniem systemu energetycznego wymaganym do zaspokojenia podstawowych potrzeb odbiorców. W przeszłości obciążenie podstawowe było zapewniane przez elektrownie konwencjonalne, takie jak elektrownie węglowe czy jądrowe. W ramach zielonej transformacji energetycznej Europa, która dokonała w tym zakresie największych postępów, zamyka elektrownie konwencjonalne, zastępując je produkcją energii odnawialnej. Problem polega jednak na tym, że choć łatwo jest zwiększać i zmniejszać ilość gazu dostarczanego do elektrowni, nie jesteśmy w stanie określić, jaka będzie siła wiatru za dwa tygodnie i dlatego bardzo trudno jest przewidzieć, ile energii możemy zużyć. Przykładowo, w Wielkiej Brytanii były dni, w których słońce i wiatr wytwarzały do 50% ogólnego zapotrzebowania na energię. Natomiast w ostatnich dniach taka produkcja nie zaspokajała nawet połowy tego zapotrzebowania. Taka zmienność dostaw energii jest niewiarygodna.

Dlatego transformacja na rzecz świata bardziej przyjaznego dla środowiska stanowi część przyczyny, nie jest to jednak jedyny powód. Do kryzysu przyczyniła się również pogoda w ubiegłym roku, a także Rosja, która nie zwiększyła dostaw, ponieważ utrzymuje, że obecnie nie jest w stanie tego zrobić.

W jaki sposób możemy stworzyć zrównoważone i niezawodne obciążenie podstawowe, a równocześnie przeprowadzić zieloną transformację?

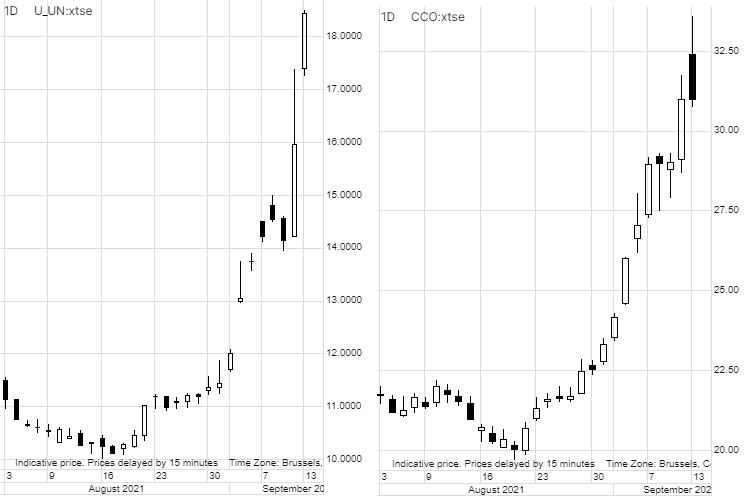

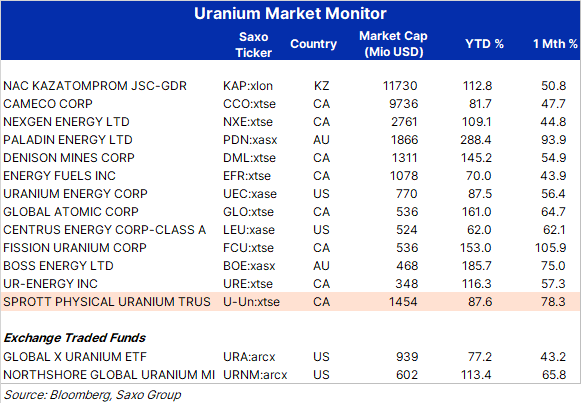

Wszystko sprowadza się do skalowania ekologicznych rozwiązań. Zrównoważone, niezawodne i przyjazne dla środowiska obciążenie podstawowe można osiągnąć poprzez wytwarzanie energii słonecznej i wiatrowej na jeszcze większą skalę, w połączeniu z lepszą siecią połączeń międzysystemowych zapewniających przepływ i łatwy dostęp pomiędzy regionami, w których produkuje się zbyt dużo i zbyt mało zielonej energii. Ponadto istnieje możliwość magazynowania energii elektrycznej w akumulatorach oraz technologia energetyki jądrowej nowej generacji, która według badań może okazać się bezpieczniejsza niż obecne technologie, a jednocześnie wytwarzać więcej energii z tej samej ilości uranu.

Czy istnieją wyliczenia, o ile droższy może stać się prąd w procesie zielonej transformacji?

Nie mam żadnych konkretnych wyliczeń, ale dopóki nie uda nam się ustanowić niezawodnego obciążenia podstawowego, teoretycznie energia stanie się droższa, ponieważ w okresach, gdy popyt przekracza podaż, musimy uruchamiać duże rezerwowe generatory, aby uniknąć masowych przerw w dostawie prądu, a to nie jest tanie. Nic na tym świecie nie jest za darmo i to samo dotyczy zielonej transformacji, jednak ostatecznie naszym celem jest zapewnienie, by nasza planeta w dalszym ciągu nadawała się do zamieszkania.

Jak możemy rozwiązać kryzys energetyczny?

Przede wszystkim musimy dokonać rachunku sumienia: spróbować zmniejszyć nasze indywidualne zużycie energii i zrobić to, co do nas należy, zamiast tylko o tym mówić. To byłoby dobre na początek.

Poza tym musimy wspierać naszą bystrą, dobrze wykształconą armię młodych ludzi, którzy są zainteresowani wynalezieniem technologii, z której będziemy korzystać jutro. Wkraczamy w fascynujący okres, ponieważ jest tak wiele uwagi i tak wiele wsparcia ze strony rządów, aby sprawić, by nasz świat stał się bardziej przyjazny dla środowiska, przy równoczesnym zapewnieniu stabilności w zakresie energii elektrycznej.

Może się zdarzyć szereg różnych rzeczy: możemy „mieć szczęście” i nadchodząca zima okaże się łagodna, a warunki pogodowe idealne dla odnawialnych źródeł energii, co zmniejszy popyt na energię; Rosja może zdecydować się odkręcić kurek i dostarczyć więcej energii do Europy, co zwiększy podaż; może również nastąpić sytuacja, w której rządy wkroczą i zaczną kontrolować podaż, tym samym wymuszając spadek popytu. Nastąpi to poprzez nakazanie przedsiębiorstwom zmniejszenia produkcji, ponieważ zaakceptowanie przerw w dostawach energii dla mieszkańców zimą stanowiłoby polityczne samobójstwo.

Kto powinien wziąć odpowiedzialność za rozwiązanie tego kryzysu?

Rządy będą musiały zrobić to, co do nich należy, co oznacza, że ostatecznie to my wszyscy będziemy musieli zapłacić za to z naszych podatków. Nie da się tego uniknąć. Jednak rząd musi zrobić więcej niż tylko subsydiować energię i – w najgorszym wypadku – kontrolować produkcję energii dla przedsiębiorstw. Rządzący muszą również szukać przyszłych źródeł energii, takich jak np. energia jądrowa, na którą już teraz miliardy przeznaczają tacy ludzie jak Bill Gates. Ponadto wszyscy będziemy musieli współpracować – musimy przeznaczać pieniądze na innowacje i rozwój, np. za pośrednictwem inwestycji.

Czy jesteśmy w stanie przejść przez ten kryzys w sposób niezagrażający zielonej transformacji?

Myślę, że musimy. Za zieloną transformacją stoi tak olbrzymia wola polityczna, że nie widzę, w jaki sposób moglibyśmy ją ograniczyć. Jest to jednak interesująca debata i w ubiegłym tygodniu zastanawiano się, czy politycy bardziej obawiają się przerw w dostawach prądu niż zmian klimatycznych. Jednak nawet jeżeli walka o klimat jest globalna i można argumentować, że postępy Europy w tym zakresie niewiele dadzą, jeżeli najwięksi truciciele nie podejmą podobnych działań, wydaje się, że pod względem politycznym proces ten bardzo trudno jest ograniczyć.

Czy możemy określić, jak bardzo mogą wzrosnąć ceny energii?

W ubiegłym tygodniu zobaczyliśmy, że niektóre przedsiębiorstwa zaczęły ograniczać produkcję, co może być oznaką, że ceny stały się tak wysokie, że bardziej opłaca się wstrzymać produkcję niż ją zwiększać. Jeżeli jednak nie zaobserwujemy takiego zachowania w skali globalnej, a zima okaże się mroźna, nie będzie górnego limitu – wzrost będzie paraboliczny, dopóki nie pojawi się bardzo silna – najprawdopodobniej rządowa – reakcja w postaci ograniczenia popytu. Wówczas można będzie mówić o przerwach w dostawie energii, mam jednak szczerą nadzieję, że nie dojdzie do takiej sytuacji. Do nadejścia prawdziwej zimy pozostało jeszcze kilka miesięcy; wtedy dopiero się okaże, czy należy wywierać dodatkową presję na Rosję, aby odkręciła kurek.