Podsumowanie:2022 r. przejdzie do historii jako rok, w którym nastąpił brutalny koniec nieskrępowanej globalizacji z lat 1980-2021 wraz z rozpoczęciem przez Rosję inwazji na Ukrainę, która uświadomiła nam, że świat galopem zmierza w kierunku nowego globalnego porządku. Świat zaczyna rozdzielać się na dwa systemy wartości. Globalne łańcuchy dostaw i technologie zwiną się do postaci systemów zamkniętych kierujących się instynktem samozachowawczym. Równocześnie kraje rozwinięte przyspieszają tempo zielonej transformacji. Można odnieść wrażenie, że wszystkie drogi prowadzą do inflacji. Spoglądamy wstecz na 2022 r. z perspektywy geopolitycznej i giełdowej.

Początek końca

Mijający rok był najbardziej znaczącym i szalonym rokiem w mojej dwunastoletniej karierze w Saxo Banku. Jako młody chłopak zajmowałem się akcjami zarówno w 2007 r., jak i podczas światowego kryzysu finansowego, kiedy to nastąpił koniec niemal wszystkiego, co stanowiło mrożące krew w żyłach przeżycie. Pracując w Saxo Banku pod koniec 2010 r. pomimo recesji poczułem przypływ nadziei, zanim wszystko ponownie pogrążyło się w chaosie w związku z kryzysem w strefie euro, zakończonym słynnymi słowami Draghiego o podjęciu „wszelkich możliwych środków”, które ostatecznie uratowały projekt europejskiego obszaru walutowego. W 2014 r. nastąpił krach na rynku ropy, kiedy dolar amerykański gwałtownie się umocnił, a chińska gospodarka osunęła się w najniższe otchłanie aktywności gospodarczej od czasu światowego kryzysu finansowego, co zakończyło się spotkaniem przedstawicieli G-20 w Szanghaju w lutym 2016 r., na którym globalni decydenci przypieczętowali ponoć „porozumienie szanghajskie”, aby osłabić USD; teoria ta nigdy nie została potwierdzona, jednak po spotkaniu G-20 sytuacja uległa poprawie.

Następnie nadszedł 2017 r. i najniższa w historii zmienność we wszystkich klasach aktywów, która okazała się dla nich ulicą jednokierunkową do tego stopnia, że w pewnym momencie zadaliśmy sobie w Saxo Banku pytanie, czy rynki umarły na dobre i czy kiedykolwiek powrócą do gry. Gra oparta na sprzedaży zmienności stała się opium dla rynku, oferując „tani” sposób na uzyskanie wysokich zwrotów. Jednak w lutym 2018 r. doszło do tzw. „Volmageddonu”, kiedy to indeks VIX nieoczekiwanie eksplodował ze średniego poziomu 11 punktów w 2017 r. do poziomu powyżej 50 punktów w trakcie sesji 6 lutego 2018 r. Zmiana ta była tak nagła i gwałtowna, że popularny fundusz giełdowy XIV, bazujący na krótkich pozycjach powiązanych ze zmiennością, został dosłownie zmiażdżony i pozostawił trwałą bliznę na rynkach zmienności. Jednak nie była to ostatnia niespodzianka dla inwestorów w 2018 r. Wraz ze zbliżającym się końcem roku amerykańska Rezerwa Federalna omylnie zinterpretowała kierunek gospodarki i dynamikę rynku, podwyższając 19 grudnia 2018 r. referencyjną stopę procentową w warunkach niskiej płynności, co wywołało chaos na rynkach akcji. W efekcie na początku 2019 r. prezes Powell zmuszony był do przyznania się do błędu w polityce pieniężnej, co wykazało, że to rynek, a nie Fed, dyktuje politykę banku centralnego.

2019 r. upłynął na luzowaniu polityki pieniężnej w miarę schładzania się globalnej gospodarki i nie okazał się szczególnie interesujący. Nuda jednak szybko uległa zakończeniu, ponieważ 2020 r. rozpoczął się od krążących pogłosek, że w Chinach pojawił się wirus, który ostatecznie przerodził się w globalną pandemię. Poszczególne kraje wprowadziły lockdowny, banki centralne obniżyły stopy procentowe do zera, a rządy rozpętały stymulację fiskalną na skalę nieodnotowaną od lat następujących po zakończeniu II wojny światowej. Najszybsze tempo opracowania szczepionki wynosiło dotychczas około czterech lat. Taki obraz sytuacji mieli decydenci polityczni na początku 2020 r. i dlatego z perspektywy czasu skala wdrożonych bodźców miała sens. W listopadzie 2020 r. wprowadzono szczepionki oparte na mRNA, bijąc wszelkie dotychczasowe rekordy w pracy nad szczepieniami, dzięki czemu świat otworzył się znacznie szybciej, niż przewidywano.

W 2021 r. we wszystkich obszarach gospodarki uwidoczniły się wąskie gardła i pojawiło się wiele oznak nadchodzącej inflacji. Większość ekonomistów i banków centralnych twierdziła, że zjawisko to miało charakter tymczasowy, ponieważ krzywe podaży są elastyczne i ulegną rozszerzeniu, aby odpowiedzieć na wzrost popytu. Nasz zespół od grudnia 2020 r. argumentował, że inflacja będzie miała charakter strukturalny i utrzyma się na wysokim poziomie przez znacznie dłuższy czas. To moment, w którym odczułem największą dumę z mojej pracy dla Saxo Banku. Nasze prognozy dotyczące inflacji okazały się absolutnie poprawne i podtrzymywaliśmy nasz pogląd, mimo iż konsensus zdecydowanie opowiadał się za tymczasowym charakterem inflacji. W grudniu 2021 r. Rezerwa Federalna przyznała, że inflacja okazała się bardziej trwała, niż przewidywano, a administracja Bidena za priorytet amerykańskiego banku centralnego uznała opanowanie inflacji. Poza wspomnianymi wydarzeniami przeżyłem również kilka błyskawicznych krachów, brexit, aneksję Krymu przez Rosję, prezydenturę Trumpa i jego wojnę handlową z Chinami oraz uwolnienie kursu franka względem euro przez Szwajcarski Bank Narodowy.

Jak widać, myślałem, że doświadczyłem już wszelkich możliwych zjawisk. Jednak świat wiąże się z grubymi ogonami rozkładów, przez co stale pojawiają się kolejne zwariowane zjawiska. 2022 r. rozpoczął się od ostrzeżeń ze strony Waszyngtonu, że Rosja rozlokowuje wojska przy granicy z Ukrainą i od informacji, jakie są prawdziwe zamiary Putina. Wszyscy puścili te doniesienia mimo uszu, w szczególności Europa z Niemcami na czele. Mimo iż z perspektywy czasu okazało się, że administracja Trumpa miała rację w odniesieniu do szeregu problemów geopolitycznych, zdołała stracić zaufanie Starego Kontynentu. 24 lutego 2022 r. Rosja rozpoczęła inwazję na Ukrainę na pełną skalę, przez co na kontynencie europejskim ponownie wybuchła wielka wojna. Było to największe zwycięstwo amerykańskich agencji wywiadowczych od czasu, gdy ataki z 11 września wzięły je z zaskoczenia, a Europa została nareszcie wyrwana ze snu. Ukraińcy wykazali się odwagą na bezprecedensową skalę, walcząc o swoją wolność, a może nawet o wolność wszystkich państw demokratycznych, dlatego podczas wigilijnej wieczerzy z rodziną i sylwestrowej kolacji z przyjacielem, naród ukraiński będzie obecny zarówno w moich toastach, jak i w myślach.

2022 r. zasługuje na znacznie dłuższy opis, ponieważ przejdzie do historii jako rok, w którym nieograniczona globalizacja, zapoczątkowana we wczesnych latach 80. wraz z rozpoczęciem reform rynkowych w Chinach, zmieniła się na zawsze, a świat zaczął zmierzać w kierunku dwubiegunowego układu sił, ze Stanami Zjednoczonymi i Europą po jednej stronie, a z Chinami i Rosją po drugiej. Zostanie on również zapamiętany jako rok, w którym powróciła inflacja i przebudziliśmy się z długiego snu o tym, że jedyną znaczącą siłą napędową jest świat cyfrowy. Świat fizyczny powraca – i to z hukiem.

Ryzyko geopolityczne zacznie dominować w miarę, jak galopem będziemy zmierzać w kierunku dwubiegunowego układu sił

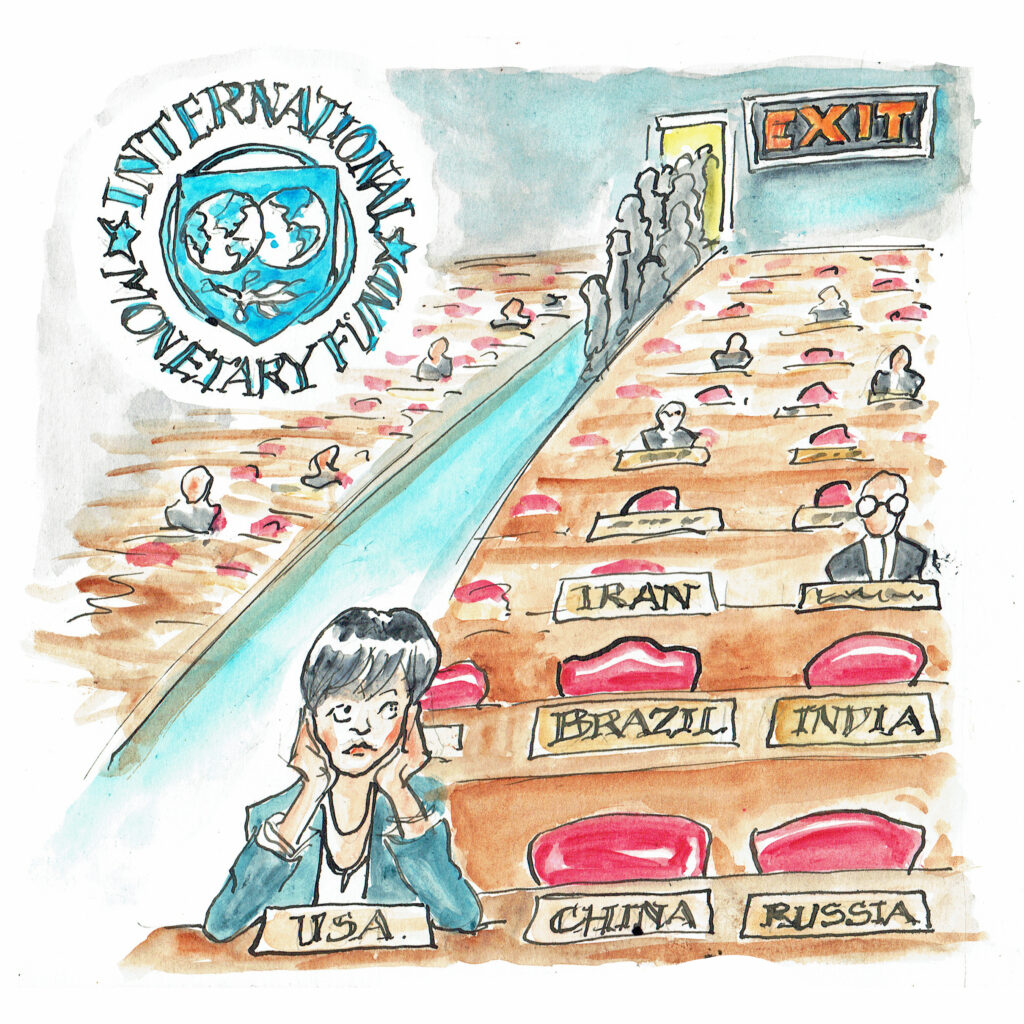

Powyższy wstęp był długi, ale konieczny, aby zrozumieć 2022 r. we właściwym kontekście. Znajdujemy się na rozstajach dróg. Coraz wyraźniej widać, że na świecie wyłaniają się dwa systemy wartości i każdy kraj będzie musiał najprawdopodobniej zadecydować, po której stronie chce się opowiedzieć. Wszystko będzie opierało się na samowystarczalności, czyli na tym, aby gospodarki stały się mniej zależne od krajów nienależących do tego samego systemu wartości w zakresie energii, metali i produktów rolnych. Dlatego też Europa z czasem całkowicie uniezależni się od Rosji i mocniej zaangażuje się w Afryce, co doprowadzi do konkurowania o zasoby z Chinami. Indie są największym krajem, który stara się zająć neutralne stanowisko w sprawie nowego światowego porządku, korzystając z faktu, iż Stany Zjednoczone i Europa przenoszą tam część swojej produkcji z Chin.

Globalizacja była wyjątkowym okresem w nowożytnej historii, ponieważ była zdominowana przez kapitał i przepływy handlowe przy ograniczonym interwencjonizmie państwowym. Ponieważ kwestie bezpieczeństwa narodowego obecnie zyskały na znaczeniu, a globalne łańcuchy dostaw dostosowywane są pod kątem dwubiegunowego układu sił, rządy zaczną odgrywać większą rolę w gospodarce. Miało to już miejsce w przeszłości. Rządy będą decydować o alokacji kapitału i wyborze wspieranych technologii, m.in. w zakresie energii i półprzewodników. Najwyraźniej widać to w uchwalonej w tym roku amerykańskiej ustawie CHIPS, która jest instrumentem najszerzej zakrojonej polityki przemysłowej Stanów Zjednoczonych od zakończenia II wojny światowej. Ma ona na celu zmniejszenie zależności krajów rozwiniętych od Tajwanu, ponieważ kwestia państwowości tego kraju staje się największym potencjalnym ryzykiem dla światowej gospodarki.

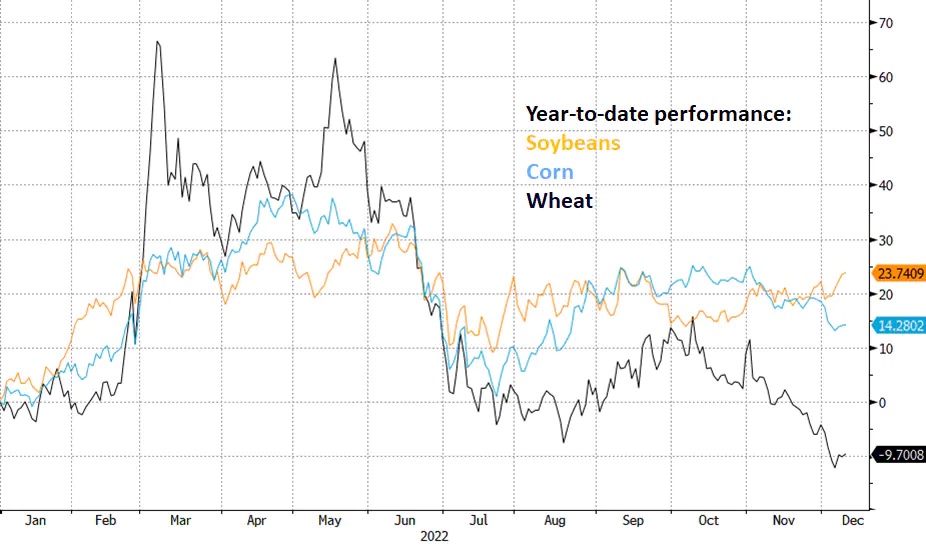

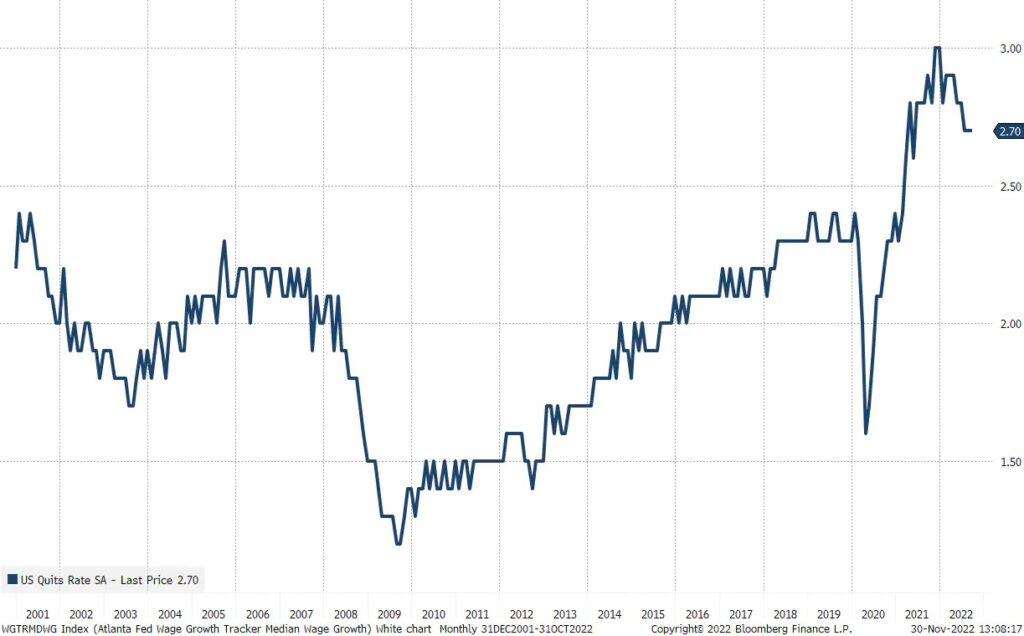

Wszystkie drogi prowadzą do wyższej inflacji, a tym samym – do wyższych stóp procentowych. Rynek po prostu nie chce jeszcze tego dostrzec, co doprowadzi do olbrzymiego zaskoczenia wśród inwestorów w 2023 r. Dwubiegunowy układ sił na świecie zabije dotychczas niepowstrzymaną koncepcję just-in-time („dokładnie na czas”), tworząc więcej buforów i bardziej rozdrobnione łańcuchy dostaw w celu zwiększenia odporności; to przyczyni się do wzrostu inflacji. Zielona transformacja w kontekście wojny w Europie, braku dostaw energii i metali sprawi, że utworzenie bardziej ekologicznego społeczeństwa stanie się w perspektywie krótkoterminowej znacznie droższe, a po przekroczeniu pewnej granicy odnawialne źródła energii będą się wiązać z istotnymi kosztami; to przyczyni się do wzrostu inflacji. Zmiany klimatyczne będą zakłócać produkcję żywności w coraz szybszym tempie; to przyczyni się do wzrostu inflacji. Spółki wydobywcze nadal nie generują zbyt dużego zwrotu z zainwestowanego kapitału i dlatego potrzebujemy znacznie wyższych cen metali, aby działalność poszukiwawcza i podaż w tym sektorze mogły się rozwijać w stopniu odpowiadającym naszym aspiracjom; to przyczyni się do wzrostu inflacji. Pracownicy walczący o przetrwanie po ciosie zadanym w ich rzeczywisty majątek i dochody przyspieszą wzrost płac; to przyczyni się do wzrostu inflacji. Ta lista nie jest wyczerpująca.

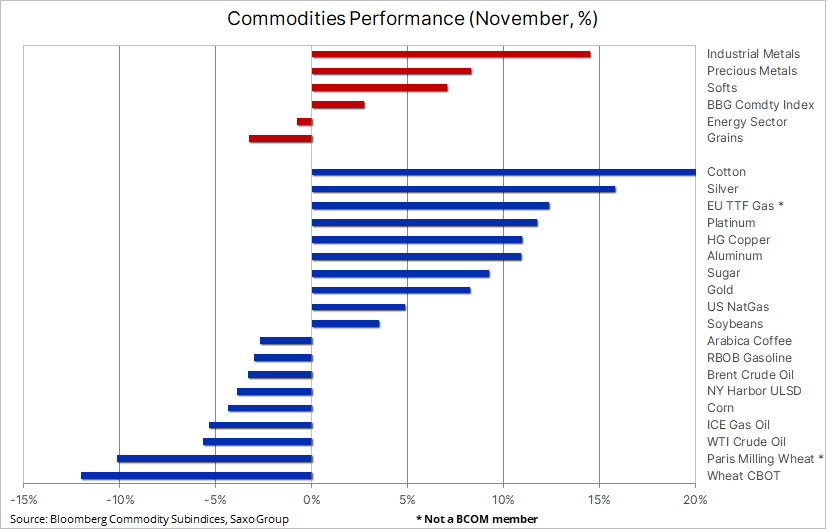

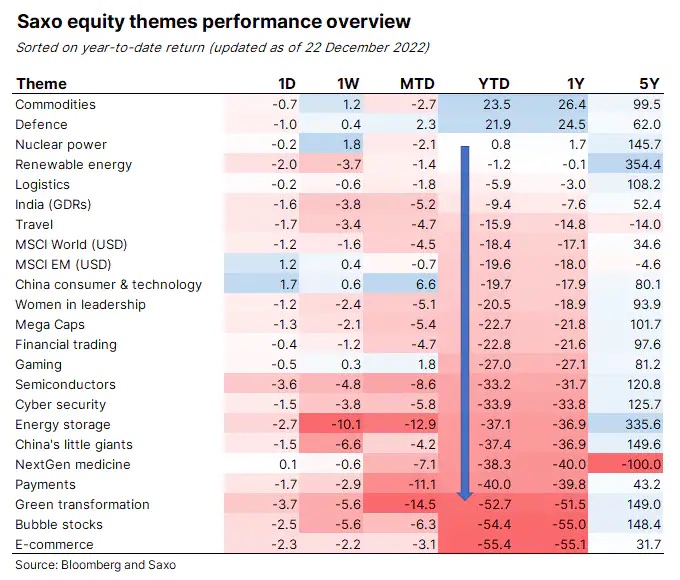

Zmiany sejsmiczne na świecie odzwierciedlają również nasze koszyki tematyczne. Akcje spółek z sektora towarowego i obronnego radzą sobie dotychczas zdecydowanie najlepiej; według stanu na dziś poszły w górę odpowiednio o 24% i 22%. Nasze koszyki energetyczne, takie jak energia odnawialna czy energia jądrowa, poradziły sobie stosunkowo dobrze w porównaniu z ogólnym rynkiem akcji. Koszyki logistyki i Indii skorzystały na dostosowaniu globalnych łańcuchów dostaw. Najgorsze wyniki odnotowują trzy obszary tematyczne, które zostały najsilniej dotknięte przez fizyczne ponowne otwarcie gospodarki po pandemii, wstrząs związany z podwyżkami stóp procentowych oraz kryzys energetyczny, w ramach którego wyższe ceny energii elektrycznej ograniczyły skalę zielonej transformacji, czego najbardziej widocznym przejawem jest spadek popytu na samochody elektryczne w ciągu roku.

Czy akcje spółek amerykańskich mogą utrzymać się na prowadzeniu w miarę powrotu świata fizycznego?

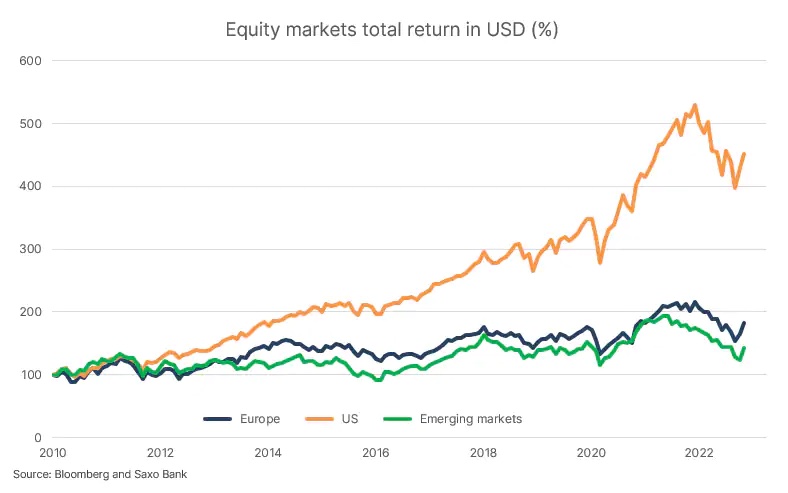

Końcowy etap globalizacji charakteryzował się rozwojem cyfryzacji, w wyniku której powstały duże amerykańskie spółki korzystające ze wszelkich dobrodziejstw globalizacji. Umożliwiło to wzrost cen akcji spółek amerykańskich, które w ujęciu dolarowym pozostawiły spółki europejskie daleko w tyle. Akcje spółek chińskich były w stanie dotrzymać im kroku dzięki dynamicznie rozwijającemu się sektorowi technologii, jednak ich siła rynkowa stała się w Chinach problemem politycznym. Pojawiły się ustawy antymonopolowe i antykonkurencyjne, których jedynym celem było zmiażdżenie chińskich gigantów technologicznych pod hasłem wspólnego dobrobytu. Wraz z rosnącą centralizacją i kontrolą państwa w Chinach wspólny dobrobyt nie okaże się korzystny dla akcjonariuszy, w związku z czym w perspektywie długoterminowej ostrożnie podchodzimy do chińskich akcji do czasu powrotu reform rynkowych.

Ważniejsze pytanie brzmi: czy Europa jest w stanie doścignąć Stany Zjednoczone? Ze względu na długoterminowe osłabienie dolara i rozwój świata fizycznego uważamy, że akcje spółek europejskich będą coraz bardziej zyskiwać na atrakcyjności. Cel Europy, jakim jest podwojenie wydatków na obronność i ogólnie zwiększenie asertywności w ramach nowego światowego porządku, będzie sprzyjał w przyszłości wzrostowi gospodarczemu, ponieważ problem ograniczeń energetycznych zostanie z czasem rozwiązany. Rynki wschodzące z wyłączeniem Chin również powinny doskonale sobie radzić, biorąc pod uwagę supercykl na rynkach towarowych i osłabienie dolara.

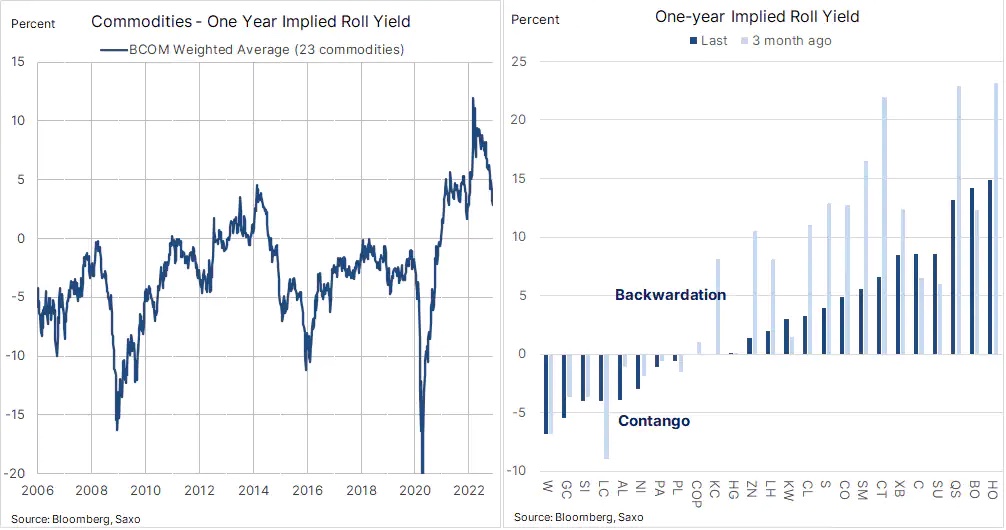

Czy energia nadal będzie najpotężniejszym aktywem ograniczającym ryzyko w okresie inflacji?

Inwestorzy od lat debatowali nad tym, które aktywa zapewniłyby zabezpieczenie przed inflacją w przypadku jej ewentualnego powrotu. Wymieniano nieruchomości i obligacje zabezpieczone przed inflacją, okazało się jednak, że prawdziwym zabezpieczeniem przed inflacją jest energia, a następnie – szeroko rozumiany sektor towarowy. Wszystko, co robimy i całe nasze społeczeństwo zbudowane jest na energii. Nasza długa podróż do niekończącego się wzrostu zamożności opiera się na energii. Gorąco polecam książkę autorstwa Richarda Rhodesa zatytułowaną Energy: A Human History („Energia: historia ludzkości”). Stanowi ona fascynującą podróż w głąb historii energii i technologii, które pozwalają uzyskiwać jej coraz więcej.

Wraz z dążeniem społeczeństwa do elektryfikacji we wszystkich jego aspektach, co jest możliwe dzięki postępom w zakresie technologii produkcji akumulatorów, energia będzie nadal odgrywać kluczową rolę i przyniesie olbrzymie zyski akcjonariuszom. W perspektywie krótkoterminowej ropa naftowa i gaz ziemny utrzymają swoją pozycję jako zasoby strategiczne, a ruch ESG (skupiający się na kwestiach dotyczących środowiska, społecznej odpowiedzialności i ładu korporacyjnego) doprowadził do błędnej wyceny, z której mogą skorzystać inwestorzy niepodlegający ograniczeniom związanym z ESG. W dłuższej perspektywie wodór, ogniwa paliwowe, odnawialne źródła energii, energia jądrowa i termojądrowa zaczną dominować i przynosić zyski.

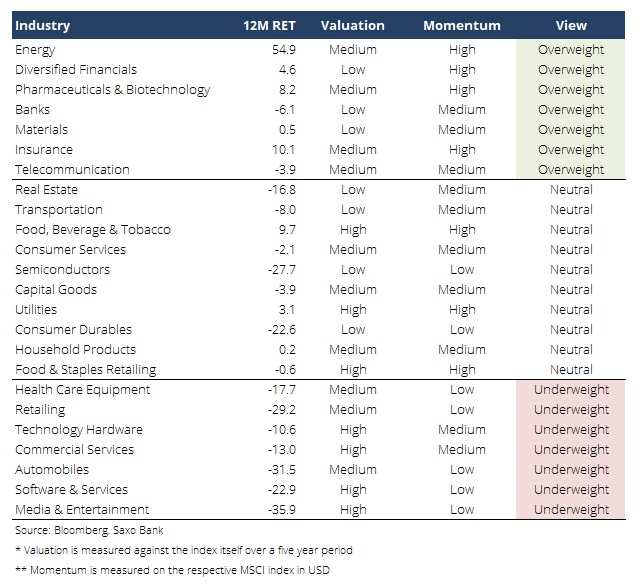

W 2023 r. sektor energetyczny pozostanie kluczowym obszarem inwestycyjnym, a strukturalnie wyższa inflacja i poziom stóp procentowych w następnym cyklu koniunkturalnym zapewnią idealne wsparcie dla sektora finansowego. Kluczowym obszarem inwestycyjnym pozostaną również spółki wydobywcze, natomiast sektor technologiczny nie zakończył jeszcze procesu dostosowywania się do nowych warunków. Innymi słowy, zasadnicza koncepcja dla inwestorów zakłada większą równowagę akcji spółek niematerialnych i materialnych w portfelu.

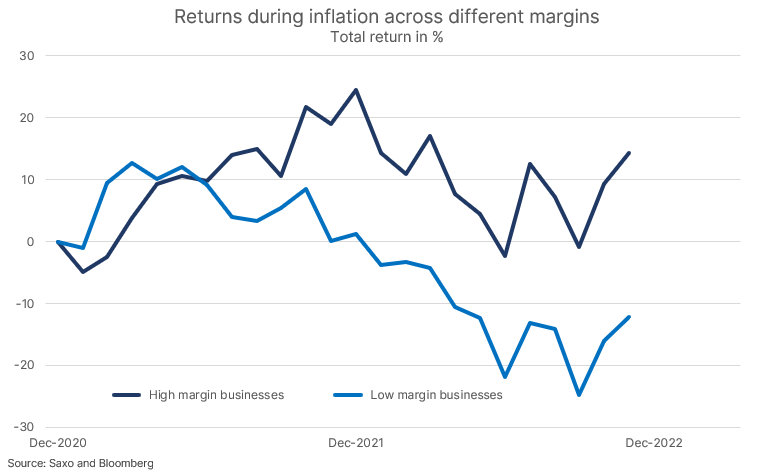

Spółki o wysokiej jakości i marży najlepiej poradzą sobie z inflacją

Ponieważ w 2023 r. inflacja będzie nadal tematem przewodnim, a presja płacowa zacznie dominować w obecnej dynamice, spółki będą walczyć o utrzymanie swoich marż operacyjnych w przyszłym roku. W obecnych warunkach z największą presją będą zmagać się spółki, które są małe, mają wysoką dźwignię finansową i wysoki udział pracowników jako nakładu produkcyjnego. Jak pisaliśmy niedawno, spółki o najniższych marżach operacyjnych w swoich branżach będą najbardziej narażone na presję inflacji. Podczas inflacji w latach 70. i na początku lat 80. Warren Buffett nauczył się, że spółki o wysokich marżach, posiadające silne marki lub konkurencyjne technologie łatwiej przetrwają okres inflacji. Ta nauka jest identyczna w przypadku dzisiejszych inwestorów i mamy nadzieję, że nasi klienci wezmą to pod uwagę, zarządzając swoimi portfelami w 2023 r.

Była to z pewnością najdłuższa analiza rynku akcji, jaką kiedykolwiek napisałem. Jednak bieżący rok zasługuje na dobrze przemyślany komentarz, ponieważ 2022 r. bez wątpienia będzie jednym z tych lat, na które spojrzymy wstecz i stwierdzimy, że to właśnie wtedy zmienił się świat. Jak powiedział kiedyś Włodzimierz Lenin: „Bywają dekady, w których nic się nie dzieje, i dni, w których mijają dekady”.

Życzę wszystkim klientom Saxo Banku i ludziom na całym świecie szczęśliwego Nowego Roku.

Więcej analiz Saxo jest dostępnych tutaj.

Peter Garnry, dyrektor ds. strategii rynków akcji, Saxo Bank