Pożary niszczące Australię wywołały alarm we wszystkich stolicach świata. Od kiedy milenialsi domagają się podjęcia działań w sprawie zmian klimatu, da się odczuć, że wkraczamy w nową erę, która oferuje znaczne okazje na rynku akcji. Nie zajmujemy twardego stanowiska w sprawie zmian klimatycznych, jednak dostrzegamy mobilizację kapitału politycznego w celu poprawy stanu środowiska. Jeżeli kryzys finansowy czegoś nas nauczył, to tego, że nie należy walczyć z rządami.

Rządy zamierzają zwiększyć inwestycje i dotacje w odniesieniu do branż „zielonych” – ekologicznych – zapoczątkowując nowy megatrend na rynkach akcji. Naszym zdaniem te zielone akcje z czasem mogą stać się jednymi z najbardziej wartościowych spółek na świecie — przyćmiewając nawet obecnych monopolistów technologicznych, ponieważ proces regulacji w nadchodzącej dekadzie przyspieszy. Inwestorzy powinni rozważyć uwzględnienie większej liczby zielonych akcji w swoich portfelach, tak by nie pominąć tej długoterminowej okazji.

Branże i akcje, które zazielenią twój portfel

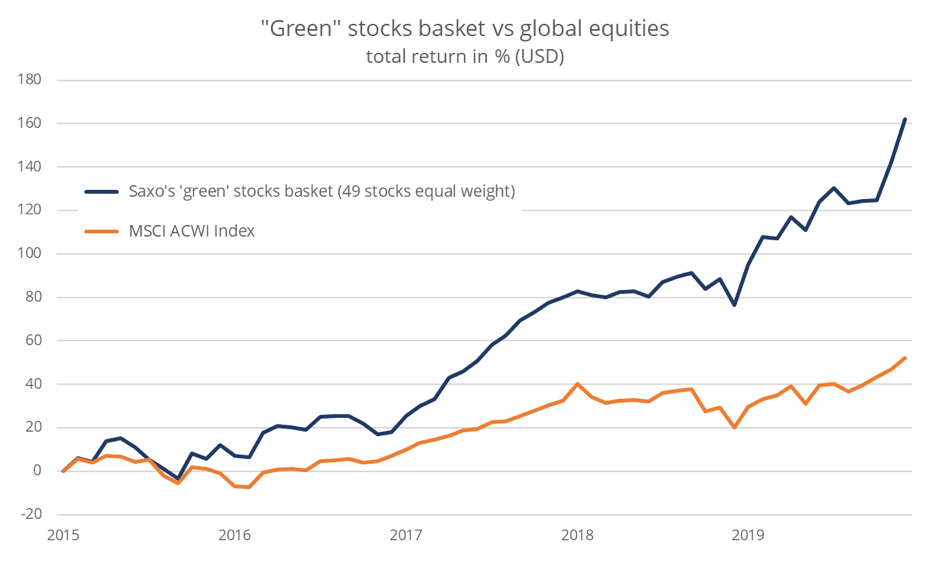

Szereg branż będzie prekursorem przyszłości w mniejszym stopniu uzależnionej od węgla; najbardziej oczywistym wyborem jest energetyka słoneczna, wiatrowa, ogniwa paliwowe, pojazdy elektryczne, energetyka wodna, atomowa, bioplastik, recykling, gospodarka wodna, materiały budowlane i żywność. Niektóre z tych branż są dojrzałe, a obecny okres to dla nich pewien renesans, natomiast inne to technologie wschodzące, wiążące się z wysokim ryzykiem. Zidentyfikowaliśmy 49 akcji, które oferują inwestorom ekspozycję na zielone branże. Należy pamiętać, że wybór ten stanowi inspirację, nie zaś rekomendację inwestycyjną.

Wykres: Koszyk „zielonych” akcji a akcje spółek światowych / Zwrot ogółem w % (USD)

Pozytywne katalizatory dla tych zielonych branż są oczywiste: wysoki wzrost, znaczne wsparcie ze strony rządu, zmiana wyborów konsumenckich, żądanie zmian ze strony milenialsów i postęp technologiczny obniżający koszty ekologicznych technologii. Ponadto prawdopodobne dalsze zmiany klimatu zapewnią turbodoładowanie czynnikom wymienionym powyżej. Jakie jest jednak ryzyko?

Kluczowe ryzyko związane z zielonymi branżami i wycena

Czynniki ryzyka wpływające na poszczególne branże mają charakter zarówno systemowy, jak i idiosynkratyczny. Z perspektywy ryzyka w kontekście ogólnego rynku akcji, energetyka wodna, atomowa, recykling i gospodarka wodna wiążą się z mniejszym ryzykiem, ponieważ ich profile popytu są bardziej stabilne, niż ogólny cykl koniunkturalny. Energetyka słoneczna, wiatrowa, pojazdy elektryczne i materiały budowlane mają bardziej cykliczny charakter, niż ogół rynku, a tym samym mocniej odczują skutki ewentualnej recesji.

Ogniwa paliwowe, bioplastik i żywność (w tym przypadku pochodzenia roślinnego) wiążą się ze znacznie bardziej idiosynkratycznym ryzykiem, ponieważ są to branże na znacznie wcześniejszym etapie rozwoju. Branża ogniw paliwowych jest w znacznej mierze zależna od dotacji rządowych, ponieważ pod względem kosztów produkcji posuwa się w dół krzywej technologicznej. Oznacza to szczególnie wysokie ryzyko. Z kolei branża bioplastiku jest niewielka i rozdrobniona, a spółki notowane na giełdzie mogą łatwo przegrać z większymi graczami pochodzącymi z branży chemii tradycyjnej.

Z wyjątkiem energetyki atomowej i turbin wiatrowych wszystkie branże wyceniane są z premią względem rynku światowych akcji. Premia ta wyraźnie odzwierciedla optymizm inwestorów dotyczący przyszłych przepływów pieniężnych w tych branżach, jednak wysokie oczekiwania wiążą się z wyższym ryzykiem w przypadku ich niespełnienia.

Kolejną istotną kwestią jest fakt, iż spółki te działają w świecie fizycznym, w przeciwieństwie np. do producentów oprogramowania, dla których zwrot z kapitału jest szalenie wysoki i łatwo skalowalny. Wszystkie zielone branże do działania wymagają znacznego kapitału – a w związku z tym środowisko niskich stóp procentowych przyczyniło się do finansowania wzrostu. Jeżeli jednak stopy ponownie wzrosną, może to mieć negatywne przełożenie na warunki operacyjne tych przedsiębiorstw, a w szczególności na wyceny akcji.

Nacisk na akcje spółek europejskich i z rynków wschodzących

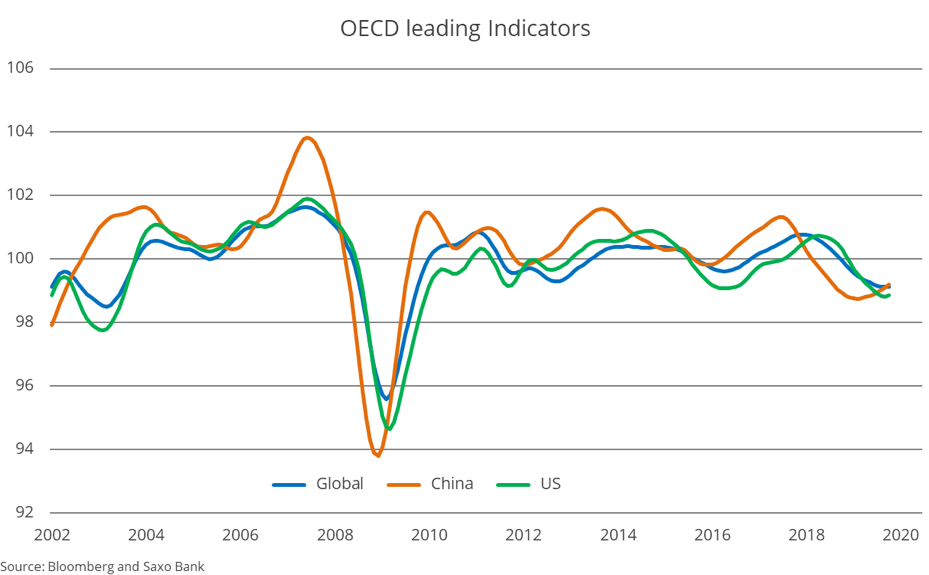

Banki centralne i rządy podjęły decyzję o odejściu od dotychczasowych reguł gry, tj. od zasady niewprowadzania dodatkowych bodźców na późnym etapie ekspansji, kiedy rynek pracy jest bardziej ograniczony. W 2020 r. we wszystkich największych światowych gospodarkach chętnie wykorzystuje się zarówno politykę pieniężną, jak i fiskalną. To nie czas na unikanie inwestycji w akcje. Biorąc pod uwagę, że w październiku wskaźniki wyprzedzające koniunktury OECD z fazy recesji przeszły do fazy ożywienia, w oparciu o dane historyczne można wywnioskować, że czeka nas najlepszy okres do inwestowania w akcje kosztem obligacji.

Wykres: Wskaźniki wyprzedzające OECD (zródło: Bloomberg i Saxo Bank)

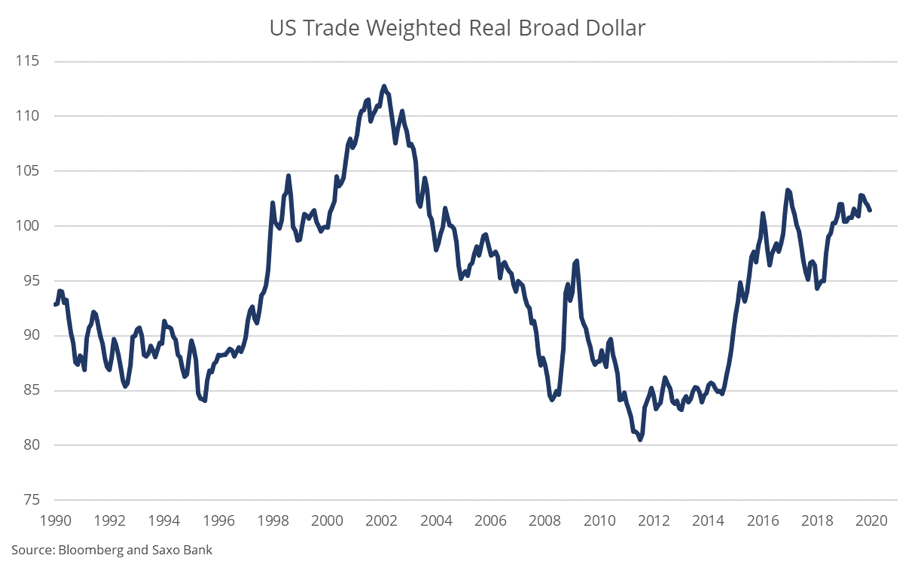

W fazie ożywienia akcje spółek z rynków wschodzących zwykle osiągają znacznie lepsze wyniki niż akcje spółek z rynków rozwiniętych. Akcje spółek europejskich zwykle odnotowują lepsze wyniki pod koniec etapu ekspansji i na początku fazy spowolnienia, jednak tym razem wbrew trendom historycznym zalecalibyśmy również intensywniejsze inwestycje w tego rodzaju akcje. Pogląd ten wyraziliśmy już w naszej prognozie na IV kwartał, kiedy analizowaliśmy kurs USD i jego wpływ na zyski z akcji. Słabszy USD – coś, czego świat potrzebuje – w ujęciu historycznym zwykle powodował, że akcje amerykańskie odnotowywały gorsze wyniki, niż akcje europejskie i z rynków wschodzących. Nasza strategia taktycznej alokacji aktywów, Stronghold (Twierdza), umożliwiająca inwestowanie za pośrednictwem SaxoSelect, w styczniu również przewiduje większe inwestycje w akcje spółek z rynków wschodzących.

Biorąc pod uwagę agresywne rozszerzanie bilansu Fed i rosnący deficyt fiskalny w Stanach Zjednoczonych, USD powinien stracić na wartości. W istocie, według publikowanego przez Fed indeksu ważonego handlem realnego dolara, od września waluta ta poszła w dół o 1,3%. Innym istotnym czynnikiem, który może przyczynić się do osłabienia USD, jest wzrost cen wielu surowców.

Wykres: Indeks ważonego handlem realnego dolara (źródło: Bloomberg i Saxo Bank)

Prawdopodobieństwo globalnej recesji osiągnęło wartość szczytową we wrześniu, a biorąc pod uwagę napływ bodźców ekonomicznych tym razem recesji udało się uniknąć. To z kolei oznacza inne ryzyko, które mogłoby w 2020 r. zagrozić akcjom: inflację, która wydaje się ponownie rosnąć. W maju 2019 r. opublikowaliśmy obszerny artykuł omawiający inflację i zyski z akcji w Stanach Zjednoczonych na przestrzeni 105 lat. Wniosek był taki, że akcje zwykle pozytywnie reagują na krótkoterminowe wstrząsy inflacyjne, jednak gdy stopa inflacji utrzymuje się powyżej 3%, reakcja jest negatywna. W ujęciu historycznym stopa inflacji i wstrząsy inflacyjne prowadzą do wzrostu zmienności na rynku akcji. Dlatego w 2020 r. zamierzamy uważnie obserwować poziom inflacji.

Peter Garnry, dyrektor ds. strategii rynków akcji w Saxo Banku