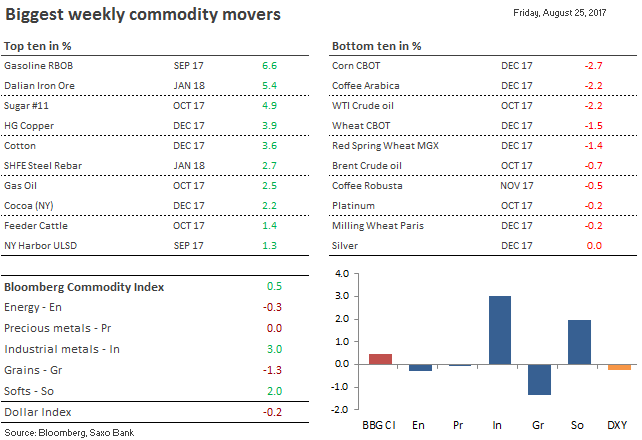

Sektor energii zakończył ubiegły tydzień bez większych zmian, ponieważ wzrost cen benzyny z uwagi na Huragan Harvey został zrównoważony przez niewielkie spadki notowań ropy naftowej. Sytuacja na rynku metali szlachetnych była stabilna, a notowania złota nieskutecznie próbowały pokonać kluczową barierę oporu w oczekiwaniu na sygnały płynące z konferencji bankowej w Jackson Hole w Wyoming.

Najciekawiej wyglądał rynek metali przemysłowych. Indeks Metali Przemysłowych Bloomberga, pociągnięty w górę przede wszystkim przez ceny aluminium i cynku, wzrósł do najwyższego poziomu od grudnia 2014 roku – zanotował także 8 tygodniowych zwyżek w ciągu ostatnich 10 tygodni.

Notowania benzyny silnie wzrosły, ponieważ rafinerie na wybrzeżu zaczęły wstrzymywać prace z powodu Huraganu Harvey, którego nadejścia oczekiwano w piątek wieczorem. To pierwszy huragan, który tak bardzo zbliżył się do wybrzeża Teksasu – prognozy mówiły o obfitych opadach deszczu w kluczowych terenach dla takich upraw jak soja i bawełna, co wsparło ceny tych towarów.

Notowania cukru odrabiały straty w reakcji na informacje, że fundusze ograniczyły rekordową ilość krótkich pozycji na tym rynku, ponieważ rząd Brazylii poinformował, że wprowadzi 20-procentowy podatek na import etanolu powyżej ustalonych rocznych kwot. Wsparłoby to lokalną produkcję etanolu, a co za tym idzie – użycie cukru.

Ceny grudniowych kontraktów na kukurydzę CBOT i pszenicę znalazły się w dołku, jednak następnie odbiły z powodu polowania na okazje. Premium pszenicy nad kukurydzą wzrosło po silnych spadkach w ostatnim miesiącu.

Kontynuowane były silne wzrosty na rynku metali przemysłowych – przede wszystkim z powodu sygnałów napływających z Chin. Działania tego kraju w kierunku zamknięcia silnie zanieczyszczających powietrze zakładów hutniczych stoją za trwającymi miesiąc wzrostami cen metali przemysłowych, przede wszystkim cynku i aluminium. Połączenie ograniczonej podaży oraz wzrostu popytu spowodowało, że notowania kontraktów futures w Chinach i na innych światowych giełdach silnie wzrosły.

Spekulacyjne pozycjonowanie w Chinach jest bardzo silne, a instytucje regulujące ponownie próbują wejść na rynek, rozważając wprowadzenie takich kroków jak limit wielkości pozycji lub wyższy depozyt zabezpieczający, jednocześnie apelując do inwestorów o rozważne działania.

Notowania miedzi skorzystały z ogólnej sytuacji na rynku i wzrosły do najwyższych poziomów od dwóch lat na giełdach w Nowym Jorku i Londynie. Fundusze obracające wysokogatunkową miedzią posiadają obecnie największą ekspozycję na tym rynku od 2006 roku, gdy rozpoczęto zbieranie tych danych.

Z powodu dwóch niejednoznacznych czynników – rosnącej produkcji i spadających zapasów – notowania ropy WTI pozostają blisko $48,50/baryłkę od miesiąca. W sierpniu, ceny znajdują się między $48,50 a $46,70 za baryłkę – 50-dniową średnią kroczącą.

Wraz ze zbliżaniem się września, rośnie jednak prawdopodobieństwo spadku – przebicie się przez kluczowe poziomy wsparcia mogłoby doprowadzić do czwartej fali wyprzedaży ze strony funduszy, które obecnie posiadają największą długą pozycję netto w Brent i WTI od 14 marca. Gdyby jednak doszło to przebicia górnej granicy ostatniego zakresu, to rynek mógłby zostać zachęcony do ataku na barierę $50/baryłkę.

Należy także pamiętać o sezonowych ruchach na rynku – zazwyczaj szczyt występuje w pierwszym tygodniu września, a następnie zaczyna się okres ze zmniejszonym popytem na surowiec.

Warto jednak pamiętać o jednej istotnej zmiennej – pogarszających się perspektywach dla Wenezueli oraz potencjalnych sankcjach USA, jeśli rząd Prezydenta Nicolása Maduro będzie nadal podważać prawo Wenezuelczyków do samostanowienia. Wszelkie działania, które ograniczą możliwości eksportowe Wenezueli, będą czynnikiem, który wsparłby notowania ropy naftowej w krótkim okresie.

Ropa WTI

Źródło: Saxo Bank

Notowania złota pozostały w ciągu tygodnia w zakresie między $1.280 a $1.295 za uncję. Nieudana próba przebicia się znacznie wyżej spowodowała, że fundusze hedgingowe i inwestorzy zaczęli obawiać się potencjalnej korekty.

Jednak na razie do niej nie doszło, na co wpływ miały ostatnie wypowiedzi Prezydenta USA. Zagroził on, że dojdzie do rozwiązania rządu, jeśli nie zagwarantowane zostaną środki na zbudowanie muru wzdłuż granicy z Meksykiem. Słowa te spowodowały, że ceny akcji oraz kurs dolara nie zdołały odbić.

W centrum uwagi rynku znajdują się wystąpienia Prezes Fed i Prezesa EBC. Inwestorzy zastanawiają się, jak będzie wyglądać przyszły kształt polityki monetarnej w USA i strefie euro.

Z punktu widzenia analizy technicznej, przebicie się powyżej $1.295/uncję na rynku spot doprowadziłoby do dalszych zwyżek, podczas gdy spadek poniżej trendu zwyżkowego z lipca to ryzyko ograniczenia liczby długich pozycji oraz nadejścia dalszych zniżek.

Rynek nadal trzyma się mocno mimo nieudanej próby przebicia wyżej, co oznacza, że inwestorzy są nadal zainteresowani złotem jako dywersyfikacją swoich portfeli. Ten metal szlachetny jest nadal postrzegany jako bezpieczna inwestycja, zwłaszcza w momencie, w którym niepewne są perspektywy dla innych klas aktywów, przede wszystkim akcji. Istnieje jeden czynnik zagrażający dalszym zwyżkom cen złota – skala długiej pozycji w euro wobec dolara. Jakakolwiek redukcja tej pozycji doprowadziłaby do zwyżki kursu dolara, co z kolei przełożyłoby się na spadki notowań metali szlachetnych.

Wzrost powyżej $1.295/uncję mógłby oznaczać ruch w kierunku szczytu po wyborach w USA – $1.337/uncję. Z kolei spadek poniżej $1.280/uncję mógłby doprowadzić do dalszej zniżki – w kierunku $1.264/uncję i $1.253/uncję.

Złoto Spot

Źródło: Saxo Bank

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank