Podsumowanie:W spółkach z indeksu S&P 500 marże zysku netto są nadal duże, plasując się znacznie powyżej historycznej średniej; równie silny był ostatnio także wzrost przychodów. Co się stanie jednak w sytuacji, gdy najnowsza trajektoria kompresji marż będzie w dalszym ciągu spychać je w kierunku historycznej średniej dla indeksu S&P 500, a wzrost przychodów również spadnie wraz ze spowolnieniem wzrostu nominalnego PKB? To niektóre ze scenariuszy, którymi zajmujemy się w dzisiejszej analizie, aby obliczyć wrażliwość na trwającą kompresję marż, która niewątpliwie będzie najważniejszym czynnikiem ryzyka dla akcji w nadchodzącym roku.

Dynamika kompresji marży w przyszłym roku będzie kluczowa dla indeksu S&P 500

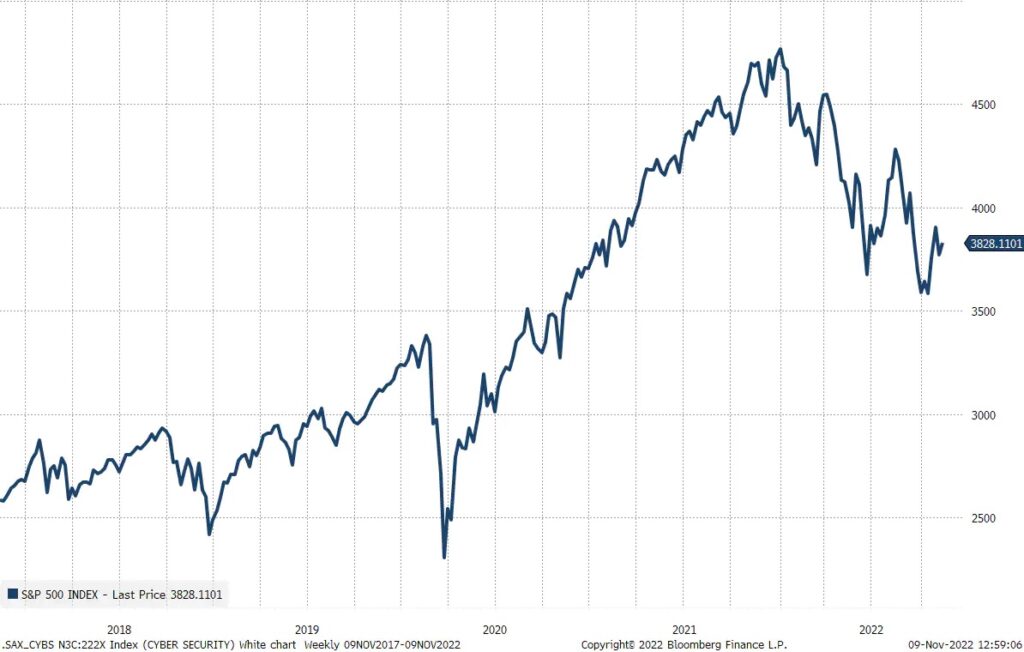

Jak wykazał raport spółki Disney w sprawie zysków, wszystkie marże spadają z dotychczasowego wysokiego poziomu, co podkreślaliśmy w naszych ostatnich artykułach. Dynamika kompresji marż nie była do tej pory przedmiotem zainteresowania, a spadek na indeksie S&P 500 o 20% w porównaniu z wartością szczytową przypisywany był głównie wyższym stopom procentowym powodującym spadek wycen akcji. Jak jednak podkreślaliśmy w szeregu artykułów dotyczących rynku akcji, marże zysku netto wzrosły do rekordowego poziomu w czasie pandemii, a w ciągu ostatnich pięciu lat marże zysku na całym świecie znacznie przekraczały średnią historyczną. Inflacja, wyższe stopy procentowe i presja płacowa będą w dalszym ciągu negatywnie wpływać na marże w 2023 r. Jakie będą tego skutki dla indeksu S&P 500?

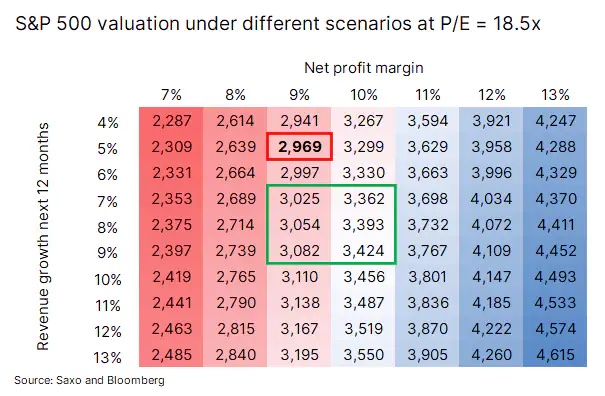

Bieżąca dwunastomiesięczna krocząca marża zysku netto spółek z indeksu S&P 500 wynosi 12,4% i jest zaledwie o 0,1% niższa od wartości szczytowej sprzed kilku kwartałów. Dane kroczące zwykle z opóźnieniem uwzględniają szybkie zmiany, a marża zysku netto w III kwartale obniżyła się do 11,8% w porównaniu z 12,7% w II kwartale, co stanowi znaczny spadek w skali jednego kwartału. Dwunastomiesięczny kroczący wzrost przychodów wynosi 14% w porównaniu z analogicznym okresem ubiegłego roku. Przy założeniu, że marża zysku netto spadnie do historycznej średniej liczonej od 2002 r. na poziomie 9,3%, a wzrost przychodów wyhamuje do około 7-9%, co odpowiadałoby opóźnieniu wzrostu nominalnego PKB, wówczas S&P 500 mógłby znaleźć się w przedziale cenowym oznaczonym zielonym prostokątem. Zakładamy, że wskaźnik C/Z nie ulegnie zmianie. Średnia wartości w zielonym prostokącie wynosi 3 223, co nie jest odległe od naszej wartości docelowej dla indeksu S&P 500 wynoszącej 3 200 i stanowiłoby spadek o 16% w porównaniu z obecnym poziomem. Jeżeli marża zysku netto spółek z indeksu S&P 500 zejdzie do historycznej średniej wynoszącej 9,3%, a wzrost przychodów również osiągnie poziom historycznej średniej, tj. 5%, wycena wyniesie 2 969 przy założeniu braku zmian wskaźnika C/Z.

Jeżeli przyjmiemy, że niższe marże zbiegną się również ze spowolnieniem gospodarczym, premia za ryzyko akcji może wzrosnąć – tak przynajmniej wyglądało to w perspektywie historycznej – co z kolei obniży wskaźnik C/Z, chyba że w przyszłym roku stopy procentowe znacznie spadną. Obecna różnica pomiędzy rentownością amerykańskich dziesięcioletnich obligacji a rentownością akcji spółek z indeksu S&P 500 wynosi 1,3%, co plasuje się w połowie historycznej średniej po 2002 r. Jeżeli założymy, że w przyszłym roku marża zysku netto spadnie do 9-10%, wzrost przychodów będzie rzędu 7-9%, a premia za rentowność akcji względem amerykańskich obligacji skarbowych powróci do średniej na poziomie 2,6%, otrzymamy inny obszar wyceny niż ten wytyczony zielonym prostokątem. Średnia cena wyniosłaby wówczas 2 615, czyli około 32% poniżej obecnego poziomu.

Przy założeniu najbardziej ekstremalnego scenariusza w ciągu najbliższych 4-5 kwartałów, tj. powrotu rynku akcji do długoterminowej średniej pod względem wszystkich zmiennych, wycena wyniosłaby 2 409. Wartość ta jest tak szokująca, że nikt nie życzyłby sobie przeciętnego rynku akcji – raczej bardziej zawyżonego – podczas gdy unosimy się na fali inflacji.

Jaki jest nasz scenariusz bazowy w oparciu o obecną trajektorię, zakładając, że recesja nie będzie poważna, ale płytka z utrzymaniem dotychczasowego nominalnego PKB? Marża zysku netto spadłaby wówczas do 10% (a zatem utrzymałaby się powyżej średniej), natomiast wzrost przychodów wyniósłby około 8-9%, przy czym wskaźnik C/Z spadłby z obecnego mnożnika 18,5x do około 17x, co przełożyłoby się na około 3 130 na indeksie S&P 500, czyli nieco poniżej docelowego poziomu 3 200 przyjętego przez nas jako moment, w którym rynek osiągnie dno. Jednak podobnie jak wszystko inne w życiu, okoliczności cały czas ulegają zmianom i wiele rzeczy może wpłynąć na nasze przewidywania, m.in. wojna w Ukrainie, sukcesy Chin w zakresie łagodzenia obostrzeń covidowych, inflacja i dynamika płac, a także sytuacja na rynku energii.

Jak zabezpieczyć portfel przed kompresją marż?

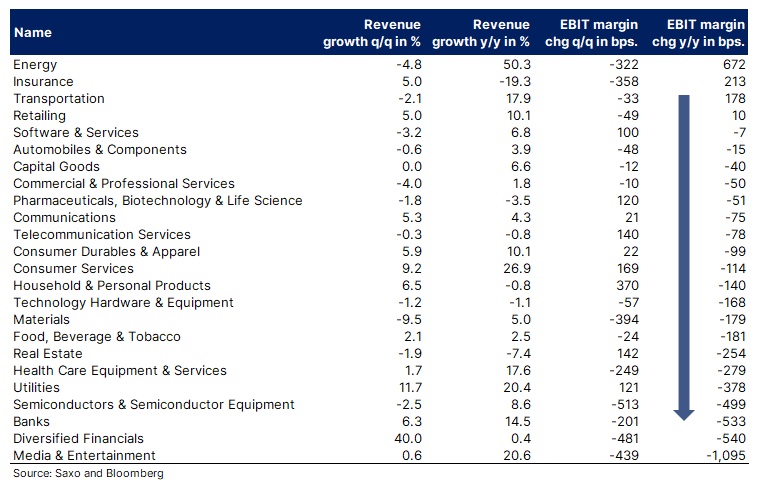

W ubiegłym roku presja na marże dotyczyła największych branż, takich jak media i rozrywka, finanse, banki, półprzewodniki, usługi komunalne, nieruchomości i sprzęt medyczny. Z drugiej strony takie branże jak energia, ubezpieczenia, transport, handel detaliczny, oprogramowanie i farmaceutyki zdołały utrzymać lub nawet zwiększyć swoje marże. Na podstawie oczekiwanej dynamiki kompresji marż w 2023 r. zalecamy inwestorom zrównoważenie portfeli z pominięciem branż odnotowujących największe spadki, ponieważ sytuacja może jeszcze ulec pogorszeniu. Ta koncepcja jest zgodna z naszą tezą świat fizyczny contra świat cyfrowy. Innym sposobem na ograniczenie ryzyka podczas kompresji marż jest zabezpieczenie portfela za pomocą instrumentów, które zyskują na wartości, gdy S&P 500 lub inny indeks akcji traci na wartości.

W odniesieniu do akcji poszczególnych spółek, poniższa lista wyszczególnia największe spółki w każdej z wymienionych kategorii jako te, które utrzymały lub rozszerzyły swoje marże operacyjne. Lista ta stanowi wyłącznie źródło inspiracji i nie należy jej traktować jako rekomendacji inwestycyjnej.

– Exxon Mobil

– Chevron

– Shell

– Allianz

– Chubb

– UPS

– Union Pacific

– Microsoft

– Visa

– Oracle

– Johnson & Johnson

– Eli Lilly

– Roche

Więcej analiz Saxo jest dostępnych tutaj.

Peter Garnry, dyrektor ds. strategii rynków akcji, Saxo Bank