I kwartał 2018 r. był dość absorbujący. Nie tylko po raz pierwszy od lat zmienność na rynku wzrosła, ale również administracja Trumpa dała nam wiele powodów do spędzania bezsennych nocy na analizie ryzyka i skutków nowej polityki w kontekście nadal zglobalizowanego rynku finansowego.

Najwięcej zabawy mieli traderzy akcji, natomiast w obszarze obligacji charakterystyczna dla I kwartału niepewność sprawiła, że rentowności pozostały umiarkowane. Prawdziwe pytanie brzmi: jak długo jeszcze rentowności dziesięcioletnich amerykańskich obligacji skarbowych mogą plasować się poniżej kluczowego poziomu psychologicznego, tj. 3%?

Rentownościom tym trudno będzie się utrzymać na poziomie około 2,80% biorąc pod uwagę, że Rezerwa Federalna wydaje się spokojnie patrzeć w przyszłość i skupiać na usztywnianiu polityki pieniężnej. Wydaje się również, że Departament Skarbu będzie zmuszony do zwiększania emisji obligacji, aby sfinansować deficyt fiskalny, co może wywrzeć dodatkową presję na wzrost rentowności.

Presję może wywrzeć również ewentualna decyzja Chin o redukcji skupu obligacji skarbowych, jeżeli nastąpi realna wojna handlowa.

Biorąc pod uwagę, że Biuro Budżetowe Kongresu twierdzi obecnie, że wartość amerykańskiego deficytu do 2020 r. przekroczy bilion dolarów (dwa lata wcześniej, niż przewidywano) i przestrzega przed niebezpiecznymi implikacjami tej sytuacji, m.in. przed nagłą podwyżką stóp procentowych, spadkiem elastyczności polityki, a w ostatecznym ujęciu nawet przed kryzysem finansowym, zdecydowanie musimy zachować ostrożność.

Naszym zdaniem w II kwartale pojawi się coraz więcej oznak problemów w przestrzeni korporacyjnej, które mogą skutkować ograniczonymi okresami zmienności, jednak poważniejsza wyprzedaż nastąpi najwcześniej pod koniec tego roku.

Symptomy problemów

Począwszy od amerykańskiej krzywej dochodowości widzimy, że mimo iż rentowności obligacji skarbowych wzrosły w efekcie usztywnienia polityki Fed, krzywa jest lekko spłaszczona w porównaniu z początkiem roku, a różnica pomiędzy rentownościami dziesięcioletnich i dwuletnich obligacji amerykańskich jest najmniejsza od 2007 r. Można to wytłumaczyć tym, iż mimo iż Fed podwyższa stopy krótkoterminowe, na długim końcu krzywej utrzymuje się presja na kupno.

Równocześnie, wraz z coraz większą emisją obligacji przez amerykański Departament Skarbu w celu finansowania deficytu fiskalnego, wartość deficytowa obligacji skarbowych gwałtownie spadła – tego trendu nie zaobserwowaliśmy od dekady.

Należy zaznaczyć, że bardziej płaska krzywa dochodowości nie musi być problemem. Jednak w przypadku pogorszenia pozostałych wskaźników kredytowych sytuacja może eskalować szybciej niż przewidywano.

Spread Libor-OIS odnotował nowe maksima od 2009 r., co oznacza, że obligacje zostaną poddane nowej presji. Wiele osób nie doceniało ostatniego trendu wzrostowego w odniesieniu do spreadu Libor-OIS twierdząc, że mógłby to być sygnał stricte techniczny (spowodowany najprawdopodobniej usztywnianiem polityki Fed i wzmożoną działalnością emisyjną Departamentu Skarbu); naszym zdaniem jednak rozszerzenie spreadu Libor-OIS ma głębsze znaczenie i wyraźnie wskazuje na wzrost kosztów finansowania.

Wyższe koszty finansowania przy stale spłaszczającej się krzywej dochodowości mogą szybko przekształcić się w pułapkę płynności dla intensywnych kapitałowo firm o niższym ratingu.

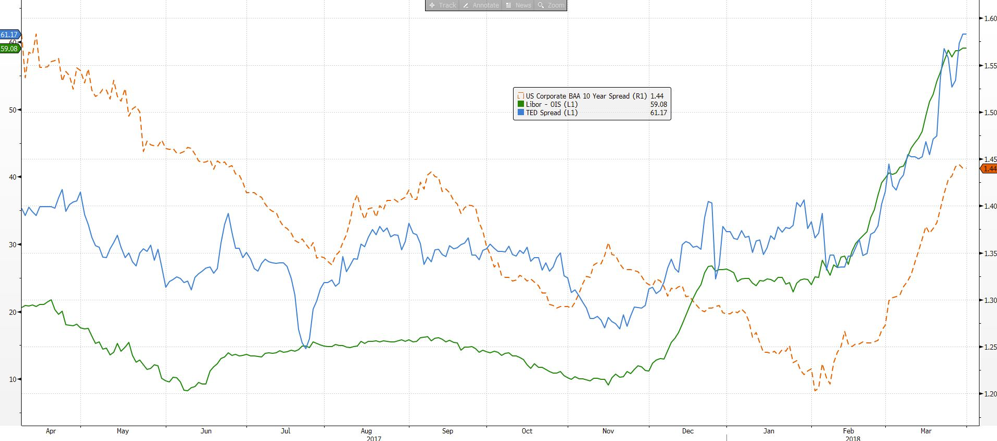

Jeszcze bardziej niepokojący jest fakt, iż spread Libor-OIS nie jest jedynym spreadem kredytowym, który uległ rozszerzeniu. Jak widać na wykresie poniżej, w Stanach Zjednoczonych w I kwartale rozszerzeniu uległy również spread TED (różnica trzymiesięcznej stopy LIBOR i oprocentowania trzymiesięcznych bonów skarbowych) oraz spread obligacji korporacyjnych o ratingach BBB/Baa. Ze względu na trend wzrostowy wśród spreadów kredytowych można bezpiecznie przyjąć, że w II kwartale sytuacja spreadów kredytowych ulegnie pogorszeniu, co może spowodować wyprzedaż, jeżeli inwestorzy bardziej nerwowo zaczną pochodzić do ryzykownych aktywów.

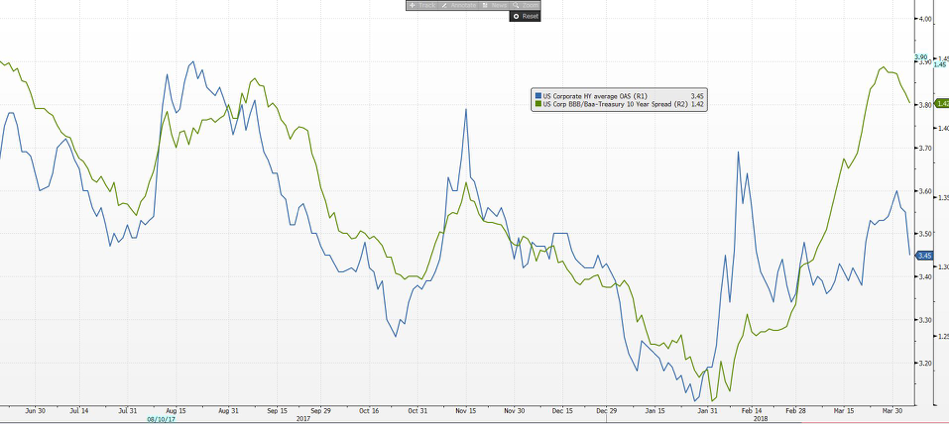

Powyższy wykres ujawnia kolejny istotny fakt: spready obligacji korporacyjnych o niższym ratingu inwestycyjnym (BBB/Baa) zaskakująco szybko rosną. Na wykresie poniżej zestawiono spready obligacji o ratingu inwestycyjnym (IG) i obligacji o wysokiej rentowności (HY); widać, że te pierwsze rozszerzają się szybciej, niż te drugie.

Ten trend powinien zaniepokoić inwestorów, ponieważ jest to wyraźna oznaka, że wyceny są zbyt sztywne w kontekście rosnącego ryzyka.

Coraz większe rozszerzanie się spreadów obligacji o niższym ratingu jest wynikiem spadku jakości kredytowej w tym obszarze. Obecnie kredyty o ratingu BBB-, czyli najniższym ratingu inwestycyjnym, stanowią około połowę rynku IG, a średnia dźwignia finansowa spółek w tej kategorii ratingowej jest dziś trzykrotnie większa, niż dwa lata temu.

Wynika to z faktu, iż spółki, zachęcone korzystnymi warunkami na rynku, prześcigały się w emisji obligacji i refinansowaniu istniejącego długu. Co gorsza, działalność w zakresie fuzji i przejęć ostatnio zyskała na intensywności, co oznacza, że spółki IG dążące do fuzji ze słabszymi uczestnikami rynku lub do ich przejęcia muszą się obecnie liczyć z większym lewarowaniem, niż przewidywali to inwestorzy, co powoduje wzrost rentowności na tym rynku.

Dobrym przykładem może być planowane przejęcie AETNA przez CVS. W ubiegłym miesiącu w celu sfinansowania przejęcia gigant farmaceutyczny wyemitował obligacje w wielu transzach o wartości 40 mld USD. Inwestorzy jednak szybko zorientowali się, że ogólna dźwignia finansowa grupy kapitałowej wzrośnie ponad czterokrotnie, a w efekcie poczuli się uprawnieni do wyższej rentowności.

Ryzyko i okazje

Widać zatem wyraźnie, że w II kwartale rynek obligacji znacznie osłabnie, a wszelkie negatywne doniesienia mogą stanowić impuls do wyprzedaży na tym rynku.

Nie powinno to odstraszać inwestorów, ponieważ to właśnie w takich niepewnych chwilach można wykorzystać możliwości na rynku i odkryć ekscytujące okazje.

Jesteśmy przekonani, że w zmiennym otoczeniu, dla którego charakterystyczne są rosnące stopy procentowe, najbardziej ryzykowne mogą okazać się następujące produkty:

– Słabsze rynki wschodzące: W ciągu ostatnich kilku lat rynki wschodzące generowały coraz więcej długu w twardej walucie. Mimo trwającej od początku 2017 r. deprecjacji USD, Fed usztywnia politykę pieniężną, co w dłuższej perspektywie powinno przyczynić się do umocnienia dolara. Sztywniejsza polityka pieniężna spowoduje również wzrost rentowności, co w połączeniu z mocniejszym dolarem może doprowadzić do istotnej ucieczki kapitału z gospodarek, które już teraz cechuje wysoki poziom lewarowania. Inną przyczyną osłabienia na tym rynku jest coraz większe napięcie pomiędzy Stanami Zjednoczonymi a ich partnerami handlowymi. W efekcie państwa rozwijające się, które eksportują towary do Stanów Zjednoczonych, staną się jeszcze bardziej narażone na działanie innych czynników, takich jak ceny surowców.

– Obligacje o ratingu BBB-: Jak już wspomnieliśmy powyżej, spółki emitujące te papiery w coraz większym stopniu opierają się na dźwigni finansowej w porównaniu z podmiotami o wyższych ratingach. W miarę wzrostu stóp procentowych możemy się spodziewać dalszej zmienności w odniesieniu do obligacji BBB-, natomiast obligacje o wyższych ratingach powinny się ustabilizować, ponieważ są one powszechnie uznawane za bezpieczniejsze.

– Podporządkowane obligacje zamienne (CoCo): Instrumenty te są najbardziej wrażliwe na zmienność i degradację kredytów. Mimo iż od połowy 2014 r. wygenerowały zysk na poziomie +35%, ich wyniki w ujęciu rok do dnia są niezadowalające ze względu na szereg czynników, w tym rosnące stopy procentowe i wysoką zmienność na rynku akcji, która spowodowała lekką wyprzedaż bardziej ryzykownych aktywów kredytowych. W kontekście pogarszających się warunków kredytowych (m.in. większy spread Libor-OIS czy spłaszczenie krzywej dochodowości) można się spodziewać, że ta klasa aktywów odnotuje znaczne straty.

Z drugiej strony interesujące okazje mogą oferować następujące produkty:

– Obligacje blue chip: To klasyczna transakcja. W przypadku wzrostu zmienności kupno bezpiecznych aktywów gwarantuje wyższe zyski. Jesteśmy przekonani, że obligacje spółek blue chip mogą zostać wykorzystane w tym celu znacznie lepiej niż obligacje skarbowe, ponieważ – jak wyjaśniliśmy powyżej – te drugie znajdują się pod presją w efekcie usztywniania polityki Fed i konieczności zwiększenia emisji obligacji skarbowych, aby ich wartość dwukrotnie przekroczyła wartość zaciąganych pożyczek i pozwoliła na sfinansowanie coraz większego deficytu budżetowego. Ponadto obligacje blue chip mogą być bardziej odporne na „Trumpolitykę” ze względu na fakt, iż większość tego rodzaju spółek prowadzi działalność globalną.

– Obligacje krótkoterminowe o wysokiej rentowności: Mimo iż słabsze kredyty zwykle jako pierwsze padają ofiarą wzrostu stóp procentowych, naszym zdaniem krótkoterminowe obligacje o wysokiej rentowności mogą nadal stanowić interesujące okazje inwestycyjne. Poziom bankructw jest nadal minimalny w ujęciu historycznym, a w przypadku terminów zapadalności nieprzekraczających trzech lat inwestorzy mogą natrafić na prawdziwe okazje pod względem relacji ryzyka do zysku, umożliwiające im zablokowanie rentowności na określony czas.

– Sektor detaliczny: Naszym zdaniem II kwartał cechować będą presje typowe dla końcówki cyklu, tj. przegrzana, ale nadal rosnąca się gospodarka, a także stopniowy wzrost inflacji. W takich warunkach detaliści powinni uzyskać wyższe marże, ponieważ konsumenci będą skłonni więcej wydawać ze względu na fakt, iż nadal odczuwać będą korzyści ze wzrostu gospodarczego i hossy na rynkach akcji.

Uważamy, że inwestorzy powinni skoncentrować się na inflacji oraz na popycie/podaży obligacji skarbowych, a wszelkie zaskoczenia w odniesieniu do tych danych mogą spowodować wzrost zmienności w obszarze obligacji skarbowych.

Nie spowoduje to jednak najprawdopodobniej wyprzedaży na rynku obligacji korporacyjnych, dopóki rentowności dziesięcioletnich obligacji skarbowych nie osiągną psychologicznego poziomu 3% lub dopóki na rynku akcji nie nastąpi większa wyprzedaż. Wyraźne pogorszenie kredytów nie musi jednak stanowić wystarczającego powodu dla inwestorów, aby sprzedawać bardziej ryzykowne aktywa, ponieważ uczestnicy rynku są świadomi tego, że banki centralne jak nigdy wcześniej przyczyniają się do zniekształcenia zachowań na rynkach.

W II kwartale zaobserwujemy nasilone, choć ograniczone, epizody zmienności, które zapewnią inwestorom okazję do ostrożnego wyboru poziomu ryzyka, zanim rynki ogarnie prawdziwy sztorm. Najwyższy czas przyznać, że wkraczamy w okres rosnących stóp procentowych i że nie wpłynie to na obligacje w jednakowym stopniu.

Ważna jest zatem szersza perspektywa umożliwiająca znalezienie odpowiednich okazji przy równoczesnym zadbaniu o dywersyfikację.

Althea Spinozzi, manager ds. obrotu, Saxo Bank