Podsumowanie: Sektor surowców pozostaje pod presją szeregu negatywnych zjawisk, ze szczególnym uwzględnieniem zwiększonych obaw dotyczących recesji. Ponadto ogólny spadek apetytu na ryzyko w trudnych warunkach rynkowych spowodował umocnienie dolara do poziomów nienotowanych od kilkudziesięciu lat. Równocześnie Chiny, największy na świecie konsument surowców, w dalszym ciągu zmagają się z zakażeniami Covid-19 i problemami w sektorze nieruchomości. W niniejszym artykule omawiamy, co to oznacza dla ropy naftowej, miedzi, metali szlachetnych, gazu i zbóż.

Sektor surowców pozostaje pod presją szeregu negatywnych zjawisk. Na początku czerwca osłabienie w sektorze metali przemysłowych, który już wcześniej ucierpiał z powodu polityki „zero Covid” i ciągłych lockdownów w Chinach, rozprzestrzeniło się na wszystkie pozostałe sektory. Impulsem był wyższy niż oczekiwano odczyt inflacji, który zmusił FOMC do reakcji w postaci podwyżki stóp o 75 punktów bazowych – które to posunięcie przyczyniło się do wzrostu obaw dotyczących recesji (słowo to pojawia się obecnie regularnie w większości informacji rynkowych).

Ponadto ogólny spadek apetytu na ryzyko w trudnych warunkach rynkowych spowodował umocnienie dolara do poziomów nienotowanych od kilkudziesięciu lat – przede wszystkim względem euro i jena japońskiego. Mocniejszy dolar podwyższa koszt surowców denominowanych w dolarach, co wywiera dodatkową presję na popyt w takich regionach jak Europa, która już teraz zmaga się z zawyżonymi cenami gazu i energii.

Chiny, największy na świecie konsument surowców, w dalszym ciągu zmagają się z coraz liczniejszymi zakażeniami Covid-19 i problemami w sektorze nieruchomości. W efekcie opóźnia to ożywienie, w szczególności w przypadku metali przemysłowych, których ceny spadły o jedną trzecią od czasu rekordowego maksimum z początku marca. Wyzwanie dla chińskiej gospodarki podkreślił spadek realnego PKB w II kwartale o 0,4% w ujęciu rok do roku. Mimo iż w związku z ograniczoną podażą na rynku utrzymują się nisze większego wzrostu, odpływ inwestorów spekulacyjnych z tego sektora oraz sprzedaż prowadzona przez fundusze ukierunkowane na makroekonomię mogą nadal wywierać presję spadkową, dopóki dolar nie ustabilizuje się, a inflacja nie zacznie spadać, co zmniejszy presję na banki centralne, aby utrzymywały swoje obecne agresywne stanowisko w zakresie zacieśniania polityki pieniężnej.

Inflacja, która osiągnęła najwyższy poziom od kilkudziesięciu lat, a także sposób, w jaki banki centralne próbują ją opanować, pozostają w centrum uwagi na wszystkich rynkach. Chociaż koszty produkcji zaczęły się obniżać dzięki niższym cenom surowców, nadal istnieje obawa, że działania banków centralnych mające na celu ograniczenie aktywności gospodarczej poprzez zacieśnienie polityki pieniężnej mogą doprowadzić do spowolnienia gospodarczego, które mogłoby spowodować recesję. Obecnie w centrum uwagi znajduje się Europa, gdzie wyjątkowo wysokie ceny gazu negatywnie przekładają się na aktywność, a także Stany Zjednoczone, gdzie kolejny szokująco wysoki odczyt inflacji (9,1% w czerwcu) prawdopodobnie spowoduje kolejną podwyżkę stóp o 0,75% na posiedzeniu FOMC 27 lipca.

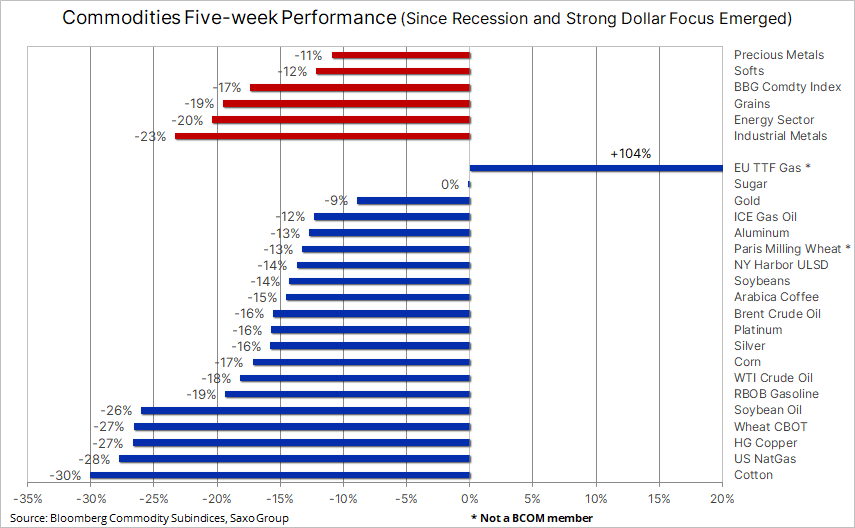

Od czasu osiągnięcia rekordowego maksimum na początku czerwca, zanim podwyżka stóp w Stanach Zjednoczonych spowodowała wzrost obaw o recesję i umocnienie dolara, indeks towarowy spot Bloomberg przez pięć tygodni z rzędu odnotowywał straty. Ogólny spadek wyniósł 17%, przy czym wszystkie sektory przeszły głębokie korekty. Dotyczyło to przede wszystkim metali przemysłowych (-23%), energii (-20%) i zbóż (-19%). Spadki nie ominęły również metali szlachetnych: cena srebra w tym okresie poszła w dół o 16%, a złota – o 9%.

Ropa naftowa

Cena ropy naftowej (Brent) nadal oscyluje w okolicach 100 USD za baryłkę po krótkim spadku poniżej kluczowego wsparcia na poziomie 97,5 USD za baryłkę – dla WTI poziom ten wynosi 93,50 USD. W ujęciu ogólnym rynek niemal zniwelował zyski odnotowane tuż po inwazji Rosji na Ukrainę, a nacisk przeniósł się na ryzyko spowolnienia gospodarczego, które mogłoby zaszkodzić popytowi. Pozytywnie wpłynęłoby to na ograniczoną podaż, która w ostatnich miesiącach przyczyniała się do windowania cen. Wizyta prezydenta Bidena w Arabii Saudyjskiej raczej nie przyniesie większych rezultatów w postaci dodatkowych baryłek, w szczególności biorąc pod uwagę ostatni spadek cen. W perspektywie krótkoterminowej rynek nadal będzie koncentrował się na dolarze i ogniskach Covid-19 w Chinach – drugi z tych czynników spowodował, że chiński wzrost gospodarczy znalazł się na najniższym poziomie od wybuchu pandemii w Wuhan na początku 2020 r.

Obecnie pojawiają się pytania o zdolność sektora energii do wytrzymania dodatkowej fali sprzedaży związanej z recesją. Nadal uważamy – i obawiamy się – że niepokój związany z destrukcją popytu zostanie z nawiązką zrównoważony przez ograniczenia dotyczące podaży. Zdolność Rosji do utrzymania obecnego poziomu produkcji będzie w najbliższych miesiącach poddawana coraz większej próbie. Ponadto szereg członków OPEC+ zbliża się do kresu swoich możliwości wydobywczych, a zaledwie kilku dostawców ropy jest jeszcze w stanie zwiększyć produkcję.

W perspektywie krótkoterminowej odbędzie się dalsza batalia pomiędzy traderami makroekonomicznymi, sprzedającymi „papierową” ropę za pośrednictwem kontraktów terminowych i innych produktów finansowych jako zabezpieczenie przed recesją, a rynkiem fizycznym, na którym nadal panuje ograniczona podaż wspierająca ceny – w szczególności na rynku ropy Brent, na którym nabywcy fizycznych baryłek płacą niemal rekordową premię za natychmiastową dostawę. Ponadto Stany Zjednoczone będą w końcu zmuszone do wstrzymania wprowadzania na rynek niemal miliona baryłek dziennie ze swoich rezerw strategicznych. Na tej podstawie przewidujemy, że cena ropy Brent znajdzie się w okolicach poziomu wsparcia. Jednak w odpowiedzi na obecne obawy przed recesją obniżamy nasz przedział docelowy na III kwartał do 95-115 USD.

Metale przemysłowe (miedź)

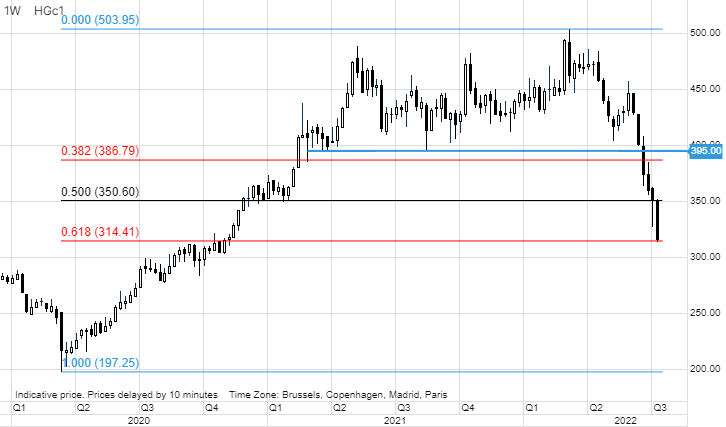

Miedź zmierza do największego spadku w ujęciu tygodniowym od początku 2020 r., przy czym coraz większe trudności chińskiego sektora nieruchomości i globalne spowolnienie gospodarcze wymuszają istotną korektę krótko- i średnioterminowych prognoz cenowych dla tego metalu. Grupa kapitałowa Rio Tinto, główny dostawca i druga co do wielkości światowa spółka wydobywcza, w swoim raporcie kwartalnym ostrzegła przed pogorszeniem stanu globalnej gospodarki, m.in. ze względu na wojnę, inflację i zacieśnienie polityki pieniężnej.

Z perspektywy technicznej, cena miedzi HG w ciągu ostatnich trzech tygodni stale spadała od momentu przełamania kluczowego wsparcia w okolicach 3,95 USD. Po gwałtownym umocnieniu wynoszącym 3 USD/lb od minimum z okresu pandemii w 2020 r. do rekordowego maksimum 11 marca tego roku, cena miedzi uległa korekcie aż o 61,8%. W reakcji na te wydarzenia fundusze hedgingowe dysponują obecnie krótką pozycją netto w wysokości 26 tys. lotów – nadal znacznie powyżej 68 tys. lotów po tąpnięciu ceny w wyniku pandemii na początku 2020 r.

Wybicie poniżej 3,14 USD/lb może sygnalizować całkowite odwrócenie trendu wzrostowego i powrót do przedziału sprzed pandemii pomiędzy 2,5 a 3 USD. Tak dużemu spadkowi może zapobiec jedynie wyhamowanie presji związanej z recesją i umocnienia dolara.

Metale szlachetne (złoto i srebro)

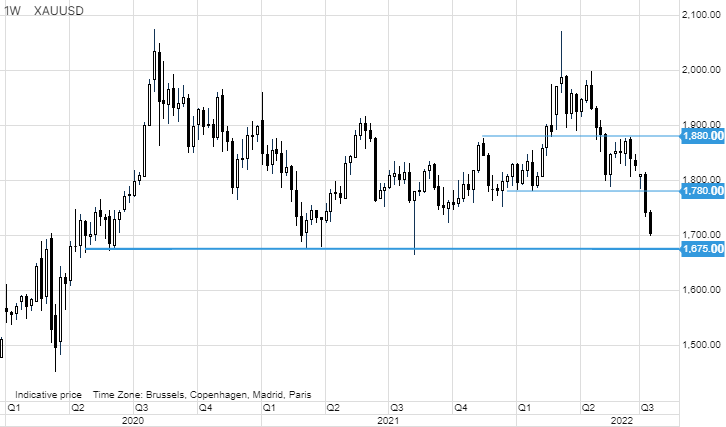

Podobnie jak miedź, złoto zmierza w kierunku piątej z rzędu straty w ujęciu tygodniowym; seria spadków jest najdłuższa od niemal czterech lat. W tym okresie cena złota poszła w dół o 9%. Głównymi przyczynami tego stanu rzeczy są znacznie mocniejszy dolar, gwałtowny spadek oczekiwań inflacyjnych w Stanach Zjednoczonych w perspektywie dziesięcioletniej, powodujący wzrost realnych rentowności, a także zdecydowane utrudnienie w postaci srebra, które w coraz większym stopniu zachowuje się jak znajdujący się pod presją metal przemysłowy.

Aby złoto mogło znaleźć nowe wsparcie, niektóre z tych czynników – przede wszystkim dolar – muszą ulec odwróceniu. Uważamy, że ostatnie osłabienie złota jest nadmierne, ponieważ zagrożenie stagflacją nie zniknęło. Szanujemy jednak również zdolność rynku do zadawania bólu, w szczególności w czasie charakteryzujących się niską płynnością miesięcy wakacyjnych, kiedy to często pozwala się na ruchy w obu kierunkach, przy ograniczonym apetycie na przeciwstawienie się dominującemu trendowi. W rezultacie obserwujemy zdecydowane zmniejszenie ogólnego zaangażowania w fundusze giełdowe, a także – w przypadku inwestorów spekulacyjnych – w kontrakty terminowe. W grupie tej długa pozycja spadła do trzyletniego minimum.

Po próbie pokonania poziomu 1 700 USD po raz pierwszy od czasu krótkiego ruchu w sierpniu ubiegłego roku, zejście poniżej tego poziomu sprawi, że w zasięgu ręki znajdzie się 1 675 USD – poziom, który wielokrotnie zapewniał wsparcie w ciągu ostatnich dwóch lat. Równocześnie cena srebra spadła o 40% do poziomu wynoszącego 18 USD uchwytu ze szczytowej wartości z 2021 r. w okolicach 30 USD po przełamaniu kilku warstw wsparcia. W tym czasie inwestorzy spekulacyjni ponownie zmienili swoje pozycje, osiągając największą od ponad trzech lat krótką pozycję netto. Na tym etapie potrzebna będzie zmiana nastrojów, aby zapobiec dalszym stratom i spowodować, że kupujący ponownie zaczną kwestionować wspomnianą krótką pozycję.

Od początku czerwca europejskie ceny gazu wzrosły ponad dwukrotnie

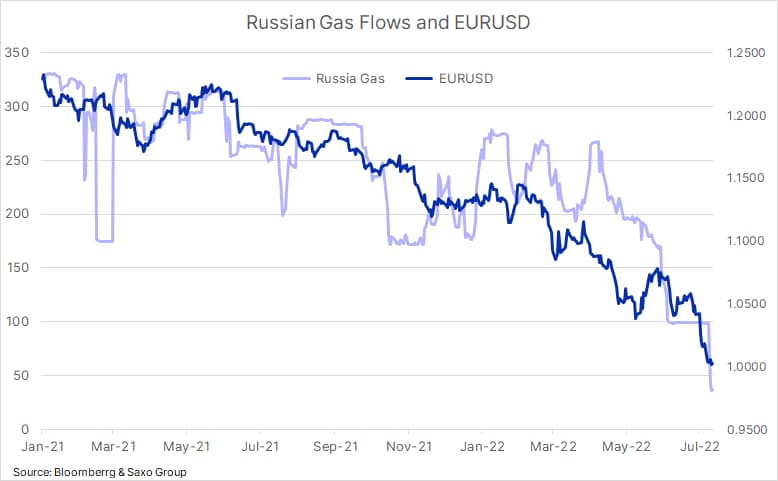

Benchmarkowy holenderski kontrakt terminowy na gaz TTF (Title Transfer Facility) notowany jest w okolicach 170 EUR/MWh lub 50 USD/MMBtu, przy czym Rosja coraz częściej wydaje się wykorzystywać swoje dostawy gazu do Europy jako odwet za sankcje i wsparcie regionu dla Ukrainy poprzez pomoc wojskową. Podczas gdy krótkoterminowe zakłócenie dostaw z Norwegii na początku ubiegłego tygodnia wywindowało ceny do poziomu 187 EUR/MWh, w centrum uwagi pozostaje gazociąg Nord Stream 1 – obecnie wyłączony z powodu konserwacji. Gazociąg ten, który jest głównym kanałem dostaw gazu do Unii Europejskiej, w szczególności do Niemiec, już przed wyłączeniem pracował z wydajnością wynoszącą 40%. Przyczyniło się to do nasilenia kryzysu energetycznego, który zadaje cios przemysłowi, a równocześnie wywołuje obawy o dostawy w okresie zimowym. Głównym problemem jest to, czy po zakończeniu prac konserwacyjnych w Gazprom utrzyma gazociąg zamknięty. Gdyby tak się stało, byłoby to poważnym wyzwaniem dla działań Europy na rzecz odbudowy zapasów przed szczytem zimowego popytu.

Rekordowo wysokie ceny gazu napędzające koszty ogrzewania i energii elektrycznej są jednym z powodów, dla których para EUR/USD osiągnęła parytet po raz pierwszy od 22 lat. W efekcie obserwujemy obecnie wysoką korelację pomiędzy napływem rosyjskiego gazu do Europy a kursem euro. Innymi słowy, decyzja Gazpromu/Rosji w tym tygodniu w sprawie uruchomienia Nord Stream 1 może spowodować dodatkowe osłabienie lub potencjalnie, w połączeniu z przewidywaną podwyżką stóp procentowych przez EBC (Europejski Bank Centralny), umożliwić ustanowienie dolnej granicy dla wspólnotowej waluty.

Produkty rolne (zboża)

W efekcie umocnienia dolara, nowej podaży w postaci zebranych niedawno upraw ozimych, prognozy dużej produkcji pszenicy w Rosji i Australii oraz pogorszenia nastrojów inwestorów w odniesieniu do surowców jako takich, indeks zbóż Bloomberg ponownie wykazuje niezmieniony poziom w ujęciu rocznym, niwelując tym samym wszystkie zyski osiągnięte po inwazji. Największe osłabienie nastąpiło w ciągu pięciu tygodni od momentu pojawienia się obaw o recesję i umocnienia dolara po publikacji czerwcowego odczytu CPI w Stanach Zjednoczonych oraz związanej z tym podwyżce stóp przez FOMC.

Inwestorzy spekulacyjni, wyczuwając, że rynek traci parę, pod koniec kwietnia zaczęli zmniejszać zaangażowanie w sześć głównych kontraktów na zboża i soję. Nastąpiło to po tym, jak łączna długa pozycja przekroczyła 800 tys. lotów – poziom, który trzykrotnie w ciągu ostatniej dekady doprowadził do gwałtownego odwrócenia cen i pozycji. Na dzień 5 lipca długa pozycja została zredukowana do 391 tys. lotów. Jednak w obliczu niepewności co do produkcji w Stanach Zjednoczonych, a w szczególności w Europie, spowodowanej obecną falą upałów, wątpimy, by ceny miały dalsze pole manewru do spadku, dopóki nie uzyskamy większej jasności co do poziomu produkcji.

Rozmowy, które odbyły się w ubiegłym tygodniu w Turcji pomiędzy Rosją, Ukrainą i ONZ, dotyczące odblokowania milionów ton ukraińskiego eksportu zboża, zostały określone jako konstruktywne i jeżeli zakończą się sukcesem, jeszcze bardziej zmniejszą ryzyko kryzysu żywnościowego w nadchodzących miesiącach. Ukraina, główny eksporter wysokiej jakości pszenicy, kukurydzy i oleju słonecznikowego, od marca ma zablokowaną główną arterię eksportową przez Morze Czarne. Spowodowało to mocny wzrost cen pszenicy i olejów jadalnych do momentu, gdy w pierwszych tygodniach wojny powrócił relatywny spokój.

Więcej analiz dotyczących rynków surowców jest dostępnych tutaj.

Ole Hansen, dyrektor ds. strategii rynku surowców, Saxo Bank