Uważamy, że III kwartał będzie okresem przejściowym, w którym zaobserwujemy stałe pogarszanie się spreadów kredytowych, prowadzące ostatecznie do odwrócenia krzywej dochodowości pod koniec tego roku lub na początku 2019 r. Mimo iż samo w sobie odwrócenie krzywej dochodowości nie powoduje recesji, naszym zdaniem połączenie coraz bardziej agresywnej retoryki Rezerwy Federalnej i przegrzanej gospodarki może skrócić drogę do recesji.

Jesteśmy przekonani, że pozycjonowanie z wykorzystaniem bardziej ryzykownych aktywów nadal będzie niszową strategią; inwestorzy porzucą tzw. gospodarki łańcucha dostaw i sektory wrażliwe na oddziaływanie ceł, takie jak technologie informatyczne czy energia, jeżeli nie uzyskamy jasności co do wojny handlowej. Rynek będzie uważnie obserwował również sytuację polityczną w UE, ze szczególnym uwzględnieniem Włoch, w miarę zbliżania się października, tj. terminu prezentacji unijnego budżetu na 2019 rok.

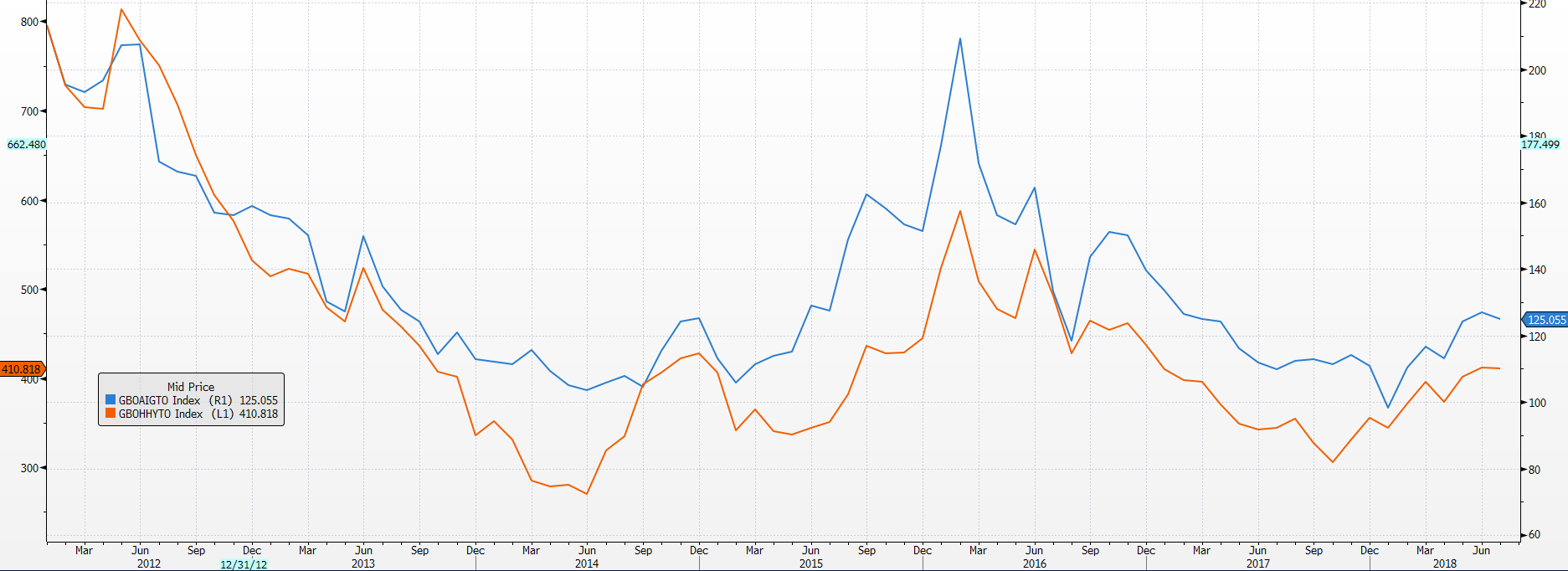

Równocześnie uważamy, że obecne zmienne otoczenie inwestycyjne nadal oferuje interesujące okazje. Odnotowana w ostatnich dwóch kwartałach wyprzedaż doprowadziła do stopniowego rozszerzania się spreadów kredytowych, dzięki czemu można zyskać na amerykańskich obligacjach o ratingu inwestycyjnym czy na wybranych obligacjach korporacyjnych o wysokiej rentowności. Należy jednak dbać o dywersyfikację i celować w inwestycje krótkoterminowe, ponieważ spready kredytowe znajdą się pod jeszcze większą presją w kontekście niepewności i polityki banków centralnych.

Główne obszary ryzyka w III kwartale: wojna handlowa, niestabilność w UE i polityka banków centralnych

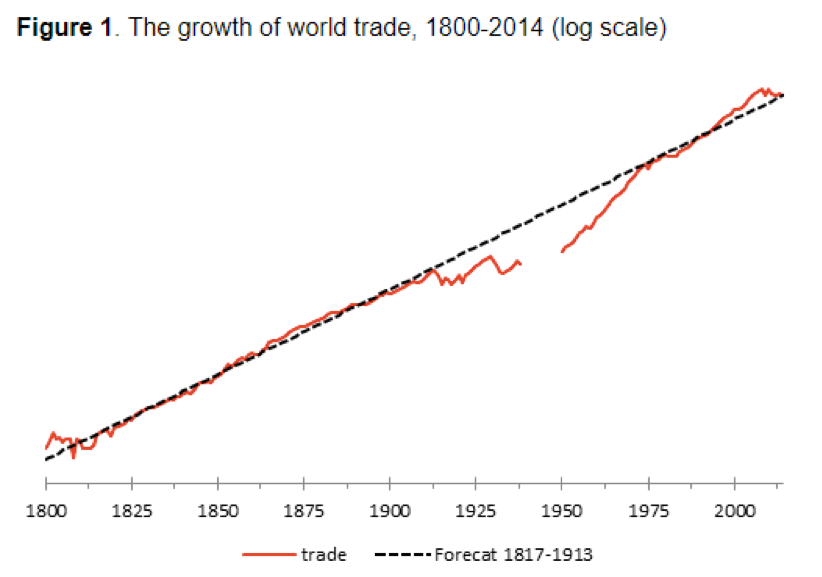

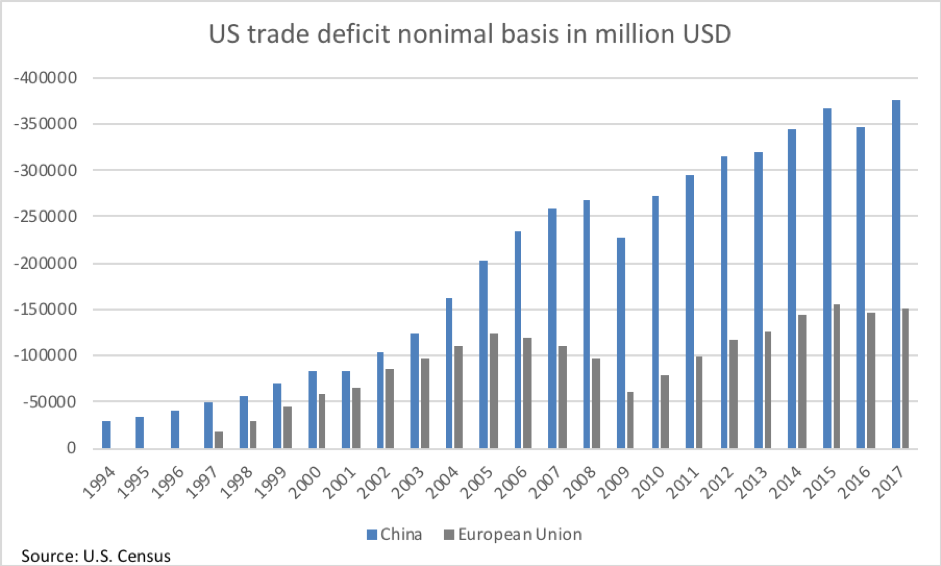

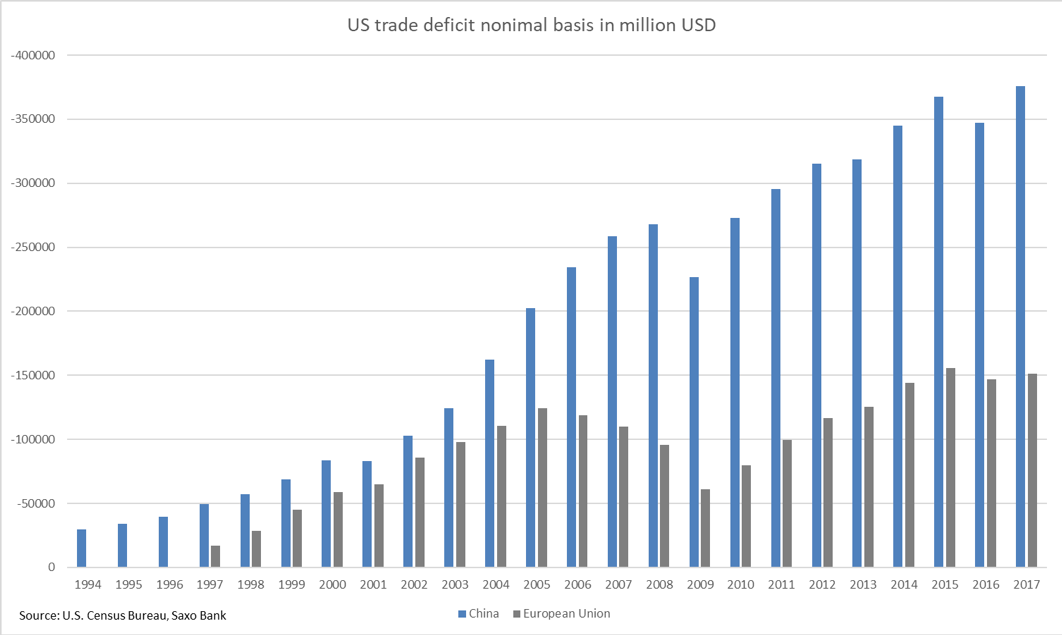

Wojna handlowa: Coraz trudniej jest wycenić ryzyko związane z wojną handlową, w szczególności w sytuacji, gdy strategia polityczna prezydenta Trumpa nie jest jasna i trudno prognozować, jaki będzie kolejny ruch.

Wiele osób uważa, że retoryka Trumpa to taktyka negocjacyjna przyjęta w celu uzyskania porozumienia z Chinami, w efekcie którego zrealizowane będzie hasło „Ameryka na pierwszym miejscu” – America First; jesteśmy jednak przekonani, że im dłużej temat ten utrzymuje się na pierwszych stronach gazet, tym większa będzie presja na spready kredytowe w ujęciu ogólnym. Oznacza to, że:

-Rentowności długoterminowych obligacji skarbowych pozostaną ograniczone przez dłuższy czas. Naszym zdaniem do czasu zniknięcia obaw związanych z wojną handlową rentowności dziesięcioletnich obligacji skarbowych nie przekroczą 3%.

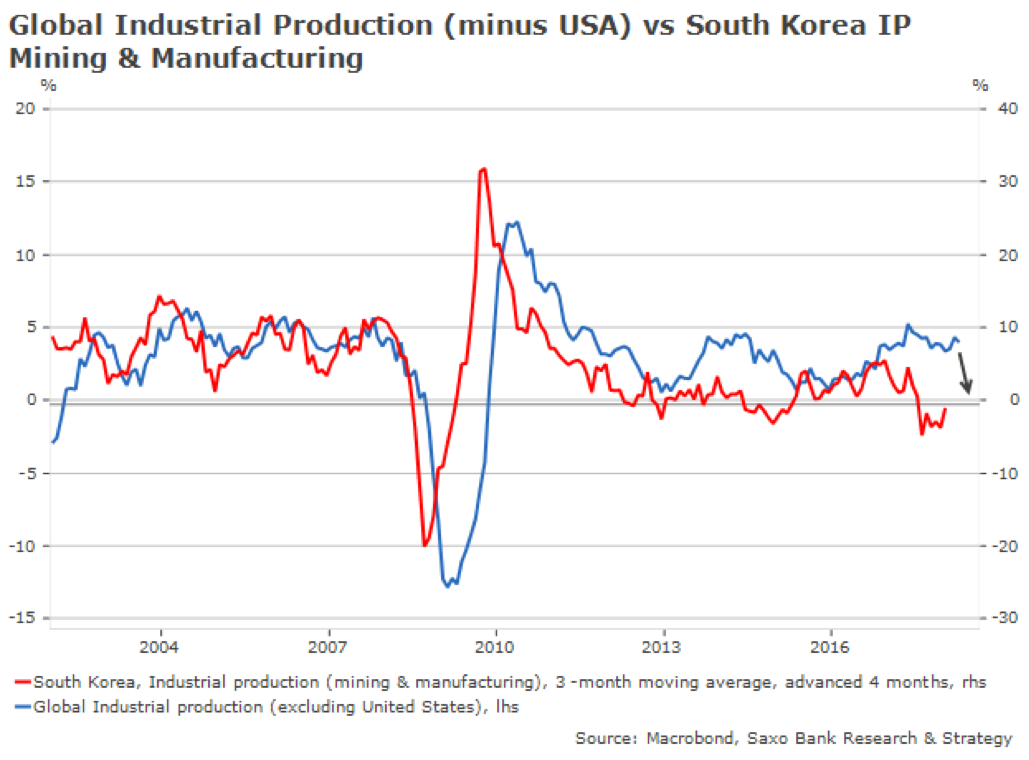

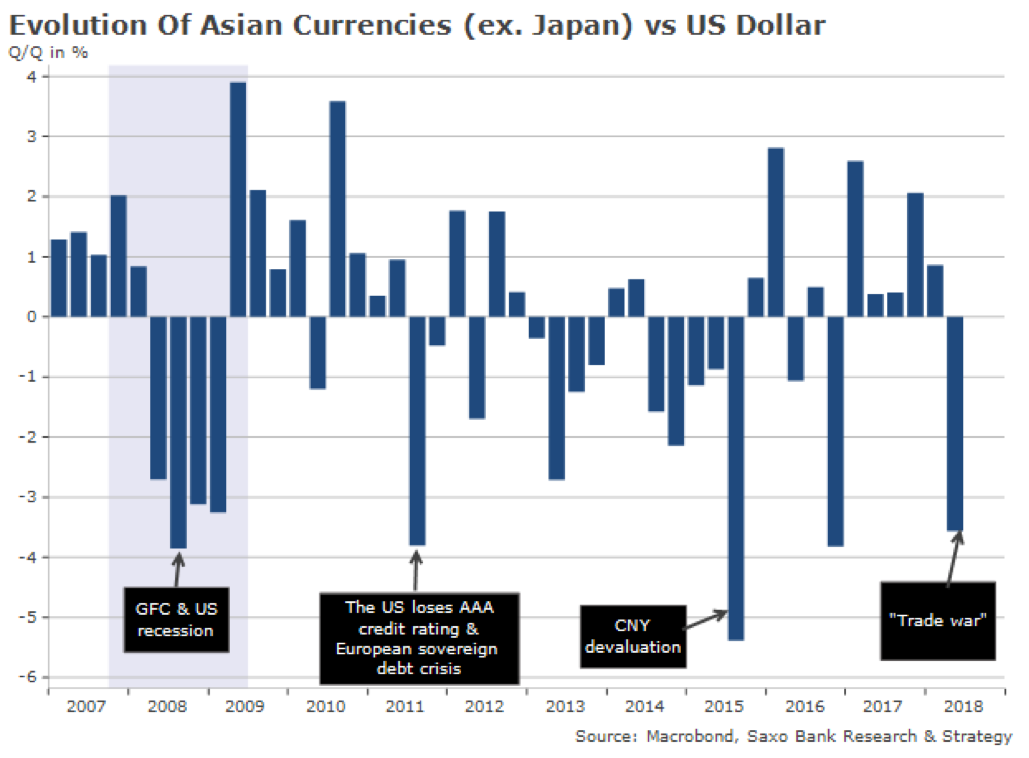

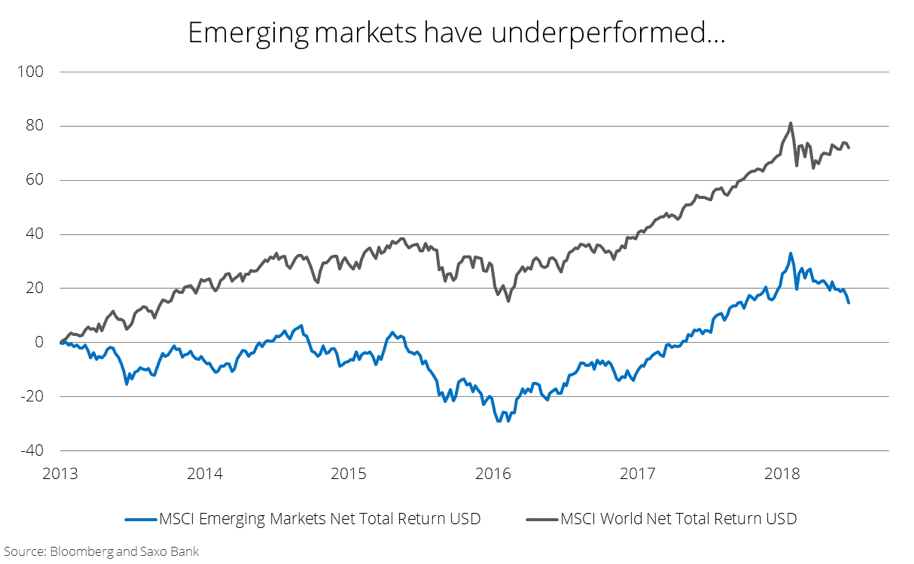

– Rynki wschodzące znajdą się pod znacznie większą presją. Dotyczy to w szczególności krajów, których łańcuchy dostaw i przychodów związane są z Chinami, takich jak Tajwan, Malezja, Korea Południowa, Hongkong i wiele innych.

-Ucierpią również partnerzy handlowi Stanów Zjednoczonych. Największe straty może odnotować Kanada i Meksyk, ponieważ ich gospodarki są zależne od gospodarki amerykańskiej. Sektory uzależnione od międzynarodowych łańcuchów dostaw, takie jak sektor technologii czy energii, znajdą się w najtrudniejszej sytuacji.

Ryzyko związane z wojną handlową sprawia, że jesteśmy ostrożni i preferujemy inwestycje krótkoterminowe (terminy zapadalności od roku do trzech lat), a także trzymamy się z dala od długu wyemitowanego przez słabe rynki wschodzące zależne od eksportu z Chin.

Niestabilność w UE: Wybory we Włoszech wzburzyły rynki obligacji, jednak gdy tylko ustanowiono nowy rząd, rentowności obligacji skarbowych z krajów peryferyjnych ustabilizowały się, co skłoniło inwestorów do uznania, że najgorsze jest już za nami. W naszej opinii jednak wielu inwestorów nie docenia sytuacji we Włoszech i istnieje duże prawdopodobieństwo, że informacje na temat włoskiego długu mogą spowodować jeszcze większą zmienność stóp w UE w miarę zbliżania się do prezentacji unijnego budżetu na 2019 r. w październiku.

Nowy prawicowy populistyczny rząd składa się z polityków partii znanych z eurosceptycyzmu, które często krytykowały unijne wytyczne w sprawie wydatków publicznych, imigracji czy nawet sankcji wobec Rosji. Mimo iż nowy rząd ma zapewnić społeczność międzynarodową, że nie planuje wyjścia z UE ani ze strefy euro, nie da się wykluczyć kolejnej konfrontacji z Brukselą w odniesieniu do umorzenia długu.

Rząd Włoch przewiduje znaczne wydatki publiczne, obejmujące m.in. wprowadzenie dochodu minimalnego i podatku ryczałtowego. Finansowanie takiej polityki niewątpliwie naruszy unijne zasady budżetowe i przyczyni się do wzrostu włoskiego długu.

Innym zdarzeniem, które może spowodować problemy na rynku, jest nadchodzące zakończenie kadencji Mario Draghiego jako prezesa Europejskiego Banku Centralnego. Draghi był zawsze pozytywnie nastawiony do państw peryferyjnych UE i nigdy nie zawahał się przed udzieleniem krajom śródziemnomorskim wsparcia w czasie kryzysu zadłużenia w latach 2011-2012. W związku z jego odejściem z urzędu można zadać sobie pytanie, czy jego następca będzie równie przychylnie nastawiony do państw peryferyjnych, czy też może będzie popierał interesy pozostałych potęg kontynentalnych, takich jak Francja czy Niemcy.

Uważamy, że w kontekście zawirowań na arenie politycznej, największą odpornością spośród obligacji państw peryferyjnych wykaże się dług portugalski, natomiast hiszpańskie, greckie i włoskie obligacje skarbowe ucierpią najbardziej w wyniku wzrostu zmienności w UE.

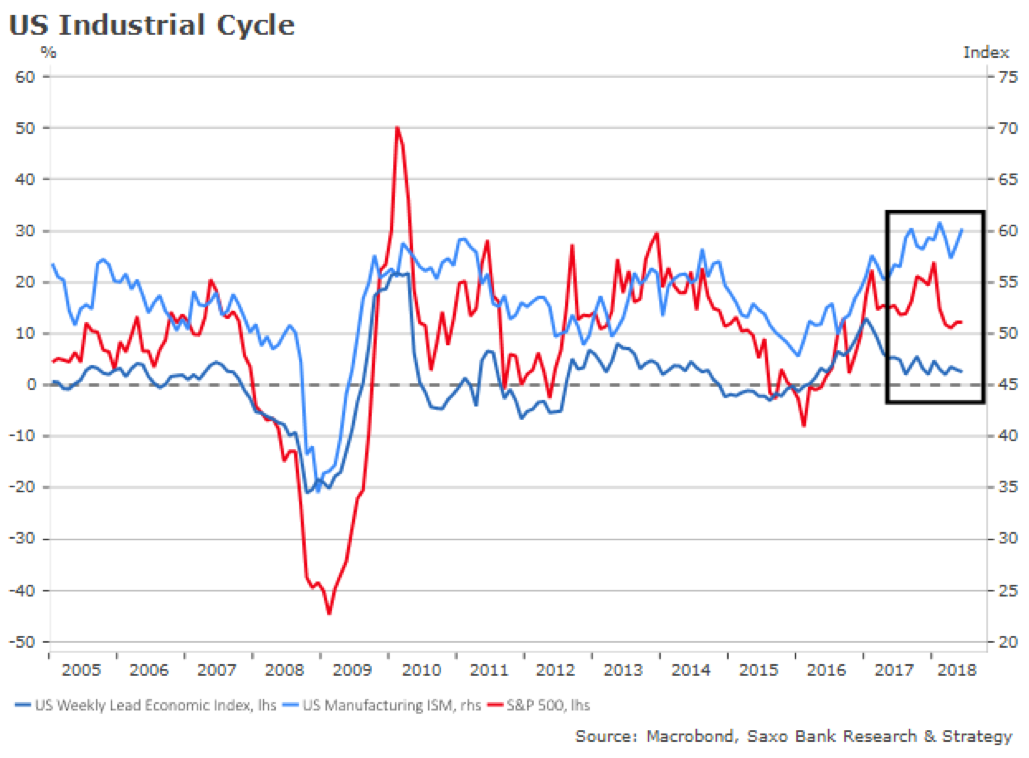

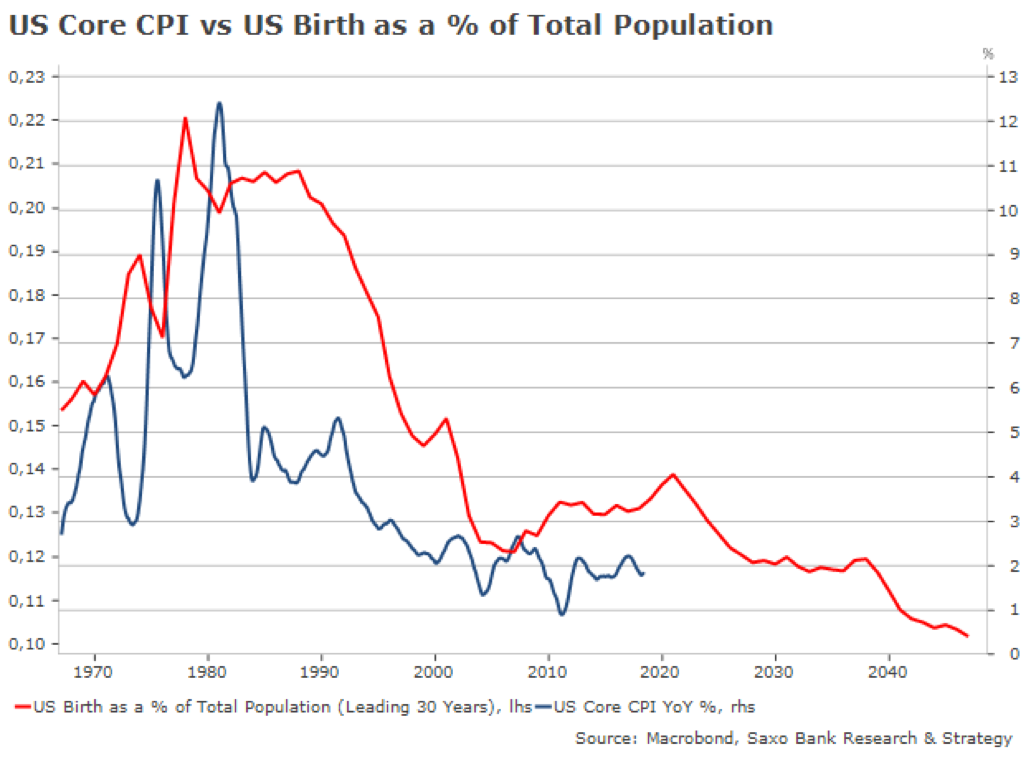

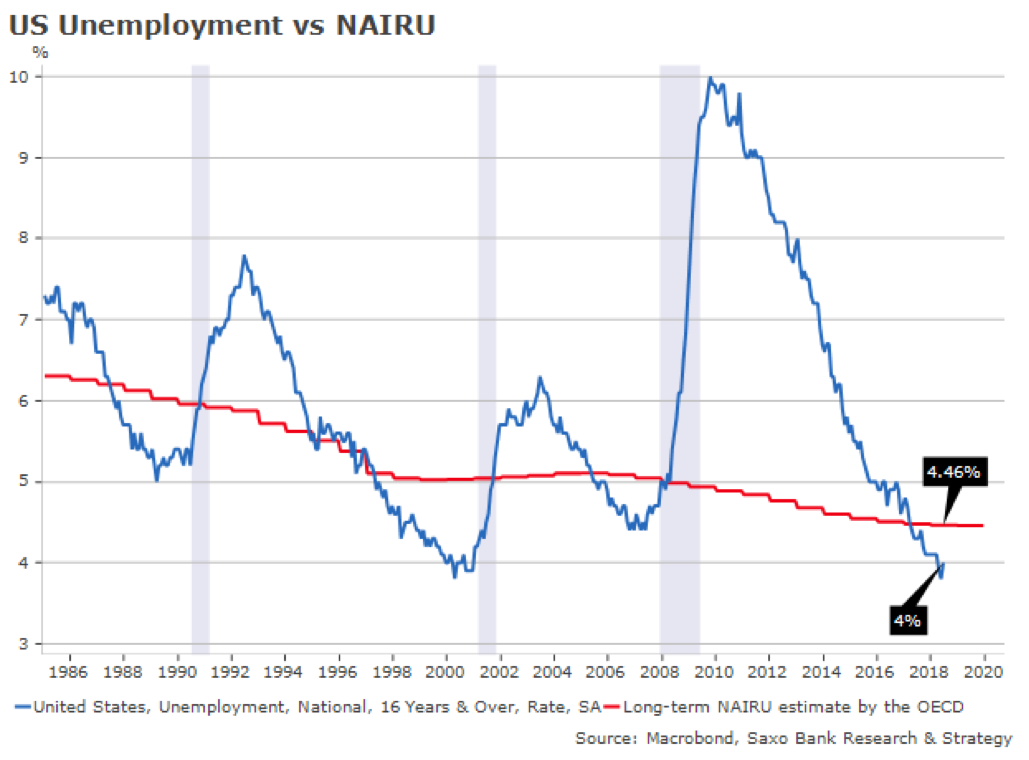

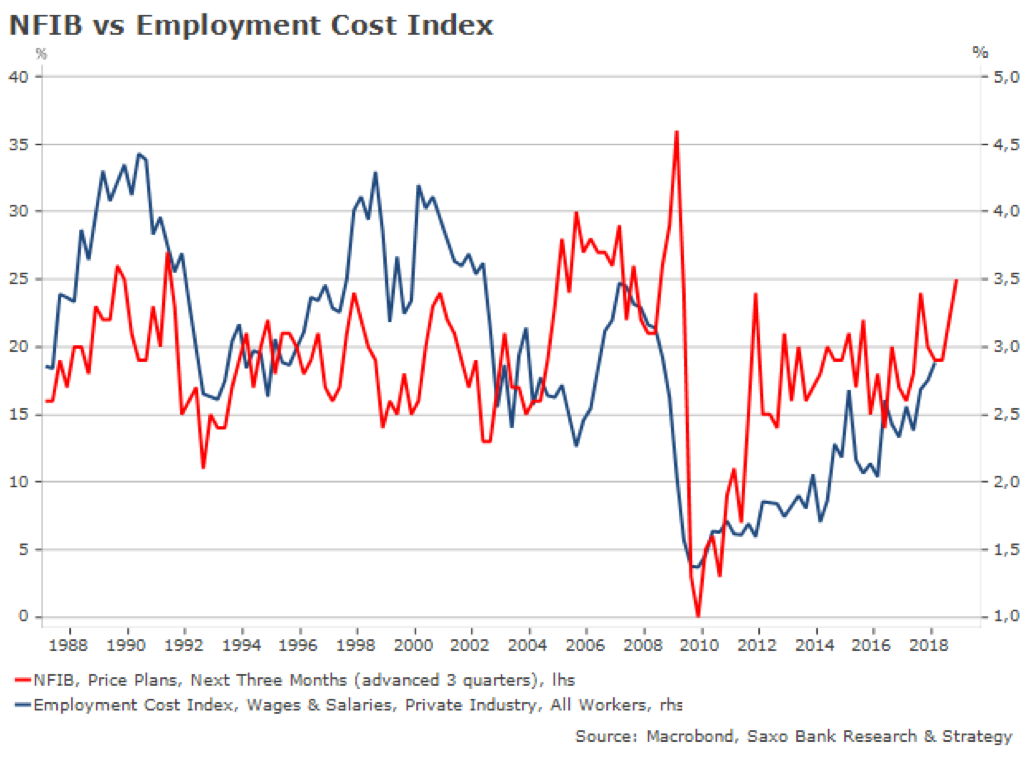

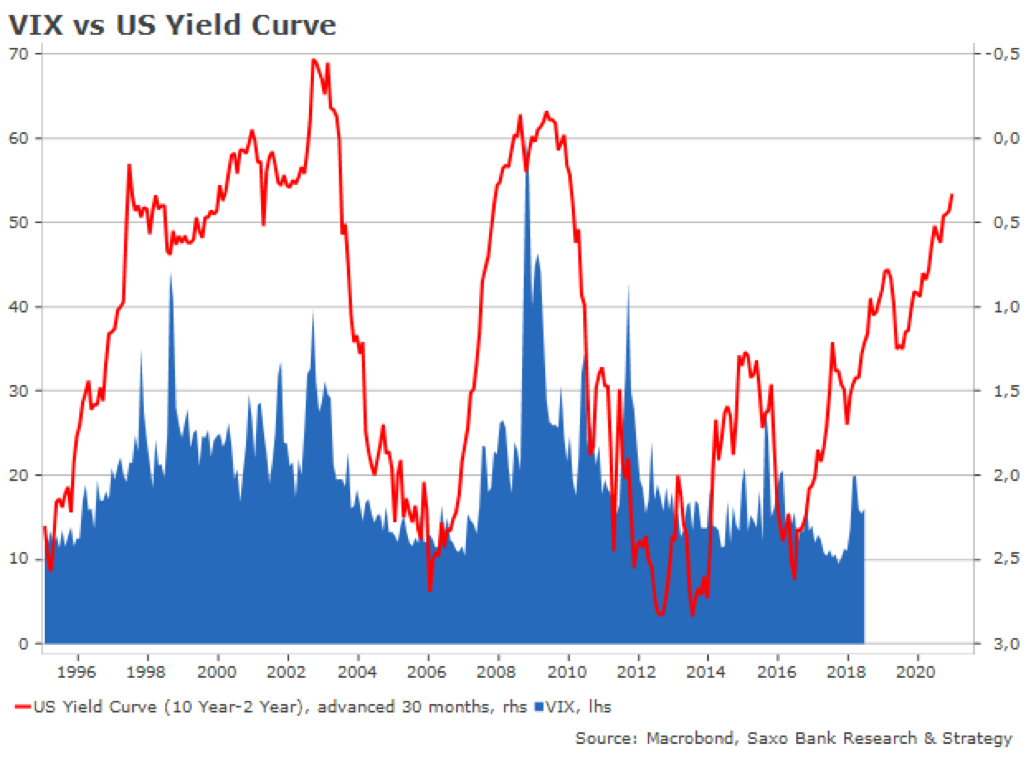

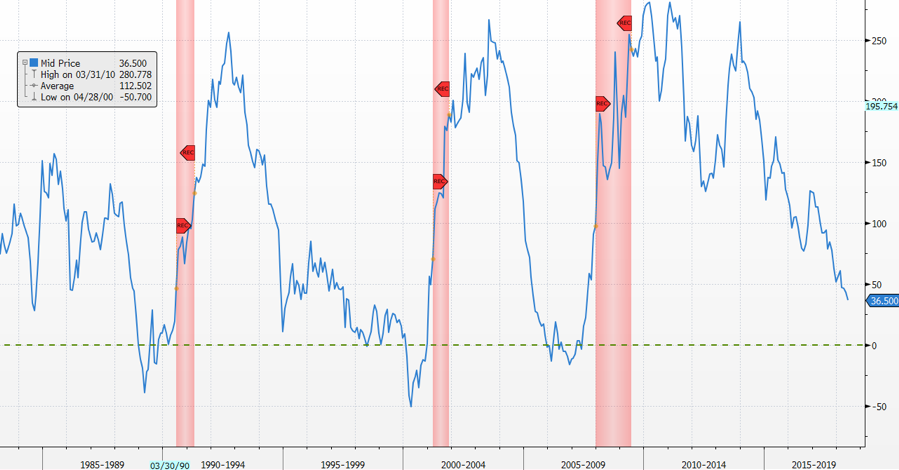

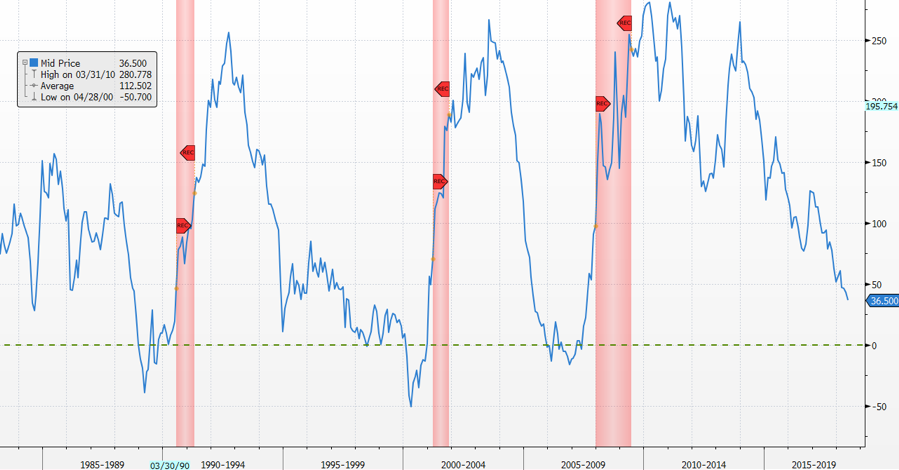

Płaska krzywa dochodowości i polityka Fed: Od czasu objęcia stanowiska prezesa przez Jerome’a Powella, retoryka Fed staje się coraz bardziej agresywna. Według ostatniego, wygłoszonego kilka tygodni temu oświadczenia Powella, Fed chce w tym roku podwyższyć stopy procentowe dwukrotnie, a w 2019 r. – czterokrotnie. Oznacza to, że do końca grudnia stopy krótkoterminowe powinny wynieść 2,5%, a w przypadku, gdyby stopy długoterminowe nie wzrosły w związku z niepewnością dotyczącą potencjalnej wojny handlowej i sytuacji w UE, amerykańska krzywa dochodowości już wkrótce ulegnie odwróceniu.

W ujęciu historycznym, odwrócenie krzywej dochodowości zwykle poprzedzało recesję z wyprzedzeniem od roku do czterech lat, jest to zatem jeden z najlepszych sygnałów przyszłych recesji. Fed podważa jednak tę prawidłowość, w dalszym ciągu opierając swoje decyzje w sprawie podwyżek stóp na danych ekonomicznych. Założenie, iż odwrócenie krzywej dochodowości jako wskaźnik recesji może wprowadzać w błąd, opiera się na sytuacji, w której niższe rentowności mogą być związane z niższymi-neutralnymi stopami procentowymi oraz z niższymi premiami terminowymi, tj. dodatkowym zyskiem niezbędnym, by inwestorzy mogli utrzymać pozycje długoterminowe w porównaniu z krótkoterminowymi papierami wartościowymi.

Według Lael Brainard, członkini Rady Gubernatorów Fed, obecne niskie premie terminowe mogą wynikać z dużych inwestycji bilansowych banku centralnego w amerykańskie obligacje skarbowe, a zatem natychmiast po zamknięciu inwestycji w te aktywa premie terminowe na długim końcu krzywej powinny wzrosnąć, a sama krzywa dochodowości powinna powrócić do pierwotnego kształtu.

Naszym zdaniem ignorowanie przez Fed możliwości, że odwrócona krzywa dochodowości może stanowić wskaźnik wyprzedający recesji, jest bardzo niebezpieczne. Mimo iż podstawy amerykańskiej gospodarki w perspektywie krótkoterminowej pozostają solidne – wydatki konsumpcyjne ponownie rosną, PKB jest mocny, a szacowane zarobki w latach 2019/2020 są wyjątkowo wysokie – kontynuacja podwyżek stóp przez Fed przyspieszy nadejście kolejnej recesji

Trzy obszary ryzyka, na które należy uważać w III kwartale

Rynki wschodzące w kontekście mocnego dolara, niepewności w UE i wojny handlowej: W prognozie na II kwartał przyjęliśmy ostrożne podejście do osłabionych rynków wschodzących; obecnie, w obliczu ryzyka otwartej wojny handlowej pomiędzy Stanami Zjednoczonymi a Chinami, obszar ten podoba nam się jeszcze mniej. W ubiegłym kwartale w RPA, Argentynie, Indonezji i Turcji wystąpiły głębokie kryzysy walutowe spowodowane aprecjacją dolara i wzrostem amerykańskich stóp procentowych. Uważamy, że w bieżącym kwartale kraje te w dalszym ciągu będą wrażliwe na zmiany, z możliwym wyjątkiem Argentyny, która ostatnio uzyskała zgodę Międzynarodowego Funduszu Walutowego na pakiet pomocowy w wysokości 50 mld USD, co uspokoiło inwestorów, że kraj ten będzie dysponował wystarczającymi rezerwami, aby wykupić wyemitowany dług. Ze względu na potencjalną chińsko-amerykańską wojnę handlową, nie zalecamy inwestycji w tzw. gospodarki łańcucha dostaw na Pacyfiku, a inwestycje dotyczące Tajwanu, Hongkongu i Korei Południowej powinny być ograniczone.

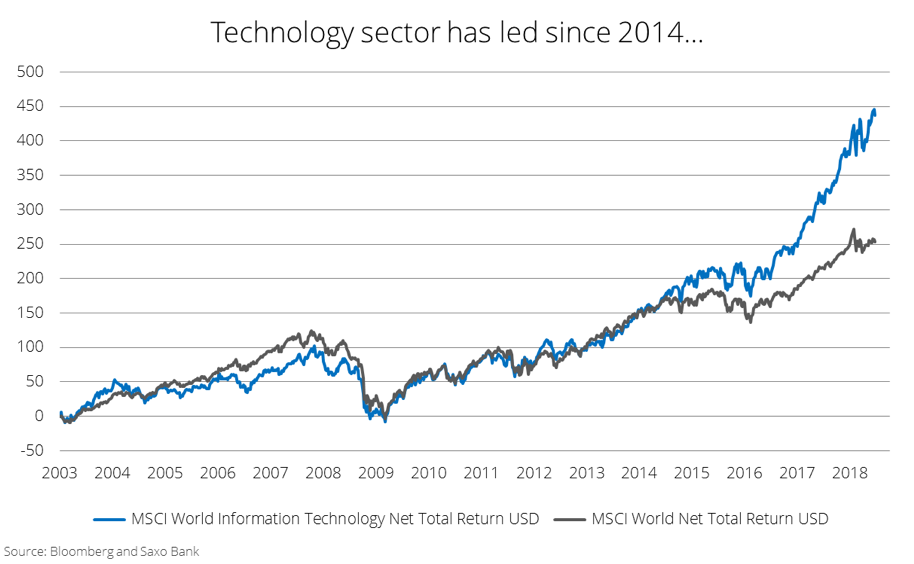

Sektory narażone na straty w wyniku ceł – technologie i energia: W miarę eskalacji wojny handlowej niektóre sektory gospodarek rozwiniętych i wschodzących najprawdopodobniej ucierpią na skutek wysokich ceł i ewentualnych cięć ratingów. Naszym zdaniem największe straty odnotuje sektor technologii, ponieważ wojna handlowa może spowodować zakłócenia w łańcuchu dostaw przedsiębiorstw technologicznych, obniżając przychody ze sprzedaży zagranicznej. Takie spółki, jak Apple, montująca iPhone’y w Chinach (elementy produkowane są w innych krajach), czy Qualcomm, główny dostawca chińskiej firmy ZTE, mogą być pierwszymi ofiarami tej sytuacji, ponieważ doniesienia na temat wojny handlowej powodują wzrost niepewności. Innym sektorem, na który naszym zdaniem wojna handlowa wpłynie negatywnie, jest sektor energii, ponieważ Chiny chcą ograniczyć import ropy ze Stanów Zjednoczonych, aby uniknąć wyższych ceł.

Powrót zmienności w odniesieniu do włoskich obligacji skarbowych: Najprawdopodobniej we wrześniu nastąpi wzrost zmienności w obszarze włoskich obligacji skarbowych po ogłoszeniu projektu unijnego budżetu na 2019 r. Niedawne dojście do władzy licznych eurosceptyków, w tym Alberto Bagnai jako przewodniczącego senackiej komisji finansów, czy Claudio Borghiego jako głównego doradcy ekonomicznego premiera Matteo Salviniego, powoduje wątpliwości co do pozostania Włoch w strefie euro i zachowania zgodności z unijnymi wytycznymi budżetowymi. W takim przypadku nastąpi rozszerzenie spreadu rentowności włoskich i niemieckich dziesięcioletnich obligacji skarbowych nawet do 300 punktów bazowych. Największa zmiana nastąpiłaby jednak na krótkim końcu włoskiej krzywej dochodowości, ponieważ rosną wątpliwości co do zdolności i skłonności Włoch do wykupu krótkoterminowego długu. W takiej sytuacji spread rentowności włoskich i niemieckich dwuletnich obligacji skarbowych może wzrosnąć aż o 400 punktów bazowych, a rentowności wspomnianych obligacji włoskich mogą sięgnąć maksimum z 2012 r. na poziomie 5%.

Trzy największe okazje w III kwartale

Amerykańskie obligacje o ratingu inwestycyjnym: Spready obligacji o ratingu inwestycyjnym rozszerzają się coraz bardziej, natomiast indeks S&P 500 rośnie po kwietniowych minimach. Wielu ekspertów porównuje to zjawisko do odnotowanej niedawno fali fuzji i przejęć. Po fuzji lub przejęciu spółki jej dług jest również wchłaniany; w miarę wzrostu dźwigni finansowej spready kredytowe zwykle rosną. Ponieważ jednak ceny obligacji o ratingu inwestycyjnym są coraz niższe, pozostaje pytanie, czy inwestorzy w dalszym ciągu będą inwestować na rynku akcji, który jest wyjątkowo drogi. W tym momencie, uwzględniając sytuację makroekonomiczną i globalną niepewność polityczną, obligacje wydają się bardziej interesujące niż akcje, ze szczególnym uwzględnieniem amerykańskich obligacji korporacyjnych o ratingu inwestycyjnym.

Krótkoterminowe obligacje korporacyjne o wysokiej rentowności, denominowane w USD i EUR: Uważamy, że obszar długu o wysokiej rentowności nadal oferuje interesujące okazje, w szczególności w przypadku, gdy docelowe oprocentowanie wynosi zaledwie 3%, a według agencji Moody’s do kwietnia 2019 r. spadną o połowę. Ze względu na solidne warunki gospodarcze, obligacje korporacyjne o wysokiej rentowności, denominowane w USD i EUR, powinny zapewnić interesujący zysk. Preferujemy krótkoterminowe obligacje o wysokiej rentowności z terminem zapadalności wynoszącym maksymalnie trzy lata, ważne jest jednak, by uważnie dokonywać wyboru i unikać słabszych spółek w sektorach, których pozycja uniemożliwia im skorzystanie na końcowej fazie cyklu koniunkturalnego, bądź które są narażone na oddziaływanie wysokich ceł. Inwestorzy powinni mieć świadomość, że dług korporacyjny od czasu kryzysu finansowego wzrósł o 49% i większość tego długu emitowały spółki o niższym ratingu. Ważne jest zatem, by unikać obligacji o dłuższych terminach, których spready mogą szybko wzrosnąć w sytuacji spowolnienia gospodarki i recesji.

Proces spłaszczania się krzywej dochodowości: To może być największa okazja w III kwartale 2018 r. Ponieważ retoryka Fed jest nadal agresywna, można się spodziewać, że stopy krótkoterminowe wzrosną szybciej, niż stopy długoterminowe, które ze względu na napięcia polityczne przez dłuższy czas pozostaną naszym zdaniem poniżej 3%. Jak widać na rysunku 3, rentowności dwuletnich amerykańskich obligacji skarbowych przełamały spadkową linię trendu, a opór znajduje się na poziomie 3,1%. Jeżeli Fed będzie kontynuować ścieżkę podwyżek stóp wytyczoną przez Powella, rentowności dwuletnich obligacji skarbowych do II kwartału 2019 r. powinny przekroczyć 3%.

Powinno to odstraszyć inwestorów od obligacji o krótszych terminach zapadalności, chyba że ich rentowności są znacznie wyższe, niż rentowności dwuletnich obligacji skarbowych. W tym momencie rentowność dwuletnich amerykańskich obligacji skarbowych wynosi 2,54%; jeżeli Powell od dziś do końca 2019 r. zgodnie z przewidywaniami sześciokrotnie podwyższy stopy procentowe, rentowności tych obligacji osiągną co najmniej 3%. Obligacje z terminami zapadalności w IV kwartale 2019 r. i w pierwszej połowie 2020 r. wymagałyby zatem wzrostu o co najmniej 400 punktów bazowych, aby przyciągnąć inwestorów. Z tego powodu w perspektywie krótkoterminowej preferujemy obligacje korporacyjne o wysokiej rentowności.

W przypadku dłuższych terminów zapadalności skłaniamy się ku amerykańskim obligacjom korporacyjnym o ratingu inwestycyjnym, które – jak wspomnieliśmy powyżej – są tańsze w porównaniu z cenami z początku roku i powinny uzyskać wsparcie w miarę spłaszczania się krzywej dochodowości w bieżącym i przyszłym roku.

Althea Spinozzi, manager ds. obrotu, Saxo Bank