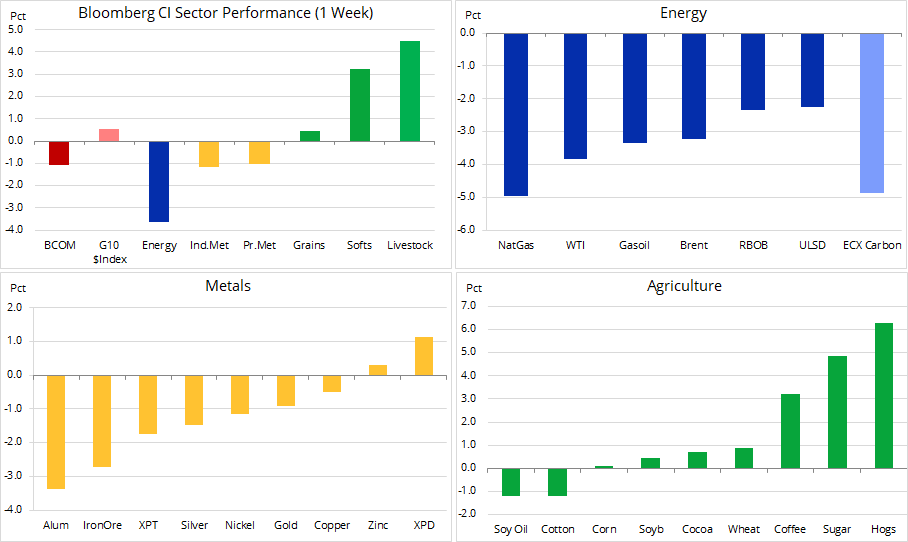

Dla sektora surowców ubiegły tydzień był zróżnicowany: sektor energii odnotował wzrost sprzedaży, natomiast sektor rolny uzyskał wsparcie w postaci pokrywania krótkich pozycji i wzrostu kupna w Chinach przed rozpoczęciem w przyszłym miesiącu rozmów na wysokim szczeblu w sprawie handlu. Na sytuację na rynkach towarowych ogółem negatywnie wpływał dolar amerykański – indeks kasowy USD Bloomberg obejmujący koszyk dziesięciu głównych walut odnotował najmocniejsze zamknięcie w ujęciu tygodniowym od maja 2017 roku.

Metale przemysłowe, przede wszystkim aluminium, wykazały spadek w efekcie połączonego oddziaływania ryzyka geopolitycznego, handlowego i ekonomicznego, pogarszającego prognozowany popyt, w szczególności w Chinach. Ceny metali szlachetnych niemal nie uległy zmianie w ujęciu tygodniowym. Ubiegły tydzień stanowił prawdziwą huśtawkę: kolejna próba wybicia zakończyła się niepowodzeniem w efekcie wzrostu kursu dolara. Szczególną zmiennością charakteryzowało się srebro – do dwóch spadków dziennych odnotowanych we wrześniu doszedł spadek o 3,5% w ujęciu dziennym.

Spadek odnotował również amerykański gaz ziemny, który okazał się największym przegranym tego tygodnia ze wszystkich surowców wyszczególnionych powyżej. Rekordowa produkcja sezonowa nie została zrównoważona podobnym wzrostem popytu, przez co zbiorniki zapasowe zaczęły się zapełniać w szybkim tempie. Okres wstrzykiwania, w którym produkcja przekracza popyt, trwa zwykle do połowy listopada, kiedy to zwiększone zapotrzebowanie na ogrzewanie wpływa na redukcję zapasów.

Cukier odnotował miesięczne maksimum w efekcie squeeze’u rekordowej krótkiej pozycji spekulacyjnej. Rynek zaczyna uwzględniać w wycenach przewidywany na lata 2019-2020 globalny deficyt po tym, jak produkcja w Indiach uległa ograniczeniu ze względu na szkody wywołane powodzią.

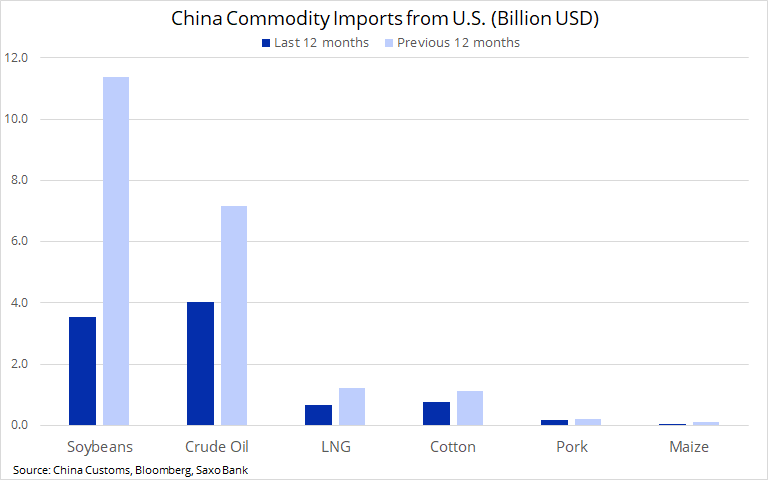

Soja, która padła ofiarą trwającej od roku chińsko-amerykańskiej wojny handlowej, uzyskała słabe wsparcie w postaci informacji, że Chiny zwiększają swoje zakupy przed rozpoczęciem październikowych negocjacji w sprawie handlu. Według danych z urzędów celnych, w sierpniu Chiny importowały 1,68 mln ton amerykańskiej soi, co stanowi najwyższy poziom od czterech miesięcy. Jednak w ciągu ostatnich 12 miesięcy import ogółem spadł o 68% w porównaniu z poprzednim analogicznym okresem. Może to tłumaczyć, dlaczego prezydent Donald Trump za pierwszy krok na rzecz osiągnięcia porozumienia w sprawie handlu uważa zakup przez Chiny „olbrzymiej” ilości soi.

Na rynku ropy naftowej w ostatnich tygodniach obserwowaliśmy znaczne wahania po ataku 14 września na największe na świecie zakłady przetwórstwa ropy naftowej w miejscowości Bukajk oraz na pola naftowe w miejscowości Churajs w Arabii Saudyjskiej. Wraz ze spadkiem ryzyka działań odwetowych i eskalacji konfliktu po zgodzie Arabii Saudyjskiej na częściowe zawieszenie broni w Jemenie, spada obecnie wynosząca 5 USD/b premia za ryzyko, którą rynek w dniach bezpośrednio następujących po ataku przypisywał cenie ropy.

Saudyjska produkcja powróciła do formy znacznie szybciej niż przewidywano, co w połączeniu ze sprzecznym z trendem sezonowym wzrostem amerykańskich zapasów, utrzymującymi się obawami o wzrost gospodarczy/popyt, a także umocnieniem dolara przez drugi tydzień z rzędu przyczyniało się do obniżenia cen ropy.

Na horyzoncie widnieje jednak zbyt wiele zagrożeń, aby zakładać, że na tym etapie nie jest możliwy powrót do poziomu 60 USD/b lub poniżej w przypadku ropy Brent. Potencjalna eskalacja wojny handlowej mogłaby jeszcze bardziej zaszkodzić cenom, ponieważ wywarłaby presję na i tak już słabe prognozy dla wzrostu gospodarczego zarówno w Chinach czy Indiach, jak i w Niemczech czy Stanach Zjednoczonych.

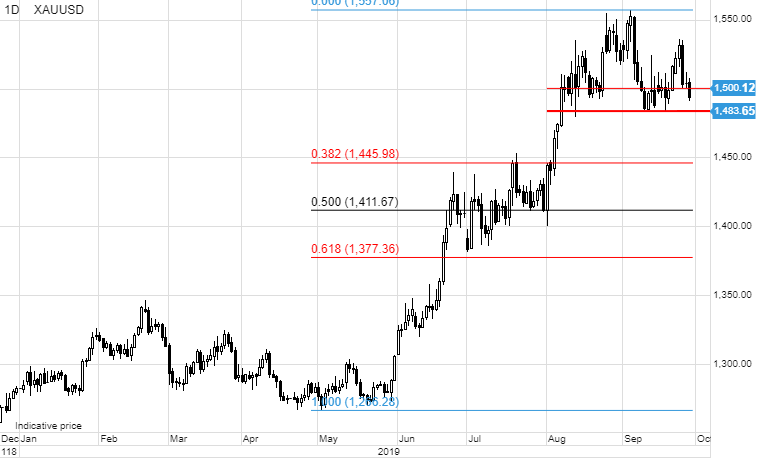

Ubiegłe dni stanowiły test determinacji inwestujących w złoto i srebro: we wtorek złoto odnotowało największy spadek w ujęciu dziennym od trzech tygodni, natomiast srebro do dwóch spadków dziennych odnotowanych we wrześniu dodało kolejny spadek o 3,5% w ujęciu dziennym. Na prognozy w dalszym ciągu wpływają na przemian cztery czynniki: dolar, rentowności obligacji, ceny akcji oraz sytuacja geopolityczna.

Zaangażowanie inwestorów jest nadal duże: w trakcie wtorkowej hossy sięgającej 1 535 USD/oz ogólny wolumen opartych na złocie funduszy giełdowych wzrósł o 22,2 ton. Obecnie wynosi on niemal o 55 ton mniej niż rekordowy wolumen z 2012 r. na poziomie 2 572 ton. Również we wtorek liczba pozostających w obrocie na giełdzie nowojorskiej kontraktów terminowych na złoto (otwartych pozycji) osiągnęła rekordowy poziom 659 000 lotów.

Mimo iż zmiany te potwierdzają wiarę w wartość złota, zwiększają one również obawy o ewentualną korektę w przypadku, gdyby rynek nie zdołał utrzymać wsparcia, plasującego się obecnie pomiędzy 1 500 USD/oz i 1 484 USD/oz (zob. wykres poniżej). Z perspektywy technicznej warto również pamiętać, że spadek do 1 446 USD/oz zostanie uznany za słabą korektę jedynie w ramach mocnego trendu zwyżkowego.

Podczas gdy bieżące wydarzenia geopolityczne na Bliskim Wschodzie dotychczas jedynie w ograniczony sposób wpłynęły na cenę złota, kluczowe znaczenie w tym zakresie mają rozmowy w sprawie handlu pomiędzy Stanami Zjednoczonymi a Chinami oraz kurs dolara. Zagrożenie dla światowego wzrostu, które przyczyniło się do załamania rentowności światowych obligacji, doprowadziło również do nowej rundy obniżek stóp procentowych przez główne banki centralne.

Podtrzymujemy pozytywną prognozę dla złota w związku z przedłużonym okresem utrzymywania się niskich realnych rentowności i perspektywą spowolnienia gospodarczego, które na rynkach wschodzących pogarsza dodatkowo aprecjacja dolara. Nie należy również zapominać o ryzyku geopolitycznym oraz o porozumieniu w sprawie handlu pomiędzy Stanami Zjednoczonymi a Chinami, do którego finalizacji jest jeszcze długa droga.

Prognoza krótkoterminowa może jednak okazać się pewnym wyzwaniem ze względu na wspomniane umocnienie dolara. Silna hossa złota na początku tego kwartału nastąpiła pomimo mocnego dolara. Biorąc pod uwagę, iż indeks USD zbliża się do najwyższego poziomu od początku 2017 r., w przypadku kontynuacji hossy złoto musiałoby podjąć ostrą walkę, aby nie zostać sprowadzone w dół.

Umocnienie dolara, które stanowi temat przewodni naszej prognozy na IV kwartał (publikacja prognozy nastąpi 3 października), postrzegamy jako tymczasowe. Jednak ze względu na rozmiary otwartych ostatnio długich pozycji w złocie można się spodziewać nerwowego okresu na rynku złota, srebra i platyny.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank