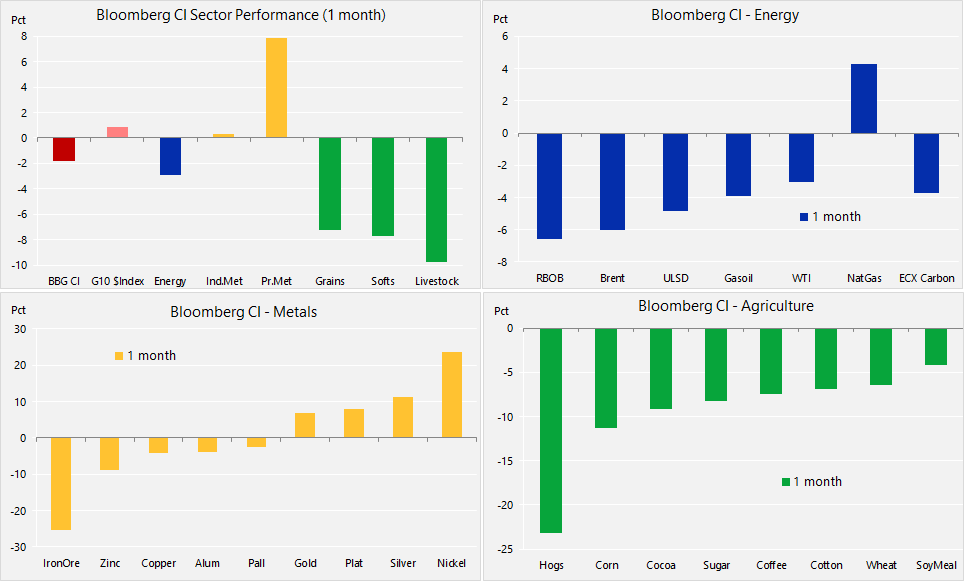

W sierpniu indeks towarowy Bloomberg, bazujący na koszyku kluczowych surowców podzielonych w równych proporcjach na energię, metale i produkty rolne, przez drugi miesiąc z rzędu odnotowywał spadek. Stanowiło to reakcję na obawy dotyczące prognozowanego światowego wzrostu gospodarczego, a wraz z nim – popytu na kluczowe surowce. Napięcia związane z handlem pomiędzy Stanami Zjednoczonymi a Chinami utrzymywały się, przez co warunki inwestycyjne uległy pogorszeniu. Nie dotyczyło to wyłącznie surowców, ale także obligacji i akcji, ponieważ rynek starał się na bieżąco śledzić doniesienia zarówno z Waszyngtonu, jak i z Pekinu.

Ropa naftowa straciła na wartości pomimo ograniczenia produkcji przez OPEC; obawy o przyszły popyt przyćmiły mocny sezonowy popyt. Sytuacja na rynku metali przemysłowych była zróżnicowana: zdecydowany wzrost ceny niklu zrównoważyły straty pozostałych metali, przede wszystkim cynku. Ruda żelaza odnotowała jeden z najgorszych miesięcy w historii, tracąc na wartości jedną czwartą po ustaniu zakłóceń podaży w Brazylii i Australii przy równoczesnych oznakach ochłodzenia popytu ze strony chińskich hut.

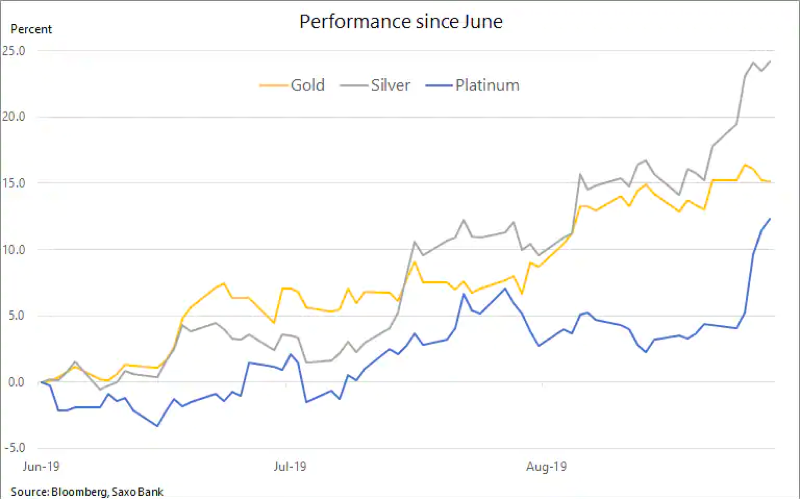

Uwaga inwestorów skupiła się jednak ponownie na metalach szlachetnych i metalach z grupy platynowców. Po osiągnięciu sześcioletniego maksimum na poziomie 1 555 USD/oz, cena złota zatrzymała się, podczas gdy inwestorzy szukali wartości względnej na rynkach srebra i platyny. Do sierpnia dyskonto obu tych metali wobec złota w ujęciu względnym osiągnęło historyczne poziomy.

Ciężar sprzedaży najbardziej odczuł sektor rolny, zmagający się ze skutkami taryf celnych i nadmiernej podaży. Ceny amerykańskiej wieprzowiny gwałtownie spadły, ponieważ intensywniejsza produkcja nie została zrównoważona przewidywanym wzrostem sprzedaży zagranicznej, w szczególności do Chin, gdzie ceny ostro poszły w górę po spadku podaży krajowej wieprzowiny na skutek afrykańskiego pomoru świń. Na rynku kukurydzy nastąpiła przecena i po mocnych wahaniach cena powróciła do minimum z maja, a następnie odbiła się po informacji, że Donald Trump pod presją rozzłoszczonych farmerów podwyższy kwoty biopaliw z roślin zbożowych. Poza doniesieniami dotyczącymi biopaliw kolejnym ważnym wydarzeniem dla amerykańskiego rynku zbożowego będzie nadchodzący okres żniw. Od 9 września amerykański Departament Rolnictwa zacznie publikację cotygodniowych raportów z postępu zbiorów.

Imponująca hossa złota, zapoczątkowana załamaniem rentowności światowych obligacji na początku czerwca, pozostawiła w tyle inne metale o słabszych fundamentach. Jednak po osiągnięciu sześcioletniego maksimum i po tym, jak spekulacyjne długie pozycje odnotowały rekordowe poziomy, w ostatnich tygodniach inwestorzy zaczęli szukać względnej wartości wśród pozostałych metali, takich jak srebro czy platyna.

W efekcie rozszerzenia popytu na bezpieczne inwestycje platyna odnotowała największy wzrost w ujęciu tygodniowym od 2015 r., a jej dyskonto względem złota spadło o 80 USD do poziomu 600 USD. Relacja złota do srebra mierząca wartość jednej uncji złota uncjami srebra spadła do 83 punktów po niedawnym wzroście do najwyższego poziomu od kilkudziesięciu lat, tj. powyżej 93 punktów.

Podtrzymujemy prognozę wzrostową dla metali szlachetnych ze względu na niezbędne wsparcie zapewniane przez prognozowany światowy wzrost gospodarczy, kierunek krótko- i długoterminowych stóp procentowych oraz przedłużającą się wojnę handlową pomiędzy Stanami Zjednoczonymi a Chinami. W perspektywie krótkoterminowej problemem może być kolejny wzrost kursu dolara amerykańskiego, jednak dopóki cena złota utrzymuje się powyżej 1 490 USD/oz, nie należy się spodziewać większego apetytu na korektę długich pozycji.

Ropa Brent tkwi w coraz węższym przedziale w miarę, jak prognozy przyszłego popytu przysłania coraz większa niepewność. Przy wsparciu cięć produkcji OPEC i spadku zapasów ropy amerykańskiej rynek zdołał się ustabilizować, mimo iż Chiny zapowiedziały nałożenie pięcioprocentowej taryfy celnej na import ropy ze Stanów Zjednoczonych z dniem 1 września.

Przez cały sierpień ropa Brent kilkakrotnie podejmowała próby umocnienia, jednak za każdym razem natrafiała na opór w okolicach 61,50 USD/b. Wraz z trendem spadkowym z kwietnia to właśnie ten obszar musi zostać przebity, aby umożliwić pokrywanie krótkich pozycji i wykorzystujące impet transakcje kupna. Jednak mimo iż prognoza techniczna uległa poprawie, nadal dostrzegamy problemy na horyzoncie ze względu na ryzyko recesji sygnalizowane załamaniem rentowności światowych obligacji i odwróceniem amerykańskiej krzywej dochodowości.

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank