Rentowności włoskich obligacji skarbowych (BTP) są na stabilnym poziomie – około 1,8% – od czasu marcowych wyborów, jednak po tym, jak rynek zdał sobie sprawę, że koalicja dwóch populistycznych partii i utworzenie przez nie wspólnego rządu nie może przynieść nic dobrego, wyprzedaż tych obligacji przyspieszyła, a różnica rentowności BTP i obligacji niemieckich sięgnęła aż 185 punktów bazowych; ostatni raz poziom taki odnotowano w czerwcu ubiegłego roku. Obecnie, po prezentacji głównych założeń koalicji Ruchu Pięciu Gwiazd i Ligi, inwestorzy uznali wreszcie, że ryzyko jest stanowczo zbyt wysokie.

Inwestorów nie poruszyły pogłoski o minimalnym gwarantowanym dochodzie i ryczałtowym podatku na poziomie 15%, jednak po informacji w ubiegłym tygodniu, że koalicjanci zamierzają wnioskować do Europejskiego Banku Centralnego o umorzenie 250 mld EUR krajowego długu, rynek ostatecznie pojął powagę sytuacji. Mimo iż ostateczne porozumienie Ruchu Pięciu Gwiazd i Ligi nie uwzględnia już możliwości umorzenia długu, w rozmowach w sprawie obniżenia deficytu nadal pojawia się kwestia wniosku do Eurostatu o usunięcie z rachunku zadłużenia obligacji nabytych przez EBC w trakcie luzowania ilościowego w związku z regułami budżetowymi UE.

Częściowo stanowi to odpowiedź na pytanie, w jaki sposób możliwe byłoby sfinansowanie bardzo kosztownego programu tych partii, ponieważ w tym momencie, zgodnie z unijnymi regułami, deficyt budżetowy państw członkowskich nie może przekraczać 3% PKB, a włoski deficyt budżetowy wynosi obecnie około 2,3%.

To z pewnością zahamowało entuzjazm inwestorów, ponieważ wykreślenie tych obligacji z rachunku deficytu nie sprawi, że dług przestanie istnieć. Deficyt budżetowy będzie rosnąć w miarę realizacji populistycznej polityki koalicji i mimo iż nadal przewiduje się, że włoski rząd wykupi obligacje, takie problemy, jak powolny wzrost gospodarczy czy słabość sektora finansowego i bankowego obniżą efektywność całego kraju, a może wręcz całej Europy.

Widać zatem wyraźnie, że żadna z tych partii nie rozumie, jakie są podwaliny zdrowej gospodarki, a w efekcie nie wiedzą, w jaki sposób wdrożyć ekspansywną politykę bez narażania przyszłości Włoch. Pomimo faktu, iż koalicja złagodziła już swoje stanowisko w odniesieniu do obniżenia deficytu, dla inwestorów potencjalne ryzyko związane z kupnem „na dołku” jest w tym momencie nadal wysokie, ponieważ sprawy mogą szybko wymknąć się spod kontroli.

Wewnętrzne zagrożenie: eurosceptycyzm

Trudno sobie dziś wyobrazić, że Włochy były jednym z członków-założycieli Unii Europejskiej. Mimo iż obie partie złagodziły swoje stanowisko względem UE, a Di Maio na początku roku zarzekał się, że nie przewiduje referendum w sprawie wyjścia z Unii, nie należy zapominać, że koalicjanci przez dłuższy czas sugerowali ten pomysł i stanowi on nadal aktywne ryzyko.

Salvini, lider Ligi, wielokrotnie nadmieniał, że w przypadku, gdyby UE odmówiła renegocjacji reguł fiskalnych i gospodarczych, nie zawaha się przed wyprowadzeniem kraju z Unii. Biorąc pod uwagę, że jedną z propozycji koalicji jest redefinicja deficytu i że UE raczej nie pójdzie na ustępstwa w tym zakresie, można się spodziewać wzmożonej zmienności, która negatywnie wpłynie na euro i włoskie obligacje skarbowe.

Możliwość kolejnego kryzysu zadłużenia w krajach peryferyjnych, o ile nie na skalę europejską

Istnieje możliwość, że zanim sprawy przyjmą lepszy obrót, muszą najpierw ulec pogorszeniu. Jeżeli rozmowy z UE dotyczące umożliwienia Włochom emisji większej liczby obligacji, aby sfinansować kosztowny program koalicji, wymkną się spod kontroli, zmienność w krajach peryferyjnych może skoczyć do poziomów odnotowanych ostatnio w czasie kryzysu zadłużenia w latach 2011-2012.

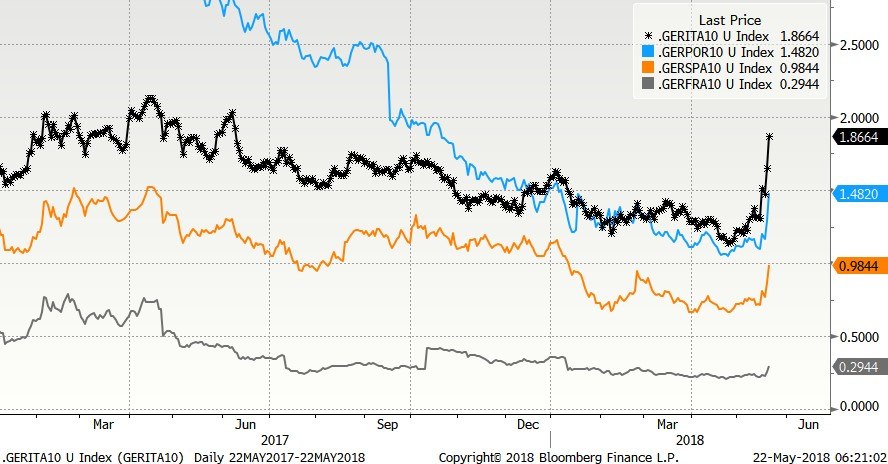

Na wykresie poniżej widać, że w ubiegłym tygodniu, gdy BTP odnotowały gwałtowny spadek, spready hiszpańskich, portugalskich, a nawet francuskich obligacji skarbowych względem obligacji niemieckich mocno wzrosły. Największą potencjalną ofiarą zmienności we Włoszech jest Grecja, której gospodarka dopiero ożywia się po kryzysie w oczekiwaniu na zakończenie programu ratunkowego latem tego roku.

Nie da się wykluczyć możliwości, że w przypadku, gdyby Włochy wynegocjowały korzystne warunki dotyczące długu, Grecja połączy swoje siły z włoskim rządem w celu wywarcia presji na UE, aby wywalczyć własny kawałek tortu.

Rynek obawia się słabego włoskiego sektora finansowego

Włoskie banki od wielu lat zmagają się z trudnościami, a jeszcze latem ubiegłego roku Monte dei Paschi di Siena otrzymał od włoskiego rządu, za zgodą UE, pomoc w wysokości 5,4 mld EUR. Program nowych partii rządzących zakłada, że „misją” banku powinna być służba społeczeństwu i nie jest pewne, czy nowy rząd będzie w stanie dotrzymać warunków uzgodnionego planu ratunkowego.

W przypadku komplikacji może to stanowić impuls dla szeroko pojętego włoskiego sektora finansowego. Innym czynnikiem, który może pogrążyć włoskie banki, jest fakt, iż nagromadziły one olbrzymie pakiety włoskich obligacji skarbowych. Tak wielcy kredytodawcy, jak Banco Popolare, dysponują obligacjami skarbowymi o wartości dwukrotnie przekraczającej własny kapitał podstawowy.

Problemy związane z włoskimi obligacjami skarbowymi mogą mieć zatem poważne konsekwencje dla krajowego sektora finansowego.

Althea Spinozzi, manager ds. obrotu, Saxo Bank