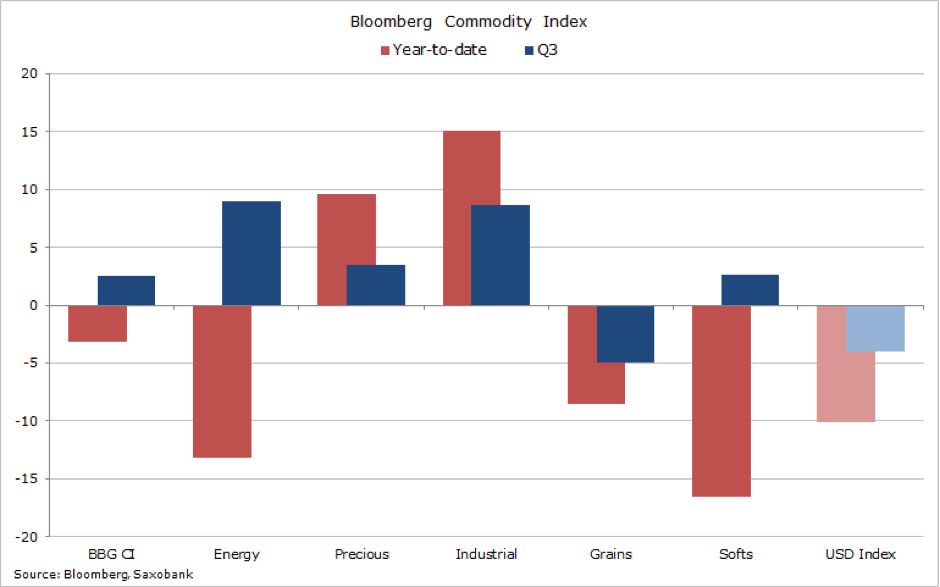

Sektor surowców wkracza w ostatni kwartał 2017 roku w znacznie lepszej kondycji niż w trzecim. Dolar w dalszym ciągu tracił na wartości w ostatnim okresie, co wsparło wiele sektorów, przede wszystkim metale. Ceny ropy naftowej odbiły dzięki okresowemu wstrzymaniu części produkcji z powodów atmosferycznych oraz dalszych działań producentów z OPEC i spoza tej organizacji w kierunku ograniczenia podaży surowca. Rozwój sytuacji w Chinach wsparł zaś ceny metali przemysłowych – dane wskazujące na przyspieszenie wzrostu oraz mocniejszy juan wzmocniły popyt, a działania w zakresie ochrony środowiska przyczyniły się do ograniczenia podaży.

Ceny metali szlachetnych wzrosły, ponieważ nasilające się globalne napięcia zwiększyły zapotrzebowanie inwestorów na bezpieczne przystanie i dywersyfikację portfeli. Należy wspomnieć jednak, że po silnej zwyżce o 150 USD doszło do realizacji części zysków.

Z drugiej strony, towary rolne nadal borykały się z trudnościami, ponieważ kolejny rok sprzyjających uprawom warunków pogodowych zapewnił solidną produkcję, zwłaszcza na rynku zbóż – magazyny były pełne, a podaży nie towarzyszył równie wysoki popyt.

Patrząc ogólnie na rynki surowców należy jednak przestrzec, że zwyżki mogą nie być kontynuowane, ponieważ dolar może się zatrzymać, podczas gdy fundamenty mogą nie być wystarczająco silne, aby podtrzymać dalszy wzrost, zwłaszcza w przypadku notowań surowców silnie zależnych od wzrostu gospodarczego, takich jak ropa naftowa lub metale przemysłowe.

Wiele zależeć będzie od 19. Kongresu Partii Komunistycznej Chin, który rozpocznie się 18 października. Rynek z uwagą będzie czekać na informacje o priorytetach partii oraz pomysłach na wsparcie wzrostu w nadchodzących latach. Ograniczanie zanieczyszczeń i kroki w kierunku utrzymania stabilności finansowej mogą mieć negatywny wpływ na popyt na surowce w Chinach, przede wszystkim metale przemysłowe.

Zagrożenia geopolityczne pozostają w centrum uwagi dla gospodarki światowej i mogą silnie wpłynąć na podaż i popyt na kilku kluczowych rynkach surowców. Jeśli chodzi o handel, dążenie Prezydenta USA w kierunku wypracowania korzystnej umowy dla amerykańskich producentów mogłoby oznaczać bardziej protekcjonistyczną politykę USA, która mogłaby doprowadzić do wojen handlowych. Pogarszające się relacje między Koreą Północną, a resztą świata są wyraźnym i aktualnym zagrożeniem, ale nie można także ignorować napięć na Bliskim Wschodzie.

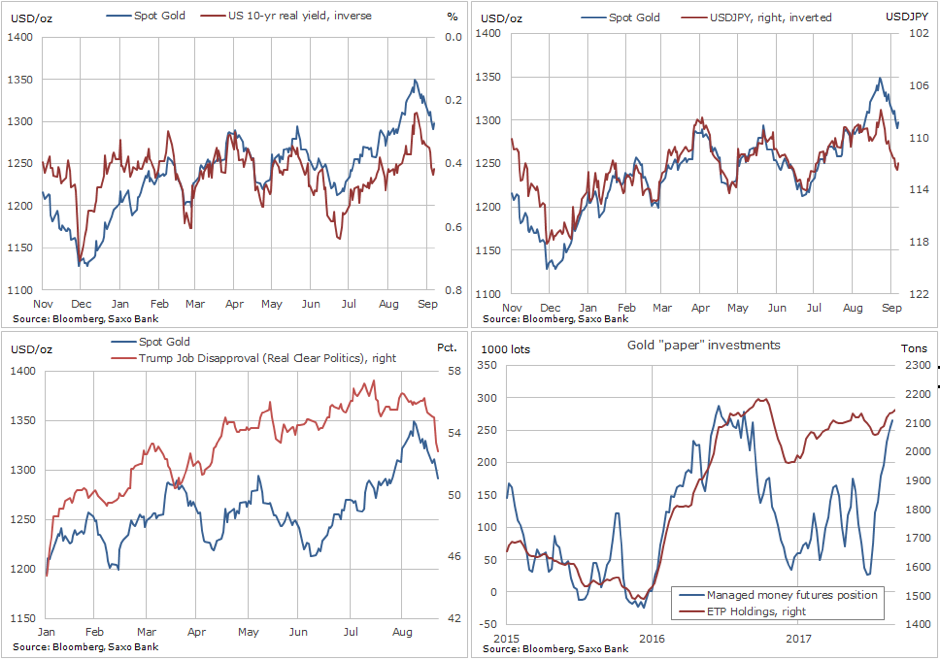

Coraz bardziej niebezpieczny krajobraz geopolityczny, a także często nieracjonalne zachowania i komentarze prezydenta USA wspierały i będą wspierać notowania metali szlachetnych, przede wszystkim złota. W połączeniu ze słabszym dolarem i łagodnymi prognozami dotyczącymi globalnych stóp procentowych, inflacji i wzrostu gospodarczego, czynniki te będą w dalszym ciągu wsparciem dla tego sektora do końca roku. Nie zmieniliśmy naszych prognoz dotyczących cen złota na koniec roku – oczekujemy $1.325/uncję. Nie obserwujemy na tym etapie żadnych czynników, które uzasadniałyby korektę tej prognozy.

Inne czynniki ważne dla cen złota, oprócz dolara i rentowności, to ogólne trendy cenowe na rynkach surowcowych oraz zaufanie wobec systemu politycznego i finansowego. Uważamy, że większość tych czynników będzie miała pozytywny wpływ na notowania metali szlachetnych w 2018 roku. Popyt inwestycyjny jest nadal silny – dotyczy to zwłaszcza funduszów hedgingowych. Może dojść do zdecydowanych korekt, ale tak długo, jak będą wynosić mniej niż 61,8% ostatniego ruchu, rynek pozostanie w dobrej kondycji.

Kluczowe czynniki dla złota

Srebro nie dotrzymało kroku złocie, na co wskazuje współczynnik złota/srebra w ostatnim roku. Jest to o tyle rozczarowujące, że niemal połowa popytu na ten półszlachetny metal pochodzi ze strony konsumentów przemysłowych. Pokazuje to, jak bardzo złoto skorzystało ze swojego statusu bezpiecznej przystani oraz chęci inwestorów do ograniczenia swojej ekspozycji na ryzyko. W takich okresach srebro radzi sobie gorzej od złota – prognozujemy, że cena srebra osiągnie poziom $17,35/uncję na koniec roku.

Złoto (metale szlachetne):

Czynniki pozytywne dla cen:

– Rynek wlicza zbyt szybkie tempo wzrostu w USA >zbyt wielki optymizm wobec podwyżek stóp > niższe rentowności > słabszy dolar

– Niedoszacowanie ryzyka finansowego, nasilenie się geopolitycznej niepewności

– Dalsze dążenie inwestorów do dywersyfikacji i zabezpieczenia się przed ryzykiem na wypadek nieoczekiwanego zwrotu na rynku akcji po kilku kwartałach zwyżek

Czynniki negatywne dla cen:

– FOMC staje się bardziej jastrzębi, ponieważ uwaga oddala się od inflacji, w kierunku kontroli wysokich cen aktywów

– Powracają transakcje związane z działaniami Trumpa – potencjalne postępy na polu obniżek podatków i inicjatyw infrastrukturalnych wsparłyby dolara i pociągnęły w górę rentowności obligacji

Rynek ropy naftowej może zakończyć 2017 rok z najlepszym wynikiem od wyprzedaży z 2014 roku, którą wywołała znaczna nadpodaż. Ostatnie cięcia produkcji przez członków OPEC oraz producentów spoza tej organizacji w końcu zaczynają skutecznie redukować nadpodaż. Spadek zapasów paliw w USA w następstwie wstrzymania produkcji spowodowanego przez Huragan Harvey na wybrzeżu Zatoki Teksańskiej będzie nadal korzystnie wpływać na marże rafineryjne i utrzymywać zwiększony popyt na ropę naftową w czasie, gdy zazwyczaj dochodzi do sezonowego spowolnienia konsumpcji.

Rosnąca produkcja w Libii, Nigerii i ze strony producentów ropy z łupków w USA była istotną przeszkodą w pierwszej połowie roku. Późniejszy spadek cen prawdopodobnie wywarł większy niż oczekiwano negatywny wpływ na podaż w Stanach Zjednoczonych, podczas gdy zarówno Libia, jak i Nigeria miały problem z dalszym wzrostem podaży.

Rafinerie odłożyły prace konserwacyjne, aby skorzystać z podwyższonych marż, jakie pojawiły się w konsekwencji Huraganu Harvey. W miesiącu po wystąpieniu huraganu, zapasy benzyny i oleju napędowego w USA spadły o 24 miliony baryłek w porównaniu ze średnim wzrostem z ostatnich pięciu lat o 2,5 miliony baryłek.

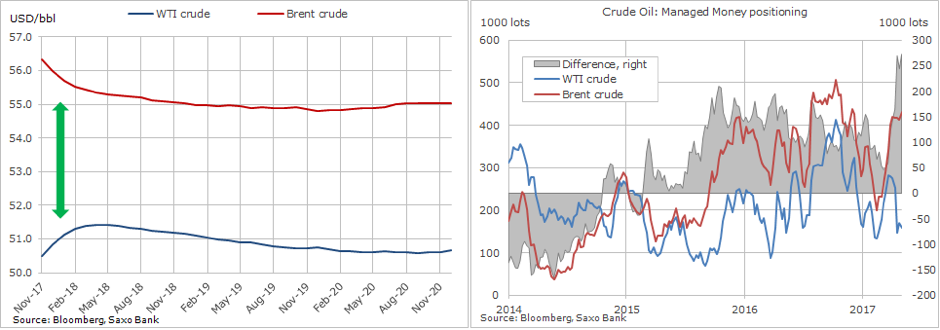

Producenci z OPEC i spoza tej organizacji będą zadowoleni z powiększającej się różnicy pomiędzy cenami ropy WTI i Brent, która wynosi około $6/baryłkę w momencie pisania niniejszego raportu. Powrót procesu backwardation na rynku Brent nie tylko zwiększa przychody producentów używających ceny spot do rozliczeń, ale także pomaga przyciągnąć popyt inwestorów finansowych korzystających z dodatniego rolowania. Ceny WTI z dyskontem sięgającym niemal $6/baryłkę powstrzymuje także producentów ropy z łupków w USA przed zwiększeniem podaży.

Perspektywy dotyczące popytu na ropę w 2018 roku nie dają producentom z OPEC i spoza tej organizacji wielkiej przestrzeni do zwiększenia podaży. Będą oni musieli przedłużyć obecne porozumienie o cięciach produkcji, które wygasa w marcu przyszłego roku – tylko wtedy ceny surowca będą mogły liczyć na dalsze wsparcie.

Z uwagi na pozytywny wpływ zwiększonego popytu ze strony rafinerii, prognozujemy, że ceny ropy Brent zakończą rok w pobliżu $55/baryłkę. Z kolei oczekujemy poziomu w okolicach $51/baryłkę w przypadku WTI z powodu możliwego wzrostu podaży ze strony producentów ropy z łupków w USA.

W 2018 roku wiele będzie zależeć od tego, czy uda się otrzymać silny popyt. Biorąc pod uwagę obawy o wzrost w USA i Chinach, możemy być świadkami rozczarowań dotyczących poziomów popytu – dlatego też nie wycofujemy się na razie ze stwierdzenia, że czekają nas dalsze skoki cen w określonym zakresie, tak jak miało to miejsce przez większość 2017 roku.

Ropa naftowa

Czynniki pozytywne dla cen:

– OPEC wspiera ceny, przedłużając umowę o cięciach do okresu po marcu 2018 roku

– Rośnie napięcie geopolityczne w kluczowych państwach-eksporterach (Libia, Irak, Wenezuela)

– Ceny ropy potrzebują $50-$60, aby zatrzymać ograniczanie podaży

– Dolar dalej słabnie

Czynniki negatywne dla cen:

– Producenci OPEC i spoza tej organizacji nie przedłużają porozumienia o cięciach

– Zwiększona produkcja w Nigerii, Libii i przede wszystkim USA

– Wzrost popytu zatrzymany z powodu spowolnienia gospodarczego, przede wszystkim w USA i Chinach

– Zwiększona podaż ze strony takich producentów spoza OPEC jak Kanada, Brazylia i Kazachstan

Ole Hansen, szef działu strategii rynków towarowych, Saxo Bank