Rynki rozwinięte – w szczególności rynek amerykański – wykazywały większą odporność i często pełniły rolę bezpiecznych przystani, podczas gdy rynki wschodzące ucierpiały na skutek niskich wolumenów transakcji, awersji do ryzyka i mocnego USD. W ostatnim miesiącu indeks rynków wschodzących MSCI stracił na wartości 9%, przy czym dla giełdy południowokoreańskiej spadek ten wyniósł 14% i tyle samo dla giełdy johannesburskiej. Inwestorzy korygują swoje oczekiwania dotyczące wzrostu, co najprawdopodobniej wywrze większą presję na banki centralne, aby zrównoważyły swoje stanowisko w sprawie polityki pieniężnej pod bardziej akomodacyjnym kątem.

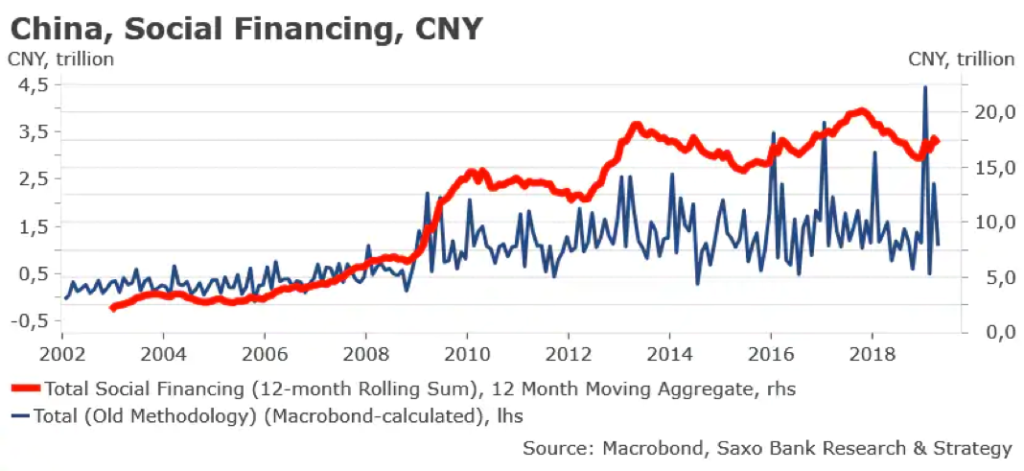

W Chinach korekta nowych kredytów w dół

Biorąc pod uwagę najnowsze dane z Chin nadal spodziewamy się ożywienia wzrostu gospodarczego. Kwietniowe dane dotyczące nowych kredytów były nieco za niskie, jednak wiadomo, że miesięczne przepływy kredytów zawsze charakteryzuje duża zmienność, nawet w okresie polityki bardziej intensywnych bodźców gospodarczych. Ponadto korekta w dół nie jest zaskoczeniem po tak dużej liczbie nowych kredytów w I kwartale (odpowiadających około 9% PKB).

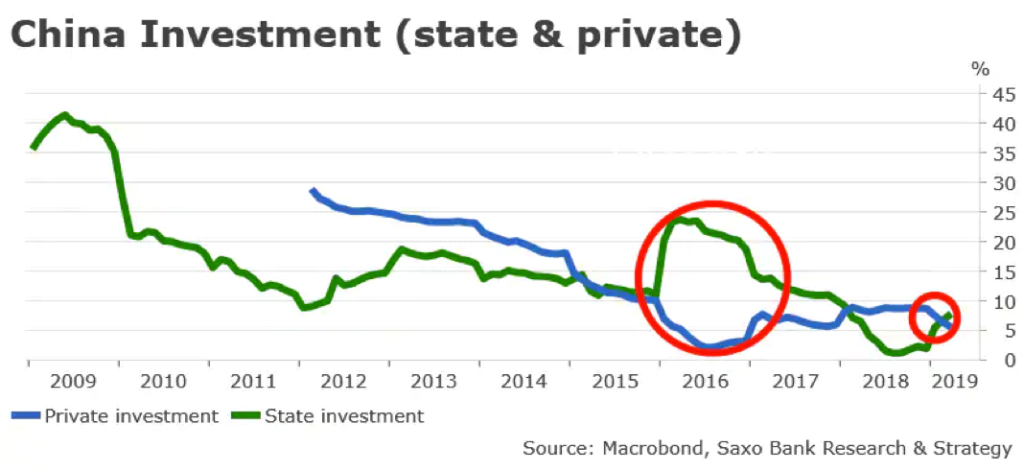

Ponadto, podobnie jak w 2016 r., sektor państwowy zaczął ostatnio pełnić funkcję amortyzatora: wzrost inwestycji państwowych równoważy spadek inwestycji prywatnych. Trend ten prawdopodobnie będzie stawać się bardziej czytelny w miarę eskalacji wojny handlowej. W ujęciu ogólnym obecny konflikt na linii Pekin – Waszyngton może okazać się korzystny dla wzrostu gospodarczego w Chinach, ponieważ rząd zmuszony jest do odkręcenia kurka z kredytami i podejmowania interwencji w gospodarkę w celu pobudzenia sektorów najbardziej narażonych na skutki amerykańskich taryf celnych, takich jak sektor usług komunikacyjnych.

Reszta świata: nie widać ożywienia w kształcie litery V

W przeciwieństwie do oczekiwań z początku tego roku, chińskie bodźce gospodarcze dotychczas nie wpłynęły w zauważalny sposób na sąsiednie gospodarki ani na resztę świata. Zasadniczo w większości azjatyckich gospodarek eksport spada, z wyjątkiem Wietnamu ze względu na wzrost eksportu do Stanów Zjednoczonych, wynoszący 28% r/r w pierwszych pięciu miesiącach 2019 r.

W kwietniu eksport Chin spadł o 2,7% r/r, Japonii – o 2,4% r/r, a Tajlandii – 2,6% r/r, przy czym w przypadku tego kraju był to już drugi miesiąc spadku z rzędu. Sytuacja w dalszym ciągu będzie się pogarszać, przynajmniej w perspektywie krótkoterminowej. W pierwszych 20 dniach maja eksport Korei Południowej spadł o 11,7%, a ministerstwo spraw gospodarczych Tajwanu ostrzega, że w maju eksport w ujęciu rok do roku może być niższy o 7,6%-10%.

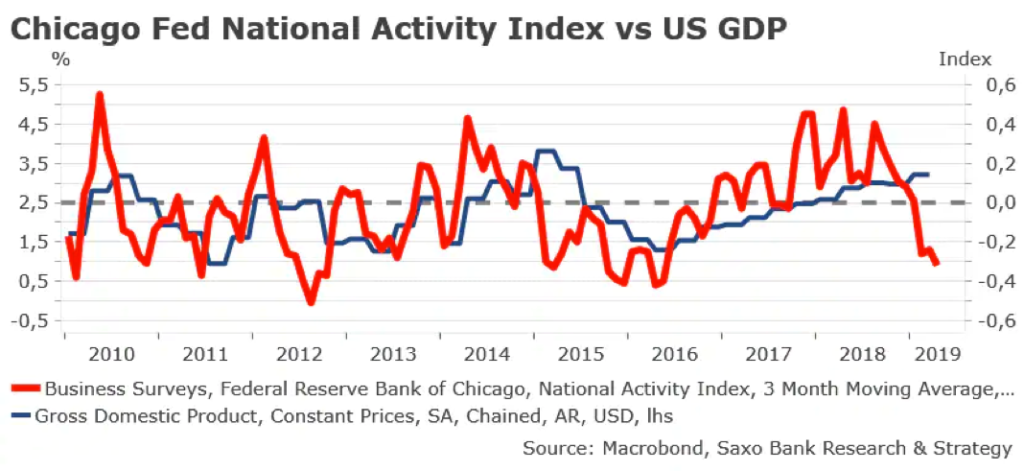

W Stanach Zjednoczonych prognoza jest bardziej negatywna niż w przypadku I kwartału. Liczne dane ekonomiczne nadal wskazują na siłę gospodarki, jednak gdzieniegdzie pojawiają się sygnały ostrzegawcze, które zaczynają niepokoić inwestorów. Amerykańskie dane za II kwartał były słabe: działalność produkcyjna spadła poniżej dziewięcioletniego minimum, spadła liczba zamówień na dobra trwałe, co sugeruje hamowanie działalności przemysłowej, a jeden z naszych ulubionych wskaźników monitorujący ogólnie pojęty stan gospodarki, indeks działalności narodowej Chicago Fed (NAI), powrócił do poziomu z wiosny 2016 r., tj. do -0,32.

Ponadto wskaźnik PKB (GDP Now) Rezerwy Federalnej z Atlanty szacuje wzrost PKB w II kwartale na 1,2%, co znacznie odbiega od 3,2% odnotowanych w I kwartale. Ze względu na negatywny wpływ wojny handlowej i na fakt, iż gospodarka nie jest już pobudzana dużymi obniżkami podatków, wzrost gospodarczy w II kwartale najprawdopodobniej będzie rozczarowujący i wyniesie około 1%, co potwierdza nasz pogląd, że kolejnym krokiem Fed będą cięcia stóp procentowych. Zakładając wyłącznie porażkę rozmów na linii Pekin – Waszyngton, istnieje duże prawdopodobieństwo, że w drugim półroczu nastąpi co najmniej jedna obniżka stóp, a kolejne zależeć będą od pogorszenia danych ekonomicznych w nadchodzących miesiącach, w szczególności tych dotyczących otoczenia finansowego, konsumpcji i inflacji.

Program na czerwiec: G20, ryzyko polityczne i banki centralne

Czerwiec będzie bardzo pracowitym miesiącem dla inwestorów. W Europie odbędą się kolejne wybory: pod koniec czerwca będą mieć miejsce przedterminowe wybory w Grecji, we wrześniu – w Austrii, a 10 czerwca rozpocznie się kampania w Wielkiej Brytanii po dymisji Theresy May 7 czerwca.

Naszym zdaniem bieżące procedury polityczne w Zjednoczonym Królestwie wskazują na mniejsze prawdopodobieństwo Brexitu pod koniec października. Nowy przywódca torysów zostanie wybrany pod koniec czerwca i może zaapelować o rozpisanie przedterminowych wyborów we wrześniu/październiku, ponieważ będzie dążyć do uzyskania mandatu społecznego. Coraz bardziej staje się jasne, że będą konieczne negocjacje z UE w sprawie nowego terminu Brexitu.

W pozostałych rejonach Europy, po sukcesie w wyborach do europarlamentu, włoska Liga Północna może skorzystać z okazji do ogłoszenia przedterminowych wyborów, aby pozbyć się uciążliwego koalicjanta – Ruch Pięciu Gwiazd. Wzrosną również napięcia pomiędzy Brukselą a Rzymem w związku z paktem na rzecz stabilności, ponieważ Komisja Europejska najprawdopodobniej podejmie kroki dyscyplinarne wobec Włoch 5 czerwca. Naszym zdaniem spready rentowności dziesięcioletnich obligacji włoskich i niemieckich wzrosną do około 3% w perspektywie krótkoterminowej.

Inny skutek wyborów do europarlamentu wiąże się z faktem, iż w nadchodzących tygodniach unijni przywódcy ogłoszą nazwisko następcy Mario Draghiego jako prezesa Europejskiego Banku Centralnego. W idealnym świecie najlepszym kandydatem na to stanowisko, biorąc pod uwagę wiedzę na temat polityki pieniężnej, doświadczenie w zakresie pracy naukowej i politycznej oraz charyzmę, byłby Benoit Coeuré, jednak brakuje mu poparcia własnego kraju – Francji.

Bardziej realnym i mniej kontrowersyjnym wyborem byłby Fin Olli Rehn, którego poglądy są dość zgodne z łagodnym stanowiskiem Mario Draghiego. Jednak wiedza i doświadczenie nie będą jedynym ani nawet głównym kryterium wyboru i w grę nadal wchodzą również inne możliwości, np. Jens Weidmann czy Klaus Regling. Nie jest pewne, czy poznamy nazwisko następcy Draghiego podczas kolejnego posiedzenia EBC 6 czerwca.

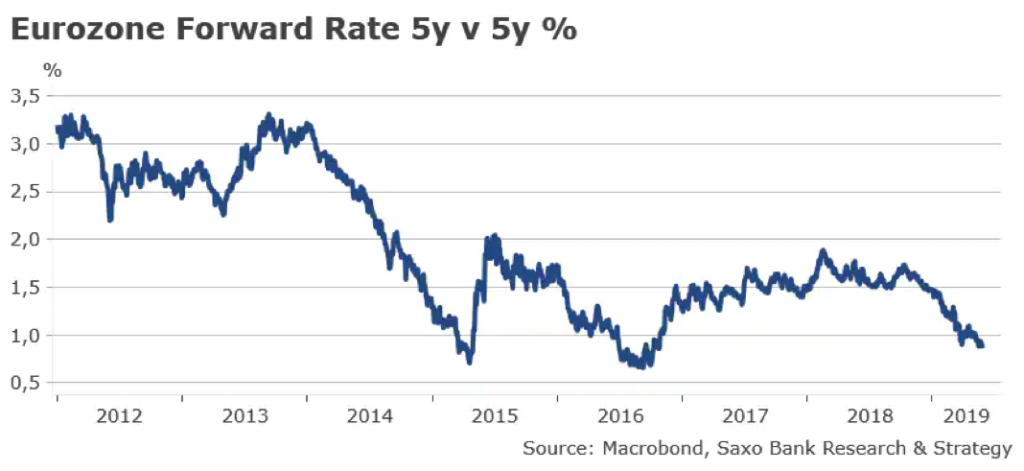

Nie ma natomiast żadnych wątpliwości co do wyniku tego posiedzenia w kontekście polityki pieniężnej: EBC nie ma innej możliwości, niż tylko przyjąć łagodne podejście, ponieważ gospodarka hamuje, obawy spadku działalności dotyczą już również niemieckiego sektora usługowego (jak stwierdza badanie Markit: „badania podkreślają, że obawy dotyczące spowolnienia mogą obecnie rozciągać się również na sektor usług, gdzie poziom zaufania jest obecnie najniższy od 2014 r.”), a oczekiwania inflacyjne oparte na kondycji rynku są stanowczo zbyt niskie. Europejski swap inflacyjny w perspektywie 5/5 lat po raz pierwszy od września 2016 r. wynosi nieco powyżej 1,30%, a inflacja bazowa, która zostanie opublikowana 4 czerwca, według powszechnych ocen spadnie do 0,8%.

Jedynym możliwym kierunkiem dla EBC jest złagodzenie polityki i bez względu na osobę kolejnego prezesa EBC, będzie on musiał trzymać się realiów gospodarczych i zapewnić wsparcie ze strony banku centralnego.

Wreszcie, w odniesieniu do wojny handlowej, przewidujemy, że ostatecznie osiągnięte zostanie porozumienie, jednak na razie po obydwu stronach istnieje zbyt wiele nierozwiązanych problemów. Nadchodzący szczyt G20 w Osace, podczas którego prezydenci Trump i Xi powinni omówić obecne napięcia polityczne, raczej nie doprowadzi do podjęcia jakichkolwiek znaczących działań w tym zakresie.

W przeciwieństwie do niektórych opinii, prawdopodobieństwo, że Chiny zaczną masowo wyprzedawać obligacje skarbowe jest bliskie zeru, ponieważ taka nuklearna opcja zaszkodziłaby Państwu Środka w równym stopniu, co Stanom Zjednoczonym, obniżając wartość obecnych obligacji w posiadaniu Chin. Jednak nadal możliwe są działania odwetowe dotyczące eksportu pierwiastków ziem rzadkich (np. zakaz eksportu do Stanów Zjednoczonych) lub dalsza deprecjacja CNY, jeżeli relacje na linii Pekin – Waszyngton jeszcze bardziej się pogorszą.

Christopher Dembik, dyrektor ds. analiz makroekonomicznych w Saxo Banku